Sofortrente: Clevere Alternative zum teuren Konto

Eine Gegenstrategie bei Strafzinsen für private Guthaben kann die private Rentenpolice sein – sofort oder mit Aufschub. FOCUS-MONEY-Versicherungsprofi hat zusammen mit der Rating-Agentur Morgen & Morgen ermittelt, was eine Sofortrente und eine Einmalzahlung mit einer Aufschubzeit von zwölf Jahren aktuell bringen.

(Foto: © xyz+ - stock.adobe.com)

Immer mehr Geldinstitute kassieren Negativzinsen.

Allein seit Anfang dieses Jahres haben mehr als 240 Banken und Sparkassen ein sogenanntes Verwahrentgelt für Guthaben eingeführt, berichtet das Verbraucherportal Biallo. Damit steigt die Zahl der Geldinstitute mit Strafzinsen im Privatkundengeschäft auf 500. Die Unternehmen erheben in der Regel 0,5 Prozent Negativzinsen ab Überschreiten einer bestimmten Einlagengrenze. Das Limit liegt meist bei 50.000 oder 100.000 Euro. Angesichts dieses Trends sind Alternativen gefragt. Zudem suchen Verbraucher vermehrt eine sichere Verwahrung ihres Geldes. Deshalb lohnt sich in diesem Jahr noch einmal ein Blick auf Versicherer mit klassischen Tarifen oder Tarifen der neuen Klassik, denn 2022 wird der Höchstrechnungszins und damit auch der garantierte Zins von 0,90 auf 0,25 Prozent sinken. Klassische Tarife dürften dann weiter aus dem Angebot verschwinden. Grund ist das anhaltende Niedrigzinsumfeld. Der Garantiezins steht zu Vertragsbeginn fest und gilt für die gesamte Laufzeit. Er ist dem Kunden damit fest zugesichert. Die Gesamtverzinsung der Sparbeiträge ergibt sich aus dem Garantiezins sowie der variablen und zu Vertragsbeginn nur schwer absehbaren Überschussbeteiligung.

Sterne-Rating: Mehr als 20 Lebensversicherer leuchten.

Doch was können Versicherer noch leisten? FOCUS-MONEY-Versicherungsprofi hat zusammen mit der Rating-Agentur Morgen & Morgen ermittelt, was eine Sofortrente und eine Einmalzahlung mit einer Aufschubzeit von zwölf Jahren aktuell bringen. Die Anbieter mussten im Unternehmensrating von Morgen & Morgen mindestens einen Stern erzielen. Dazu werteten die Analysten die Geschäftsberichte der vergangenen fünf Jahre praktisch aller deutschen Lebensversicherer aus. Neun Kennzahlen flossen in das Rating ein. Sie stehen für Erfolg, Bestand und Sicherheit des Unternehmens. Dazu zählen die Kennziffern Nettoverzinsung, Abschlusskostenquote, Stornoquote oder Eigenmittelquote. 21 Lebensversicherer erhielten ein „ausgezeichnetes“ (fünf Sterne) oder „sehr gutes“ (vier Sterne) Rating. Von Unternehmen, die mit „schwach“ (zwei Sterne) bewertet wurden, sollten Verbraucher lieber die Finger lassen. Das trifft auf 15 Lebensversicherer zu. Die Tarife sollten aus dem Spektrum der klassischen Rente oder der Neuen Klassik kommen. Das Ranking erfolgte nach der Monatsrente im ersten Jahr.

Versicherer schlagen Banken bei Verzinsung.

Die klassische Sofortrente beginnt unmittelbar nach Einzahlung des Geldes. Im ersten Musterfall möchte ein 65-jähriger Versicherter 100.000 Euro einzahlen und eine dynamische Rente beziehen. Die höchsten Renten bieten Europa, HUK24, DEVK Eisenbahn, HUK-Coburg und Continentale. Die Spanne der monatlichen Auszahlungen liegt zwischen 328 Euro und 317 Euro. Dabei punktet Europa mit einem „ausgezeichneten“, die DEVK mit einem „sehr guten“ Rating. Die Rentenwerte im zehnten Jahr sind Prognosen auf Basis aktueller Überschussbeteiligungen, die sich verändern können. Die höchste Monatsrente im zehnten Jahr prognostiziert die DEVK Eisenbahn mit 392 Euro. Sie beruht auf der aktuellen Überschussbeteiligung von 2,70 Prozent. Selbst wenn dieser Wert noch sinken sollte, gilt: Versicherer arbeiten noch mit deutlich besseren Verzinsungen als Banken, weil sie in ihrer Anlagepolitik langfristiger agieren können.

Was die Sofortrente jetzt noch bringt

Der Versicherte im ersten Beispielfall ist 65 Jahre alt und zahlt 100.000 Euro in eine Sofortrente ein. Er wünscht sich eine dynamische Rente, die Rentengarantiezeit beträgt zehn Jahre. Das Ranking richtet sich nach dem Unternehmensrating und der möglichen Monatsrente im ersten Jahr.

Beste Ratings und höchste Renten.

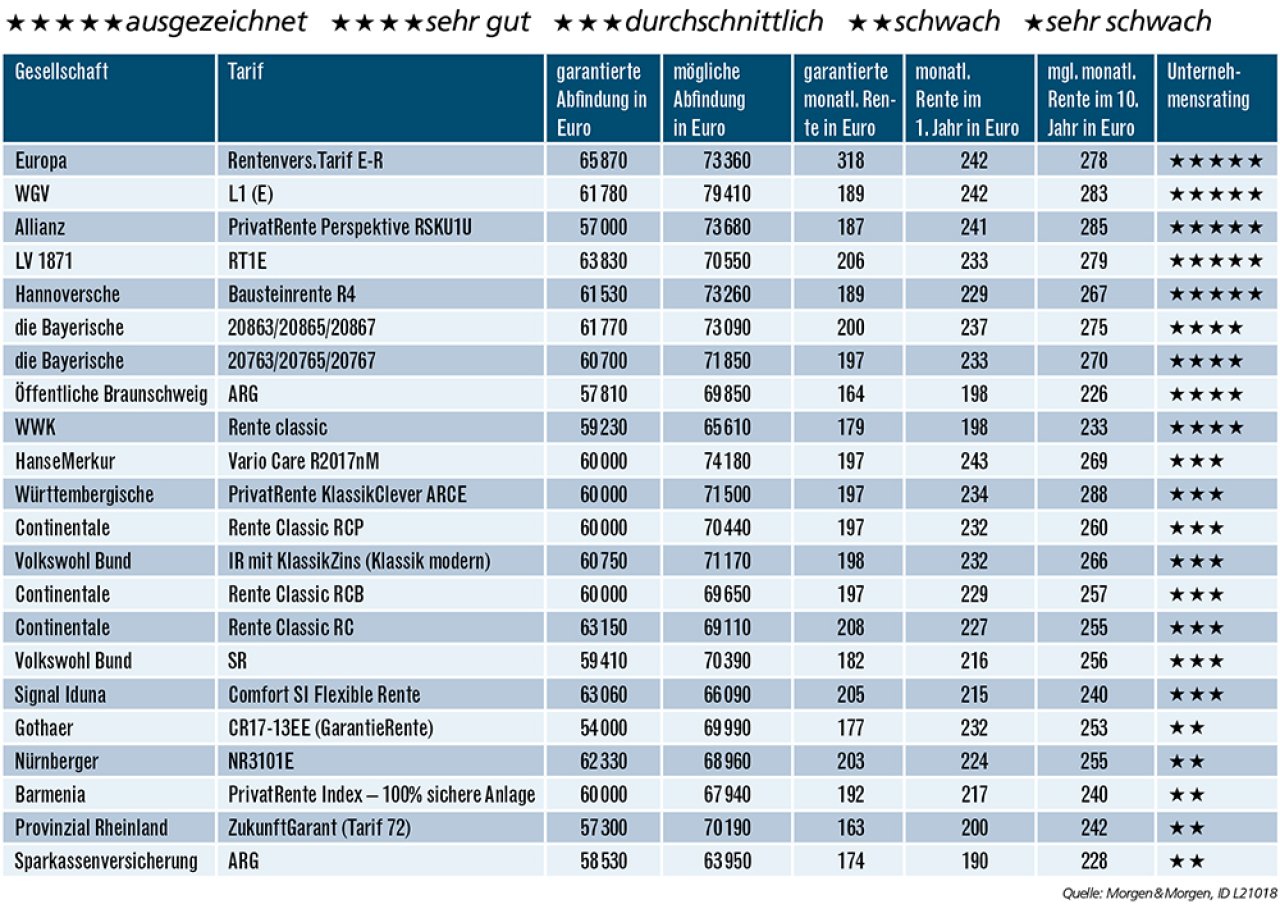

Im zweiten Beispielfall gönnt sich ein 55-jähriger Angestellter noch eine Aufschubzeit von zwölf Jahren. Er zahlt 60.000 Euro ein. Die höchsten Renten im ersten Jahr nach der Aufschubzeit versprechen HanseMerkur, Europa, WGV und Allianz mit monatlich rund 240 Euro. Bis auf HanseMerkur punkten die anderen führendem Anbieter zugleich mit einem „ausgezeichneten“ Rating. Die Europa bietet auch die höchste garantierte Rente mit monatlich 318 Euro, gefolgt von der Continentalen mit 208 Euro und der LV 1871 mit 206 Euro. Die höchsten Monatsrenten im zehnten Jahr versprechen Württembergische (288 Euro), Allianz (285 Euro) und LV 1871 (279 Euro).

Niedrigzins: Wie Profis die Erträge verbessern.

Angesichts der Marktsituation bieten viele Versicherer noch eine Verzinsung, die sich sehen lassen kann. Das gelingt in einer Niedrigzinsphase durch professionelles Zinsmanagement. So setzen Versicherer etwa auf extrem lange Laufzeiten, um sich höhere Kupons zu sichern. Sie investieren auch außerhalb der Euro-Zone, um höhere Zinsen zu erzielen, und gehen bei den Schuldnern zudem höhere Risiken ein, um den Zinsertrag zu verbessern. Die Anbieter erreichen eine größere Mischung der Anlagen, indem sie auch in Infrastrukturprojekte und alternative Energien mit einer höheren Rendite investieren. All das ist einem Sparer im Selbstmanagement nicht möglich. Auch für steuerliche Argumente werden viele Kunden empfänglich sein, denn bei der privaten Rente muss nur der Ertragsanteil versteuert werden. Dabei gilt: Je später der Rentenbeginn, desto geringer der Steueranteil.

Was die aufgeschobene Rente jetzt noch bringt

Im zweiten Musterfall zahlt ein Versicherter, der erst 55 Jahre alt ist, einen Einmalbeitrag von 60.000 Euro ein und möchte die dynamische Rente dann mit 67 Jahren beziehen. Das Ranking richtet sich nach dem Unternehmensrating und der möglichen Monatsrente im ersten Jahr.

Weitere Artikel

Top versichert für den Rechtsfall

Tarif-Vergleich: Starker Schutz für viele Fähigkeiten