BaFin beklagt zu teure Lebensversicherungen

Hohe Kosten schmälern die Rendite von Versicherungsanlageprodukten. Die Finanzaufsicht sieht nach einer branchenweiten Abfrage Mängel in den Produktfreigabeverfahren und Interessenkonflikte im Vertrieb. Konkrete Maßnahmen kündigt sie noch nicht an.

(Foto: © pololia - stock.adobe.com)

Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) hatte deutsche Lebensversicherer im vergangenen Jahr nach den Effektivkosten und weiteren Informationen zur Kostenbelastung von Versicherungsanlageprodukten befragt. Ergebnisse und Bewertung dieses branchenweiten Überblicks hat die Aufsichtsbehörde nun im aktuellen „BaFin-Journal“ veröffentlicht. Die Stellungnahme der Finanzaufsicht ist eine deutliche Warnung an die hiesigen Lebensversicherer, dass die Behörde in Zukunft wegen zu hoher Kosten eingreifen könnte. So schreiben Guido Werner und Roland Paetzold vom Grundsatzreferat Lebensversicherungen der BaFin in ihrem Beitrag: „Die Abfrage fördert bei einigen Unternehmen Verbesserungsbedarf zutage: im Produktfreigabeverfahren und beim Umgang mit potenziellen Interessenkonflikten im Vertrieb.“ Die „Süddeutsche Zeitung“ nennt den Beitrag der Aufsichtsbehörde gar einen „Verriss“.

Kosten, die die Rendite auffressen

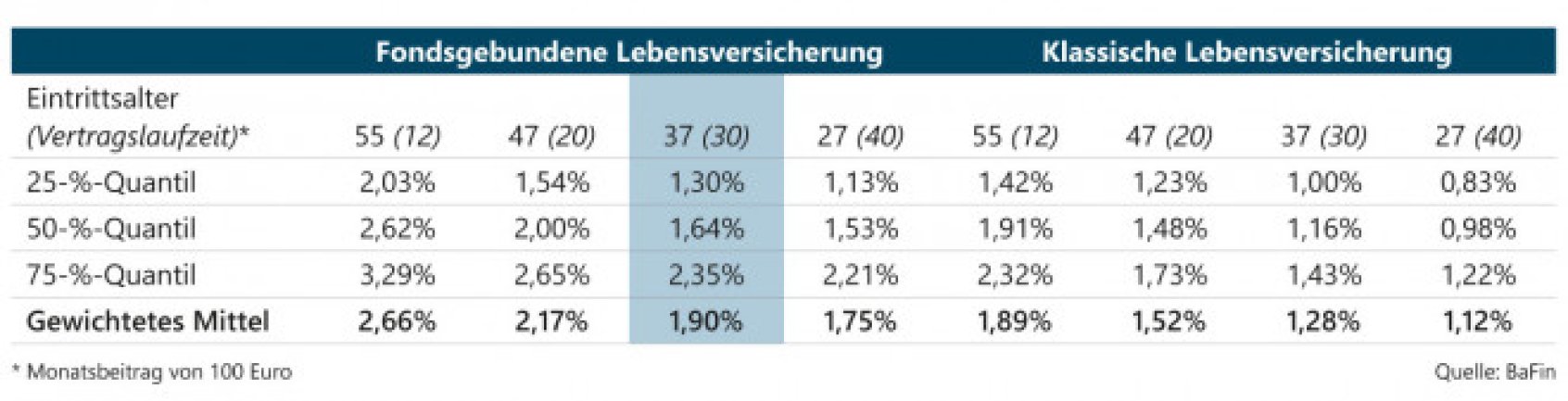

Um das Problem zu illustrieren, stellen die Autoren ein Beispiel aus der Untersuchung vor: Bei einem Eintrittsalter von 37 Jahren und einer Laufzeit von 30 Jahren für fondsgebundene Produkte betragen die sogenannten Effektivkosten im gewichteten Mittel 1,9 Prozent. Mit den Effektivkosten wird die Renditeminderung durch die jährliche Kostenbelastung gemessen. Das bedeutet: Wenn die Kapitalanlagen nicht mindestens 1,9 Prozent einbringen, liegt die Rendite bei null, im schlimmsten Fall drohen sogar Verluste. Hat der Versicherungsnehmer 50.000 Euro angespart, gehen jedes Jahr 950 Euro an Kosten drauf. Diese können noch höher ausfallen, wie die BaFin feststellt, denn 25 Prozent der Verträge haben Effektivkosten von mehr als 2,35 Prozent.

Tendenziell lautet die Regel: Je kürzer die Vertragslaufzeit, desto stärker werden die Sparenden belastet. Und bei fondsgebundenen Tarifen liegen die Kosten oft signifikant höher als bei klassischen Lebensversicherungen. Dabei ist zu bedenken, dass fondsgebundene Verträge mittlerweile das Neugeschäft bestimmen und klassische Garantieprodukte auf dem Rückzug sind.

Zweifel an Produktzulassungen

Die BaFin betont, dass fondsgebundene Lebensversicherungen damit beworben werden, dass der Sparer an den Ertragschancen der Aktienmärkte partizipieren kann. „Die im Mittel zu beobachtenden Effektivkosten erscheinen bei den längeren Laufzeiten angesichts dieser Zielsetzung vertretbar. Die höheren Effektivkosten in der Spitze lassen aber ernsthaft daran zweifeln, dass die Produktfreigabeverfahren den Interessen, Bedürfnissen und Merkmalen des Zielmarktes ausreichend Rechnung getragen haben – so, wie es die Wohlverhaltensregeln vorgeben“, schreiben die beiden Autoren. Das heißt also, dass Zweifel bestehen, ob diese Policen überhaupt hätten zugelassen werden dürfen.

Interessenkonflikte im Vertrieb zulasten der Kunden

Eigentlich müssen die Lebensversicherer dafür sorgen, dass ihre Verträge im Interesse des Kunden sind und es keine Interessenkonflikte gibt. Offenbar nehmen sie das nicht immer ernst, wie die „Süddeutsche Zeitung“ mit Verweis auf den BaFin-Beitrag schreibt. Das Hauptproblem seien hohe Provisionen und andere Zahlungen an Vertriebe. Wenn diese einen Vertrag verkaufen, erhalten sie dafür eine Provision vom Versicherer, die der Kunde bezahlt. Der Versicherer legt das Geld in vielen Fällen in Fonds an. Die Fondsgesellschaft gibt dem Versicherer eine Rückvergütung, einen sogenannten Kickback, der auch zulasten der Kunden geht. Schließlich überweist die Fondsgesellschaft bei 19 Prozent aller Verträge auch noch eine Vergütung direkt an den Vertrieb – erneut auf Rechnung des Endkunden.

„Dadurch erhöht sich die Gefahr, dass das Preis-Leistungs-Verhältnis aus der Perspektive der Versicherungsnehmer nicht mehr angemessen ist“, kritisieren die BaFin-Experten. Außerdem seien dabei die Abschluss- und Vertriebskosten weder für Versicherer noch für Kunden ausreichend transparent. Interessenkonflikte lägen auf der Hand: Ein Vertrieb verkauft lieber Verträge, bei denen er die höchsten Einnahmen hat, einschließlich der Kickbacks. Dass sie nicht unbedingt im besten Interesse des Kunden sind, störe dabei selten, stellt die „Süddeutsche Zeitung“ fest.

BaFin-Abfrage

Bei der Abfrage sollten Lebensversicherer die BaFin über die Effektivkosten klassischer Sparprodukte mit Zinsgarantie und fondsgebundener Produkte (einschließlich Mischprodukten) informieren. Bei fondsgebundenen Produkten können die Versicherungsnehmer in der Regel zwischen verschiedenen Anlagen wählen, an deren Wertentwicklung sie direkt partizipieren. Für die fondsgebundenen Lebensversicherungen gegen laufenden Beitrag mussten die Versicherer Zahlen für die drei Produkte vorlegen, die im ersten Halbjahr 2021 gemessen an der Beitragssumme den größten Anteil am Neugeschäft hatten.

Für weitere Produktkategorien hat die BaFin nur Zahlen für das im ersten Halbjahr 2021 am meisten verkaufte Produkt abgefragt. Die betrachteten Bestseller machten – gemessen an der Beitragssumme – etwa 75 Prozent (klassische Sparprodukte) bzw. 51 Prozent (fondsgebundene Produkte) des gesamten Neugeschäfts mit diesen Produkten im ersten Halbjahr 2021 aus. Zusätzlich hat die BaFin Daten zu den angebotenen Produkten mit den höchsten und den niedrigsten Effektivkosten erhoben, um die Bandbreite noch besser überblicken zu können. Neben den Effektivkosten hat die BaFin auch Informationen zu Rückvergütungen von Kapitalverwaltungsgesellschaften erfragt.

Weitere Artikel

Umfrage: Zu wenig vorgesorgt

Höhere Garantien für Lebens- und Rentenversicherungen möglich