Die günstigsten Wohngebäudeversicherer im Vergleich

FOCUS-MONEY-Versicherungsprofi hat Wohngebäudetarife der Komfortklasse für drei Standorte in Deutschland untersucht. Für Eigenheimbesitzer lohnt sich ein Tarifvergleich.

(Foto: LucyKaef/Pixabay)

Naturgefahren kosten Versicherer mehr als 2 Milliarden Euro.

Eine Wohngebäudeversicherung steht für Schäden am Gebäude ein, wenn sie durch Leitungswasser, Feuer, Hagel oder Sturm verursacht werden. Das kann auf einem Basis- oder Komfortniveau erfolgen. Doch angesichts wachsender Naturgefahren ist der Schutz bei vielen Immobilienbesitzern löchrig. Deutschlandweit schlugen Naturgefahren zuletzt mit 2,1 Milliarden Euro zu Buche. „Das Jahr 2019 ist charakteristisch für Extremwetter in Deutschland mit einigen schweren Stürmen, großer Hitze und zum Teil starken lokalen Überschwemmungen“, sagt Wolfgang Weiler, Präsident des Branchenverbands GDV.

Vor Überschwemmungen und Starkregen schützen.

Der tatsächliche Schaden liegt indes höher, denn knapp zehn Millionen Hausbesitzern fehlt der Schutz vor Elementargefahren wie Starkregen oder Hochwasser. „Hausbesitzer sollten ihren Versicherungsschutz überprüfen und anpassen“, rät Weiler. 99 Prozent der Gebäude

seien problemlos gegen Überschwemmungen und Starkregen versicherbar, so der GDV. Die Versicherungsdichte für Elementarschäden liegt aber bundesweit bei nur 45 Prozent.

Vergleich für ein typisches Einfamilienhaus.

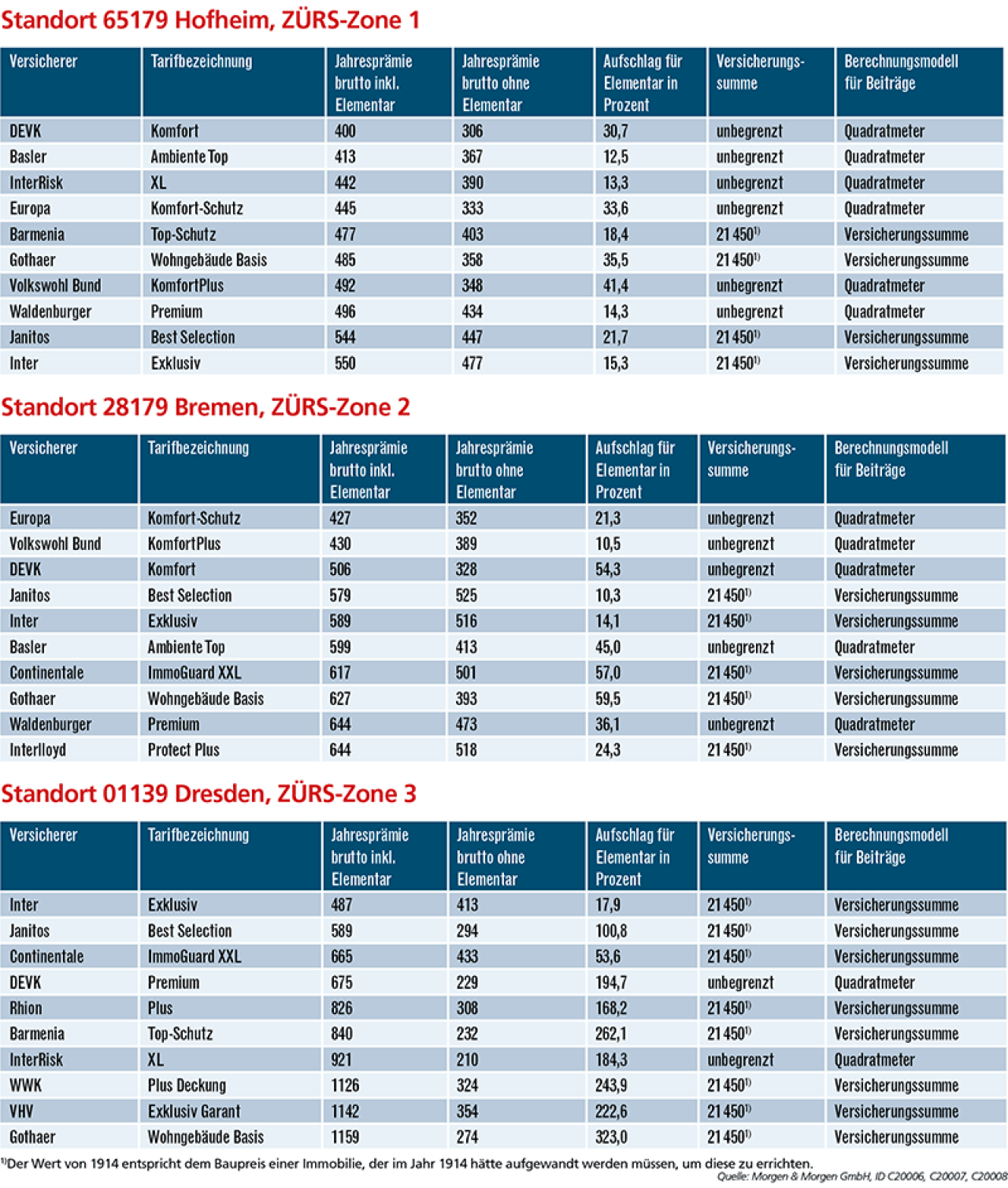

Für einen aktuellen Anbietervergleich hat FOCUS-MONEY-Versicherungsprofi ein typisches Einfamilienhaus gewählt. Die Rating-Agentur Morgen & Morgen hat dafür die günstigsten Tarife für drei unterschiedliche ZÜRS-Zonen ermittelt. Entscheidend sind die Zonen 1 und 2, in denen rund 98 Prozent aller Gebäude stehen. Die Aufschläge für einen Elementarschutz fallen bei den einzelnen Anbietern sehr unterschiedlich aus. In ZÜRS-Zone 1, in der 91 Prozent aller Gebäude liegen, reichen sie von 12,5 Prozent bis zu 41,4 Prozent. Entscheidend ist aber am Ende immer der Gesamtbetrag für den Versicherungsschutz.

Was Ambiente Top von der Basler leistet.

Hervorzuheben sind die Angebote von Basler und InterRisk. So sind im Tarif Ambiente Top der Basler Schäden durch grobe Fahrlässigkeit unbegrenzt versichert. Das gilt ebenso für Aufräumungs- und Abbruchkosten. Mit bis zu 5000 Euro sind Rückreisekosten aus dem Urlaub abgedeckt. Für Hotelkosten nach einem Schadenfall erstattet der Versicherer maximal 100 Euro täglich für bis zu 100 Tage. Für die Beseitigung umgestürzter und abgeknickter Bäume werden bis zu 2000 Euro übernommen. Die Dekontamination von Erdreich ist bis 200.000 Euro versichert und für Graffiti-Schäden werden bis zu 2500 Euro erstattet. Eine Photovoltaik- oder Solarthermieanlage muss allerdings bei der Basler gegen Mehrprämie versichert werden.

Wer die günstigsten Jahresbeiträge bietet.

Während sich die Unterschiede bei den Jahresprämien der zehn günstigsten Anbieter in der ersten Zone auf 150 Euro und in der zweiten Zone auf gut 200 Euro belaufen, sind sie in der dritten Zone deutlich größer. Hier ist der teuerste Anbieter, die Gothaer, mehr als doppelt so teuer wie die Inter als günstigste Wahl. In ZÜRS-Zone 1 machen DEVK, Basler, InterRisk und Europa die günstigsten Angebote. Inklusive des Elementarschutzes lässt sich das Einfamilienhaus bei diesen Anbietern für 400 bis 445 Euro im Jahr versichern.

Die Leistungen von InterRisk und DEVK.

Im XL-Tarif der InterRisk sind diese Anlagen gleich mitversichert, ebenso Überspannungsschäden. Graffiti-Schäden sind bis 3000 Euro versichert. Auch die Aufräumungs- und Abbruchkosten sind mit 500.000 Euro ausreichend abgedeckt. Aber grobe Fahrlässigkeit ist nur bis 5000 Euro versichert. Das ist ein Manko, das nur durch die Wahl der Tarifvariante XXL abgestellt werden kann. Kosten für die Entseuchung von Erdreich sind bis 100.000 Euro versichert und Rückreisekosten aus dem Urlaub bis 3000 Euro. Bei der DEVK ist grobe Fahrlässigkeit bis 30.000 Euro versichert und für Aufräumungs- und Abbruchkosten werden bis zu 250.000 Euro gewährt.

Worauf beim Tarifvergleich zu achten ist.

Erklärungsbedürftig sind Policen, bei denen sich die Versicherungssumme nach dem Wert von 1914 richtet. Er gibt den Baupreis einer Immobilie an, der im Jahr 1914 hätte aufgewandt werden müssen, um diese zu errichten. Für die Berechnung der Beiträge einer Wohngebäudeversicherung bedient sich die Versicherungsbranche des sogenannten gleitenden Neuwertfaktors, den der Verband GDV jedes Jahr neu berechnet. Die Versicherer sind aber nicht verpflichtet, sich an diesen Richtwert zu halten, sodass der Faktor von Gesellschaft zu Gesellschaft unterschiedlich sein kann. Einfacher für die Kunden ist es, wenn die Berechnung nach Quadratmetern erfolgt. Immer mehr Anbieter nutzen das sogenannte Wohnflächenmodell. Bei dieser Methode richtet sich die Entschädigungssumme und somit auch der Beitrag nach dem ortsüblichen Neubauwert.

Die günstigsten Wohngebäudeversicherungen für ein Einfamilienhaus

Versichert ist ein ständig bewohntes 2010 erbautes Einfamilienhaus mit 130 Quadratmetern Wohnfläche und normaler Ausstattung. Es hat zwei Geschosse, ein ausgebautes Steildach sowie ein Carport. Der Keller wird nicht zu Wohnzwecken genutzt. Versicherte Gefahren sind Feuer, Leitungswasser, Sturm und Hagel sowie weitere Elementarschäden in der jeweiligen ZÜRS-Zone. Es gibt keine Selbstbeteiligung, ausgenommen bei Elementarschäden. Der Versicherungsnehmer ist 40 Jahre alt und nicht im öffentlichen Dienst beschäftigt. Die Zahlweise ist jährlich, die Laufzeit einjährig. Bei der Berechnung wurde vorausgesetzt, dass es keine Vorschäden gibt. Das Ranking erfolgt nach der Jahresprämie einer Police mit Elementarschäden. Die Jahresprämien sind gerundet. (Quelle: Morgen & Morgen GmbH)

Weitere Artikel

Berufsunfähigkeitsversicherung: Jung in den BU-Schutz starten

Zusatzversicherung fürs Krankenhaus: Optimal auf Privat-Niveau upgraden