ESG-Report 2022: Wie nachhaltig ist die Assekuranz?

Franke & Bornberg hat erneut untersucht, wie nachhaltig die Versicherungswirtschaft agiert. Beim eigenen Ressourcenverbrauch gibt es kleine Fortschritte. Bei den Kapitalanlagen als größter EInflussmöglichkeit der Branche nehmen die Ausschlüsse kritischer Branchen zu. Die Aussagekraft bleibt dennoch gering.

(Foto: © Song_about_summer - stock.adobe.com)

Ab dem 2. August müssen Vermittler in der Beratung zu Versicherungsanlageprodukten die Nachhaltigkeitspräferenzen von Kunden erheben und dafür passende Produkte anbieten. Nachhaltigkeitsziele und -wünsche sollen produktunabhängig in den Beratungsprozess einbezogen werden. Aufgrund fehlender Daten dürfte der Start jedoch schwierig werden. Erst ab 2023 sind detailliertere Informationen in der Breite verfügbar. Die dafür maßgeblichen Delegierten Verordnungen sind neben Taxonomie-Verordnung, Versicherungsvertriebsrichtlinie IDD oder Finanzmarktrichtlinie MiFID Teil der umfangreichen EU-Gesetzgebung in Sachen Nachhaltigkeit der vergangenen Jahre.

Bisher gibt es an vielen Stellen Zweifel, ob die immer größer werdende Palette „grüner“ Produkte wirklich den Ansprüchen der Brüsseler Gesetzgebung gerecht wird. Der wiederholte Vorwurf lautet „Greenwashing“, also ein Reinwaschen im Hinblick auf Ökologie und Nachhaltigkeit. Dabei muss bedacht werden, dass die Erstversicherer in Deutschland mit Kapitalanlagen im Wert von 1,76 Billionen Euro (2020) über ein gewaltiges Investitionsvolumen verfügen, das eine enorme Lenkungswirkung auf andere Unternehmen und Branchen ausüben kann.

Zweiter ESG-Report von Franke & Bornberg

Die Investitionsentscheidungen sind also auch ein Ausweis dafür, wie ernst es den Produktgebern in der Finanzwirtschaft mit dem Thema ist. Eine entsprechende Bewertung der Kapitalanlagen gehört demnach auch in eine Untersuchung, die sich mit der Nachhaltigkeit der Versicherer selbst befasst. So sieht es jedenfalls das Beratungsunternehmen Franke und Bornberg, das nun zum zweiten Mal seinen „ESG-Report 2022“ über deutscher Erstversicherer veröffentlicht hat. In der Untersuchung geht es unter anderem um Nachhaltigkeitsaspekte wie Verbrauch im eigenen Betrieb und Mitarbeiterorientierung, aber eben auch um Kapitalanlagestrategien und Ausschlüsse bis hin zum Nichtversichern bestimmter Branchen. 26 Versicherer und damit drei mehr als im Jahr zuvor haben sich daran beteiligt. Die Allianz als Marktführer ist nicht dabei. Betrachtungszeitraum ist das Jahr 2020.

Fehlende Standards in der Berichterstattung

Grundlage der Untersuchung ist eine Datenabfrage bei den beteiligten Unternehmen. Dabei orientiert sich Franke & Bornberg zwar auch an den Nachhaltigkeitsberichten der Versicherer – 18 von ihnen haben einen vorzuweisen – und vergleicht diese auch mit der Daten aus der Praxis. Allerdings bemängeln die Experten die fehlenden Standards, die Vergleichbarkeit zumindest erschwerten, wenn nicht sogar unmöglich machten. „Ein Nachhaltigkeitsbericht, der nicht auf anerkannten Standards basiert, ist nicht zwangsläufig weniger aussagekräftig“, sagt Michael Franke, geschäftsführender Gesellschafter der Franke und Bornberg GmbH. Für anerkannte Standards gelte das Prinzip „Comply or Explain“ („Befolge oder erkläre!“). In der Praxis werde aber häufig nur die „Explain“-Variante gewählt und damit kein Mehrwert geliefert.

Wasserverbrauch gesunken

Als einem von drei ESG-Kriterien widmet sich der Report dem Thema Umweltschutz über Verbrauchswerte wie Papier, Wasser, Energie, Abfall oder Dienstreisen. Da aber nicht immer die Unternehmen alle Standorte bei ihren Angaben einbeziehen und ausgelagerte oder an Dienstleister vergebene Aufgaben wie Kantine, Haustechnik und Fuhrpark oft unberücksichtigt bleiben, gibt es hier nach Ansicht der Autoren Verwerfungen. So reicht die Bandbreite beim jährlichen Wasserverbrauch je nach Unternehmen von 4,2 Kubikmetern bis hin zu 20,25 Kubikmetern pro sogenanntem Vollbeschäftigtenäquivalent (FTE, eine Hilfsgröße bei der Messung von Arbeitszeit. Insgesamt ist der Wasserverbrauch der Versicherer aber im Durchschnitt um zwei Kubikmeter je Vollzeitbeschäftigten gesunken.

Neun Versicherer mit vergleichsweise geringem Stromverbrauch

Ebenfalls rückläufig ist der Stromverbrauch. Gegenüber dem „ESG-Report 2021“ liegt er jetzt im Durchschnitt um fast 200 kWh pro FTE niedriger. Den Versicherungsunternehmen liefert der jährliche Durchschnittsstromverbrauch von 2500 Kilowattstunden in einem Ein-Personen-Haushalt hier einen Orientierungswert, der laut Unterschuchung nicht überschritten werden sollte. Doch von 20 Unternehmen, die Angaben hierzu lieferten, schaffen es gerade mal neun, unter dem Wert zu bleiben. Ein Ausreißer kommt sogar auf mehr als das zwanzigfache des Durchschnittsverbrauchs. Diesen nennen die Autoren jedoch nicht. Als energiebewusst erweisen sich laut Report: Bayern-Versicherung, Deurag, die Bayerische, SV Sparkassenversicherung, Stuttgarter, Swiss Life, Vigo, Volkswohl Bund, Waldenburger und Zurich.

Überraschenderweise führt Homeoffice nicht automatisch dazu, dass die Versicherer weniger verbrauchen bzw. besonders energieschonend wirtschaften. Tendenziell verbrauchten Versicherer mit einem hohen Home-Office-Anteil mehr Strom als Unternehmen mit einem niedrigen Anteil, so ein Ergebnis der Studie. Der Stromverbrauch hänge also nur wenig von der Anzahl der Mitarbeiter vor Ort ab. Andere Faktoren wie Energiesparmaßen, aber auch die Auslagerung energieintensiver Abteilungen spielen offensichtlich eine wichtigere Rolle, so die Autoren.

Gute Angebote für Mitarbeiter

Der aktuelle Report untersucht auch das Innenverhältnis, also Arbeitsbedingungen und Sozialleistungen für Beschäftigte. Für das Problem, Beruf und Familie besser zu vereinbaren, haben die beteiligten Versicherer eine Reihe von Angeboten entwickelt. Die Top 3 sind Home-Office, flexible Arbeitszeiten und Angebote zur Kinderbetreuung. Auch in Sachen betriebliche Gesundheitsförderung gbt es Fortschritte. Betriebssport und professionelle Hilfsangebote bieten über 80 Prozent der befragten Unternehmen an. Das eröffnet laut Studie gute Chancen für mehr Arbeitszufriedenheit und Fitness sowie weniger Ausfallzeiten durch Krankheit. Bei der Betrachtung des Frauenanteils im Management zeigen die Zahlen, dass die Assekuranz in den Spitzenpositionen allenfalls ein bisschen weiblicher wurde: Auf Vorstandsebene stieg der durchschnittliche Frauenanteil von 9,4 auf 11 Prozent und in den Aufsichtsräten von 24,7 auf 29 Prozent.

Nachhaltigkeit wird weithin über Negativkriterien definiert

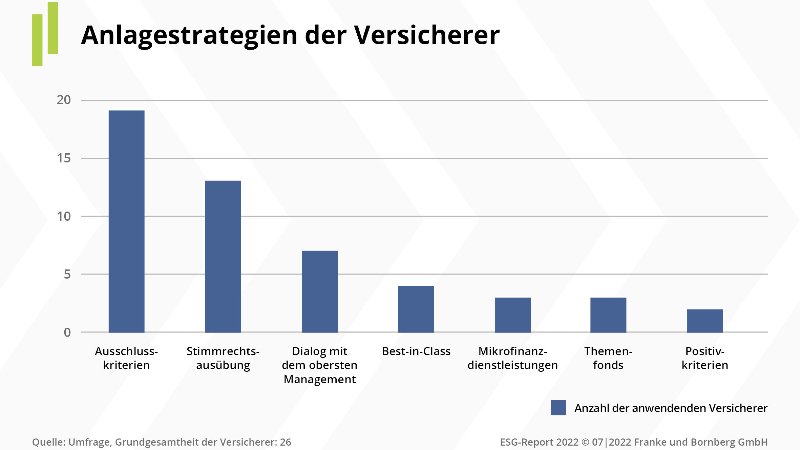

Was nun die bereits erwähnten nachhaltigen Kapitalanlagen angeht, sieht Franke & Bornberg mehrere Strategien: Am weitesten verbreitet sind derzeit Ausschlusskriterien, auch Negativkriterien genannt. Sie definieren vorab, in welche Staaten, Branchen oder Unternehmen nicht investiert werden darf. 19 von 26 Versicherern setzen auf diese Strategie. Die vier häufigsten Ausschlüsse für Staaten sind Korruption, Verstöße gegen die Pressefreiheit, Nicht-Ratifizierung des Übereinkommens von Paris sowie Verhängung der Todesstrafe. Bei den Ausschlusskriterien für Unternehmen lassen sich laut Studie zwei klare „Favoriten“ herausdestillieren: Waffen und Kohle. Menschenrechtsverletzungen sowie Verstöße gegen den „UN Global Compact“ folgen auf der „No-Go-Liste“ für Unternehmensbeteiligungen. Tatsächlich nutzen seit der vergangenen Umfrage die befragten Versicherer in ihrer Anlagepolitik deutlich mehr Ausschlüsse für Unternehmen. Das betrifft zum Beispiel Kohle und Ölsande (plus 15,4 Prozent). Den größten Anstieg beobachtet Franke und Bornberg bei Ausschlüssen von Öl und kontroversen Waffen (plus 38,5 Prozent).

Mit dieser Betrachtungsweise bildet die Untersuchung den Status Quo der Branche durchaus ab, aber vermutlich nicht deren Zukunft. Die bisher mangelhafte Datenqualität in Sachen Nachhaltigkeit wird ab 2023 mit erweiterten Pflichten zur nicht-finanziellen Berichterstattung deutlich steigen. Dann könnten Nachhaltigkeitsentscheidungen sich stärker an Positivkriterien orientieren, beispielsweise nur Unternehmen einbeziehen, die datenbasiert belastbare Kriterien in Sachen Energieeffizienz, Umweltverschmutzung, Arbeitsplatzbedingungen oder eine verbraucherfreundliche, transparente Unternehmenspolitik erfüllen. Solche Kriterien spielen zumindest für die an der Untersuchung beteiligten Erstversicherer bisher kaum eine Rolle (siehe Grafik).

Wird die Assekuranz tatsächlicher nachhaltiger?

Nach Auffassung von Franke & Bornberg zeigt der „ESG-Report 2022“, dass die Assekuranz auf einem guten Weg in Richtung Nachhaltigkeit ist. „Im Vergleich zum Vorjahr beobachten wir bei den Versicherern einige Fortschritte. Aber wie sonst auch gibt es ESG-Pioniere, Mitläufer und Nachzügler“, so Franke. Die Branche müsse jetzt geschlossen handeln und ihren Einfluss zum Wohl von Mensch und Umwelt geltend machen.

Das fundamentale Problem der bisher meist bloßen Etikettierung von Nachhaltigkeit in der Kapitalanlage zum Beispiel durch Ausschlüsse von Branchen, die mit dem eigentlichen Produkt gar nicht zu tun haben, thematisiert das Analysehaus dagegen nicht. Dadurch wird die Aussagekraft der Untersuchung getrübt. Vielleicht wird es in Zukunft besser. Aufbauend auf dem ESG-Report und angereichert um weitere Daten und Analysen soll bald auch ein eigenständiges ESG-Rating für Versicherer veröffentlicht werden, kündigt Franke & Bornberg an.

Weitere Artikel

Versicherer im Fusionsfieber

Branche: Momentan mau, bald besser