Was Versicherer gegen den Klimawandel tun können

Droht ein Dürresommer wie 2018 und 2019? Seit damals gab es laut einer Prognos-Studie Schäden in einer Gesamthöhe von rund 80 Milliarden Euro durch Extremwetter in Deutschland. Die Deutsche Aktuarvereinigung sieht auch die Versicherungswirtschaft in der Pflicht, den menschengemachten Klimawandel zu bekämpfen.

(Foto: © appledesign - stock.adobe.com)

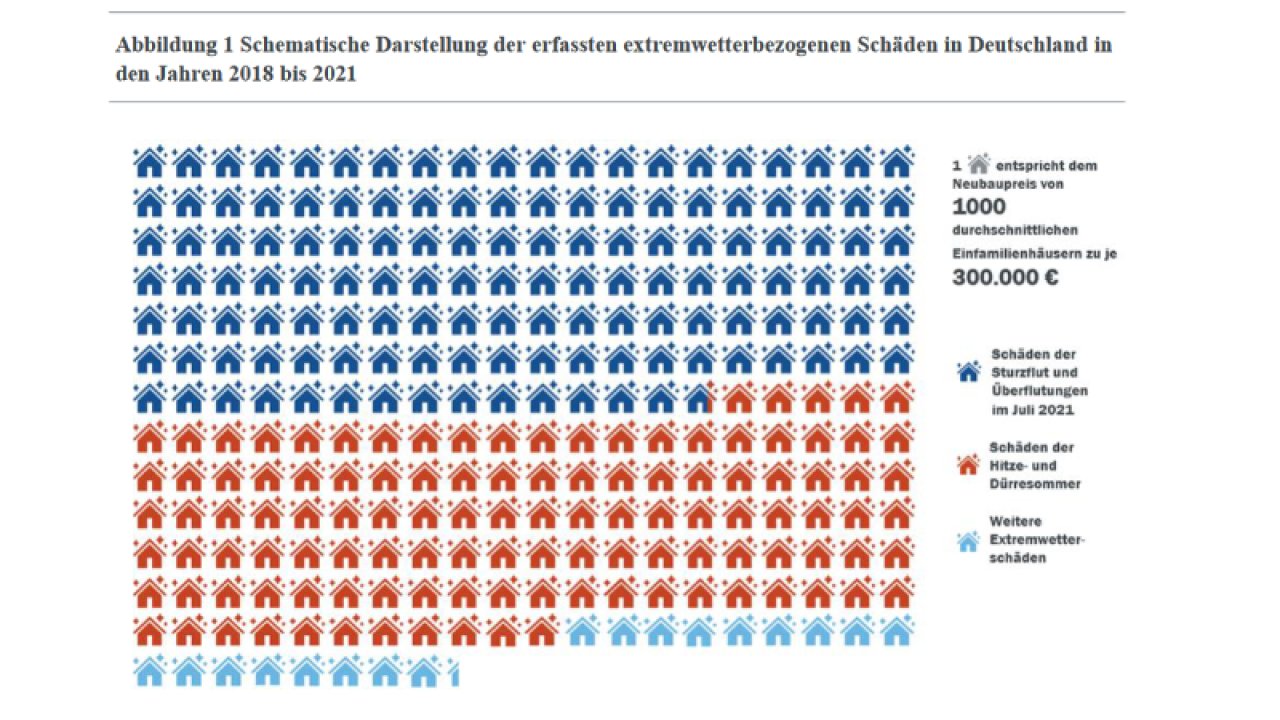

Die Höhe der Schäden durch Extremwetter seit dem Jahr 2018 liegt bei über 80 Milliarden Euro. Das geht aus einer Studie des Analyse- und Beratungsunternehmens Prognos im Auftrag des Bundesministeriums für Wirtschaft und Klimaschutz hervor. Allein die Schäden der Hitze- und Dürresommer 2018 und 2019 beziffern die Autoren auf etwa 34,9 Milliarden. Euro. Die Folgen der Flutkatastrophe vor allem an Ahr und Erft werden mit 40,5 Milliarden Euro angegeben. Hinzu kommen noch die Schäden durch Hagel und Sturm (ca. 5,2 Milliarden Euro).

Dürre und Flut: Hohe Schäden, unterschiedliche Betroffenheit

Treten Dürre- und Hitzeschäden vor allem in Land- und Forstwirtschaft auf, so betreffen Sturzfluten und Überschwemmungsereignisse in erster Linie das Gebäude sowie Verkehr und Verkehrsinfrastruktur. Das Handlungsfeld Industrie und Gewerbe wiederum ist von beiden Ereignistypen stark betroffen, während die Betroffenheit von Personen bei beiden Ereignissen unterschiedlich ist, so eine weitere Erkenntnis der Studie. So habe allein die hohe Anzahl an heißen Tagen zu einer statistisch sichtbaren Übersterblichkeit geführt. Insgesamt sind laut Prognos mindestens 7500 Todesfälle auf die außergewöhnlich hohen Temperaturen 2018 und 2019 zurückzuführen. Wichtig aus Sicht der Autoren ist, dass beide hier betrachteten Extremwettereignisse einen klaren Bezug zum menschengemachten Klimawandel haben.

Die Zahlen der Studie nutzte der Gesamtverband der Deutschen Versicherungswirtschaft (GDV) um eine bekannte Forderung zu wiederholen, kommentierte das Ganze allerdings nur mit einem Satz: „Die Studie verdeutlicht den Handlungsbedarf bei der Klimafolgenanpassung. Investitionen in Prävention sind langfristig günstiger als die steigenden Kosten durch den Klimawandel“, so GDV- Hauptgeschäftsführer Jörg Asmussen.

Versicherer sollten Risiko auf möglichst viele Schultern verteilen

Über die konkreten Aufgaben, die Versicherer bei der Bekämpfung des Klimawandels einnehmen sollten, äußerte sich statt des GDV am gleichen Tag die Deutsche Aktuarvereinigung (DAV) ausführlicher. Laut DAV-Vorstandsmitglied Detlef Frank spielt die Assekuranz aufgrund ihres Geschäftsmodells bei Bekämpfung und Minimierung der Auswirkungen des Klimawandels eine zentrale Rolle. So könnten Versicherer ihre Gestaltungsmöglichkeiten bei „grünen“ Produkten nutzen. „Durch die Integration von Klimarisiken in ihre Zeichnungsrichtlinien können sie darauf hinwirken, dass Industriesektoren grüner werden und die Industrieunternehmen sich weiterentwickeln“, so Frank. Zusätzlich könnten die Versicherer durch das Instrument des Risikoausgleichs im Kollektiv dazu beitragen, dass besonders stark vom Klimawandel betroffene Personengruppen durch die Gesellschaft unterstützt werden, indem das Risiko auf möglichst viele Schultern verteilt wird.

Aktuare verlangen umfassende Daten für ihre Modelle

Eine wichtige Funktion kommt hier laut Frank seiner Berufsgruppe zu: „Aktuarinnen und Aktuare können diese Entwicklung durch ihre zentrale Rolle bei der Datenanalyse und Modellierung entscheidend mitgestalten.“ Dabei sei die Abschätzung des zu erwartenden Schadens, der wichtigsten Komponente der Tarifierung, gerade bei der Absicherung neuer Risiken nicht immer einfach. In der Gebäudeversicherung würden moderne Heizungs- und Kühlungssysteme in klimafreundlichen Gebäuden beispielsweise weniger Strom verbrauchen und könnten dadurch weniger Brände verursachen. Andererseits könnten nachhaltige Baumaterialien gegebenenfalls eine höhere Entflammbarkeit sowie eine geringere Lebensdauer aufweisen.

„Wie sich derartige gegenläufige Effekte insgesamt auf den zu erwartenden Schadenbedarf und damit auf den Preis der Versicherung auswirken, kann nur über die Zeit anhand von gesammelten Daten und Erfahrungen beantwortet werden“, so Frank. Damit die Daten von den Aktuaren in ihren Modellen ausgewertet werden können, sei es entscheidend, dass die Informationen, etwa zur Schadenursache, in den Schadensystemen der Versicherer richtig erfasst werden. Die anfänglich bestimmten Preise könnten dann mithilfe von Testfeldern überprüft und sukzessive angepasst werden, sofern aktualisierte Daten zu neuen Erkenntnissen bei der aktuariellen Modellierung führen.

Weitere Artikel

Branche: Momentan mau, bald besser

Ifo-Index: Immer bessere Laune bei den Versicherern