Sofortrente: Erspartes vor Wertverlust retten

Sparer in Deutschland leiden unter dem Dauer-Zinstief. Versicherer bieten eine deutlich bessere Verzinsung. Im Überblick: was Renten leisten.

(Foto: Bruno Glätsch/ Pixabay)

Boden bei Zinsen noch nicht erreicht.

Die extrem niedrigen Zinsen machen die Geldanlage zu einem großen Problem. 34 Milliarden Euro – so viel Kaufkraft hat das Ersparte der privaten Haushalte in den vergangenen zwölf Monaten verloren,weil die Verzinsung deutlich unter der Inflationsrate (1,1 Prozent) liegt. Allein im dritten Quartal dieses Jahres betrug der dadurch entstandene Wertverlust 7,8 Milliarden Euro. Zu diesen Ergebnissen kommt der aktuelle comdirect Realzins-Radar. Manche trifft es besonders hart: Nach einer Umfrage der Bundesbank kassiert fast jede vierte Bank von Privatkunden sogar einen negativen Zins. Dass sich die Politik der Minuszinsen sogar noch verschärfen wird, darauf deuten die Äußerungen der neuen EZB-Chefin Christine Lagarde hin. „Es gibt eine Grenze, wie weit und wie tief man in den negativen Bereich vordringen kann“, sagte Lagarde jüngst in einem Interview. „Es gibt bei allem einen Boden, aber den haben wir zum jetzigen Zeitpunkt noch nicht erreicht.“

Versicherer bieten mehr Rendite.

Das ist schlecht für alle, die mit ihrem Ersparten jetzt oder bald in den Ruhestand starten sollen. Wer höhere Beträge bei wenig Risikobereitschaft anlegen will, wird bei den Geldinstituten nicht mehr fündig. Eine deutlich bessere Verzinsung bieten die Versicherer – selbst bei stark gesunkener Überschussbeteiligung. Das gilt erst recht, wenn aus angelegtem Geld sofort eine Rente bezogen werden soll, zumal die Rente während des Bezugs noch ansteigt.

Große Umfrage unter Anbietern.

Doch was können Versicherer in der Niedrigzinsphase tatsächlich leisten? FOCUS-MONEY-Versicherungsprofi hat die Anbieter gefragt, was eine Sofortrente und eine Einmalzahlung mit einer kurzen Aufschubzeit von fünf Jahren noch bringen. Für die Umfrage wurden alle Gesellschaften angeschrieben, die im Produktrating von Franke & Bornberg gelistet sind, jedoch waren nicht alle zur Teilnahme bereit. Pro Beispielfall konnten die Versicherer zwei Tarife nennen, wovon aber die wenigsten Gebrauch gemacht haben. Die Tarife sollten nach Möglichkeit aus dem Spektrum der klassischen Rentenversicherung oder der Neuen Klassik kommen. Die konkreten Tarife mussten nicht zwingend ein Rating vorweisen. Einige Anbieter wie Barmenia und AXA arbeiten mit einer Indexpartizipation und geben dazu eine bestimmte Wertentwicklung vor, was sie mit den anderen Tarifen schwer vergleichbar macht. Das Ranking erfolgte deshalb in alphabetischer Reihenfolge.

Fünf Versicherer garantieren mindestens 320 Euro.

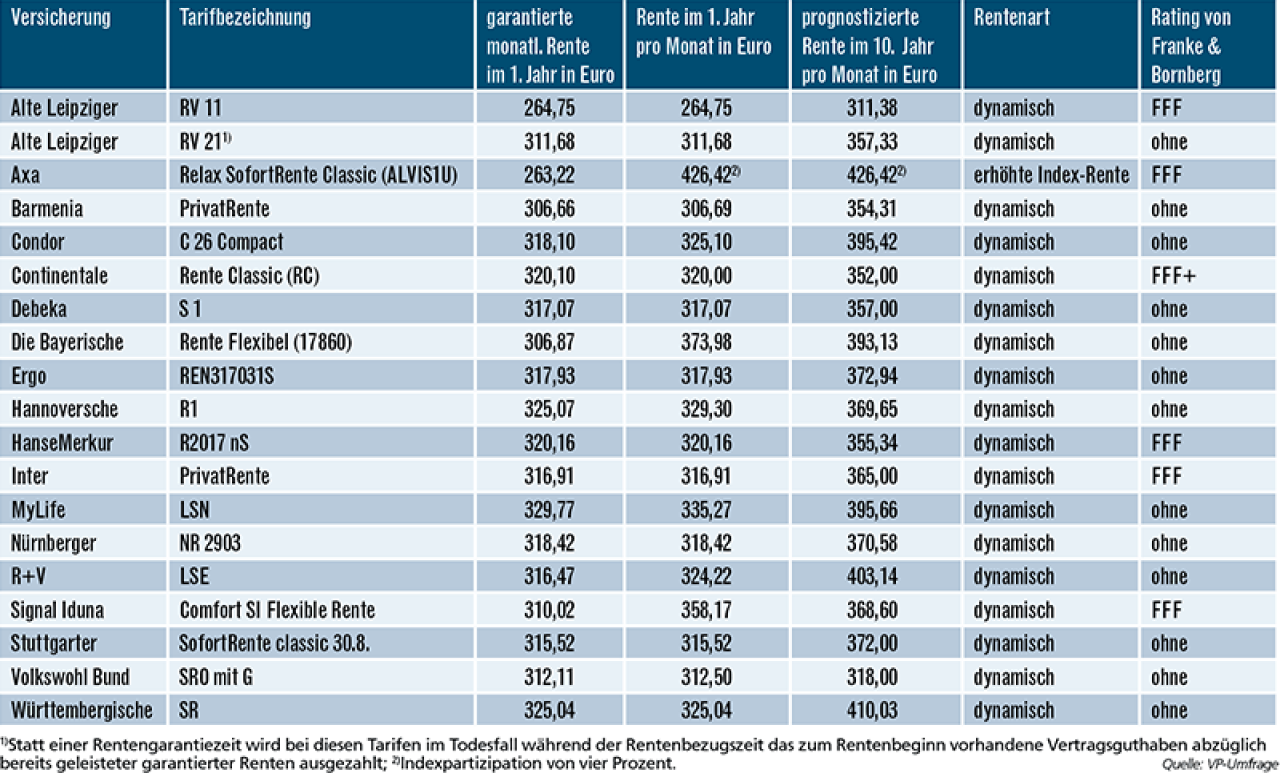

Die klassische Sofortrente beginnt unmittelbar nach Einzahlung des Geldes. Im ersten Musterfall zahlt eine 65-jährige Rentnerin 100.000 Euro ein und möchte eine dynamische Rente beziehen. Die höchsten garantierten Renten bieten MyLife, Hannoversche, Württembergische, HanseMerkur und Continentale mit mindestens 320 Euro je Monat. Auch die Zahlungen im ersten Monat liegen kaum über den garantierten Beträgen. Anders sieht das bei der AXA aus, aber mehr als 400 Euro im Monat setzen eine Indexpartizipation von vier Prozent voraus. Die Rentenwerte im zehnten Jahr sind nur eine Prognose auf Basis der aktuellen Überschussbeteiligung, die sich auch verändern kann. So beruht die Vorhersage von MyLife mit 396 Euro monatlich auf einer Gesamtverzinsung von 2,75 Prozent.

Was die sofort beginnende Rentenversicherung bringt

Eine 65-jährige Rentnerin (Nichtraucherin) zahlt 100 000 Euro. Die Rentengarantiezeit beträgt zehn Jahre, gewünscht wird eine dynamische Rente.

FFF+ = hervorragend; FFF = sehr gut; FF+ =gut

Stuttgarter, Ergo und Barmenia mit höchsten Prognosen.

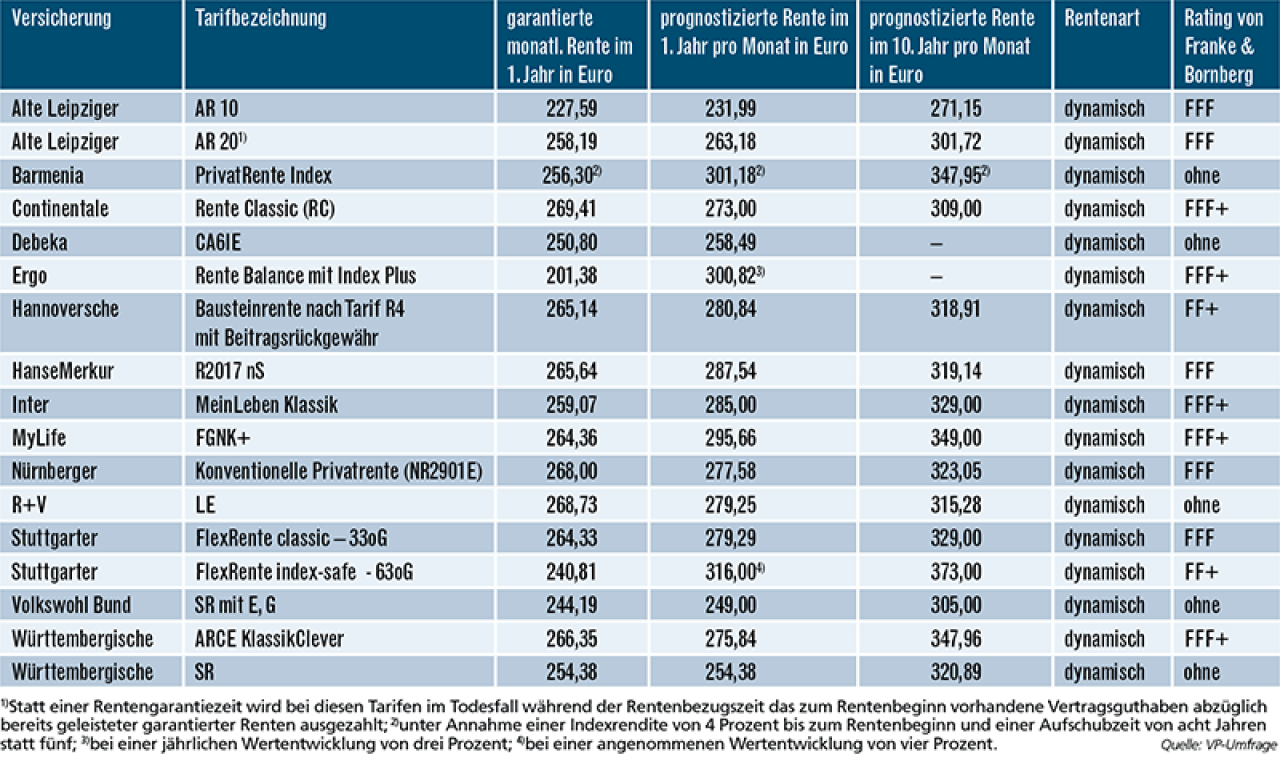

Im zweiten Musterfall gönnt sich ein 61-jähriger Angestellter noch eine Aufschubzeit von fünf Jahren. Er zahlt 80.000 Euro ein. Die höchsten Renten im ersten Jahr versprechen Stuttgarter, Ergo und Barmenia mit monatlich über 300 Euro. Allerdings hängen diese prognostizierten Ergebnisse ebenfalls an einer Indexpartizipation. Bei der klassischen Methode kommt MyLife mit monatlich 295 Euro nah an dieses Ergebnis heran. Die höchsten garantierten Renten stammen im zweiten Beispielfall von Continentale, R+V, Nürnberger, Württembergische, HanseMerkurund Hannoversche. Sie liegen zwischen 265 und 269 Euro.

Was die Rente mit Einmalzahlung und Aufschubzeit bringt

Der Angestellte ist 61 Jahre alt und Nichtraucher. Er zahlt 80 000 Euro ein und gönnt sich noch eine Aufschubzeit von fünf Jahren. Die dynamische Rente will er ab dem 66. Lebensjahr beziehen. Die Rentengarantiezeit beträgt zehn Jahre.

FFF+ = hervorragend; FFF = sehr gut; FF+ =gut

Könner erzielen höhere Zinsen.

Gerade in einer Niedrigzinsphase ist professionelles Zinsmanagement besonders wichtig. Die Versicherer setzen dabei auf extrem lange Laufzeiten, um sich höhere Kupons zu sichern. Sie investieren auch außerhalb der Euro-Zone, damit sie höhere Zinsen erzielen, und gehen bei den Schuldnern zudem höhere Risiken ein. Die Anbieter erreichen eine größere Mischung der Anlagen, indem sie auch in Infrastrukturprojekte und alternative Energien mit einer höheren Rendite investieren. All das ist einem Sparer im Selbstmanagement nicht möglich.

Dynamik schützt vor Kürzungen.

Makler sollten ihren Kunden zu einer dynamischen Rente raten. Sie startet zwar mit einer niedrigeren monatlichen Auszahlung als die teildynamischen Varianten. Zum Ausgleich dafür klettert aber der Betrag in der Regel Jahr für Jahr. So lässt sich der Anstieg der Lebenshaltungskosten kompensieren und der Versicherte ist bei dieser Variante vor Rentenkürzungen gefeit. Eine einmal erreichte Höhe darf der Versicherer im Normalfall nicht mehr unterschreiten.

Weitere Artikel

Berufsunfähigkeitsversicherung: Jung in den BU-Schutz starten

Zusatzversicherung fürs Krankenhaus: Optimal auf Privat-Niveau upgraden