Studie: Warum die Bedeutung der Cyberversicherung so stark steigt

In der zweiten Befragung unter Anbietern und Maklerhäusern zur Entwicklung des Marktes von Cyberversicherungen zeigt sich ein stark verändertes Bild zu 2019. Die Corona-Krise erweist sich als Nachfrage- und Schadentreiber. Zudem werden wegen hoher Schadenquoten Prämiensteigerungen befürchtet.

(Foto: Pete Linforth/Pixabay)

In Zeiten von Corona verbessert sich die Stimmung am Cyberversicherungsmarkt merklich. Das ist ein Ergebnis der Studie „Quo vadis Cyber-Insurance 2021 – Auf Goldgräberstimmung folgt Professionalisierung“. Das Rating- und Analysehaus Assekurata und die Strategie- und Kommunikationsberatung Instinctif Partners untersuchten dabei zum zweiten Mal die Entwicklung des Cyberversicherungsmarktes. So beurteilen aktuell 47 Prozent der Cyberversicherer und sogar 78 Prozent der Vermittler in Deutschland die Geschäftslage als (eher) stark. 2019 hatte die Mehrheit der Anbieter von Cyberversicherungen (68 Prozent) die Marktlage noch als schwach bewertet.

Die befragten Anbieter und Vermittler von Cyberpolicen sehen auch künftig großes Potenzial für das noch junge Segment. Waren 2019 bereits drei Viertel der Marktteilnehmer der Meinung, dass sich die Cyberversicherungen zu den wichtigsten Versicherungsleistungen am deutschen Markt entwickeln, hat sich die Einschätzung 2021 auf 93 Prozent deutlich gefestigt. Dabei sehen sowohl Versicherer als auch Vermittler aktuell einen intensiven Wettbewerb.

Steigende Nachfrage und Engpass-Befürchtungen

Laut Befragung ist die Nachfrage nach Cyberdeckungen seit 2019 vor allem im Industriesegment gestiegen. Hier sehen 80 Prozent der Anbieter eine steigende Nachfrage. Im Bereich KMU/Gewerbe sind es 54 Prozent. Auf der Angebotsseite erwarten die Teilnehmer dementsprechend auch einen Anstieg des Angebots an Deckungskapazität. 40 Prozent der befragten Versicherungsunternehmen erwarten (stark) steigende Kapazitäten in den Bereichen Industrie und KMU/Gewerbe. Allerdings sehen im Bereich Industrie auch 20 Prozent der Anbieter sinkende Kapazitäten. Das lässt laut der Studienmacher auf eine steigende Risikowahrnehmung und Ansätze einer Marktkonsolidierung schließen. Steigende Kapazitäten im Privatsektor erwarten nur 20 Prozent.

„Da das Gefahrenpotential nicht schrumpft, kann sich das Angebot an verfügbarer Deckungskapazität vor allem für Industrierisiken als Engpass und damit als entscheidender Wettbewerbsfaktor herausstellen“, prognostiziert Assekurata-Geschäftsführer Dr. Reiner Will. Derzeit bewerten noch rund 40 Prozent der Policenanbieter die Profitabilität als gut oder sehr gut, weitere 40 Prozent als befriedigend. Aber auch schon 13 Prozent der Befragten bezeichnen die Profitabilität in dieser Geschäftssparte als mangelhaft.

Schadenerfahrungen und Pandemie treiben die Nachfrage

Einen deutlichen Einfluss auf das Nachfrageverhalten hat nach Ansicht der Marktteilnehmer auch die Corona-Pandemie. Der damit einhergehende Digitalisierungsschub und der Ausbau mobilen Arbeitens dürften dafür verantwortlich sein. In vielen Branchen steigt hierdurch die Risikoexposition, was sich positiv auf den Absatz von Cyberschutz auswirkt. Entsprechend gehen 76 Prozent der Versicherer und 89 Prozent der Vermittler davon aus, dass durch Covid-19 die Nachfrage gestiegen ist.

„Die größten Motivatoren für den Abschluss einer Cyberdeckung sind weiterhin konkrete Schadenerfahrungen, inzwischen gefolgt von der öffentlichen Berichterstattung über Cybervorfälle“, sagt Prof. Hubert Becker von Instinctif Partners. Jeweils mehr als 80 Prozent der Befragungsteilnehmer sehen diese Faktoren als zentrale Absatztreiber. 2019 lagen diese Werte noch bei 63 beziehungsweise 41 Prozent.

Hohe Bedeutung der IT-Forensik

Generell sind Assistance-Leistungen – also die technische und rechtliche Unterstützung sowie das Krisenmanagement und die Krisenkommunikation – bei Cybervorfällen nach Ansicht der meisten Versicherer und Vermittler ein Hauptverkaufsargument für Cyberschutz. Die wichtigste Unterstützungsleistung ist dabei die IT-Forensik. Bei den meisten Befragten werden diese Leistungen in mehr als 50 Prozent der Versicherungsfälle in Anspruch genommen. Beratungen in Rechtsfragen oder in der Krisenkommunikation sind in etwa 15 Prozent der Fälle relevant. „Auf Goldgräberstimmung folgt nun die Professionalisierung. Mit einem umfassenden Servicespektrum können sich die Anbieter – aber auch die Vermittler – als kompetente Helfer bei der Lösung von Cyberrisiken positionieren“, sagt Becker. Bei der Positionierung und Kompetenz im Vertrieb bestehe allerdings noch Nachholbedarf.

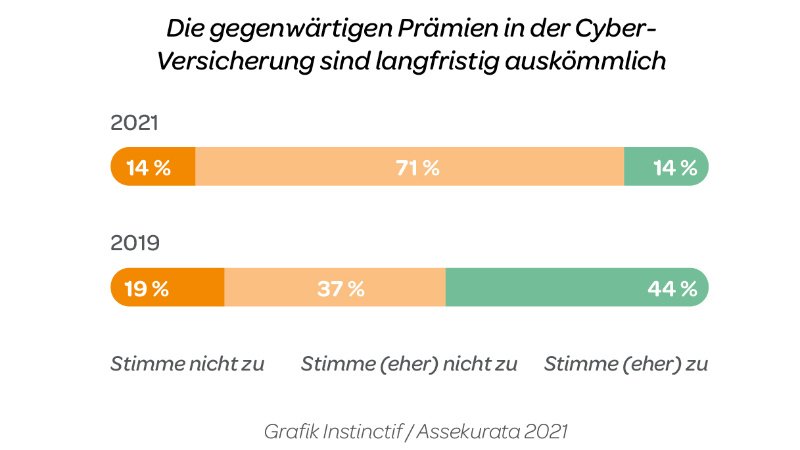

Anstieg der Prämien zu erwarten

Mit 79 Prozent beobachtet der Hauptteil der befragten Unternehmen steigende Schadenzahlen. Eine mittelfristige Erhöhung der Prämien werde dadurch immer wahrscheinlicher. Hielten 2019 noch 44 Prozent der befragten Gesellschaften die Prämien für langfristig auskömmlich, sind es 2021 nur noch 14 Prozent. „Bislang fällt die Branche jedoch nicht durch überragende Offenheit bezüglich der Berichterstattung über Schadenfälle, den Nutzen verschiedener Präventionsmaßnahmen oder der Eignung von Risikomodellen auf“, sagt Becker. „Wenn aber jedes Unternehmen nur auf Basis der eigenen Erfahrungen agiert, steigt die Gefahr massiver Fehleinschätzungen.“

Dieses Risiko sieht offensichtlich auch die BaFin. Sie hat laut Asseukrata und Instinctif Partners das Segment der Cyberpolicen im Jahr 2021 zu einem der Aufsichtsschwerpunkte der Versicherungsaufsicht erklärt. Neben einer inhaltlichen Analyse des am Markt angebotenen Versicherungsschutzes soll dabei auch die Tragfähigkeit der Produkte im Mittelpunkt stehen. „Mehr Offenheit und Transparenz stünde der Branche damit nicht nur aus Eigeninteresse gut zu Gesicht, sondern stellt zukünftig wohl auch eine aufsichtsrechtliche Notwendigkeit dar“, sagt Will.

Weitere Artikel

Effektiv mit Kunden kommunizieren

AfW-Studie: Digitalisierung in der Vermittlerbranche verläuft schleppend