D&O-Versicherung: Deutliche höhere Schadenzahlungen

Ob Dieselskandal oder Bilanzfälschung wie bei Wirecard: Solche Vorfälle treiben die Schadensumme in der als Managerhaftpflicht bekannten D&O-Versicherung nach oben. 2020 lag die Schadenquote sogar deutlich über 100 Prozent.

(Foto: © fotohansel - stock.adobe.com)

Die sogenannte „Director's and Officer’s Liability Insurance“ (D&O-Versicherung) ist hierzulande als Organ- oder Managerhaftpflichtversicherung bekannt. Sie ist eine besondere Form der Vermögensschaden-Haftpflichtversicherung für Mitglieder von Leitungs- und Aufsichtsorganen in Unternehmen, also zum Beispiel für Vorstände, Geschäftsführer sowie Aufsichtsräte. Sie dringt meist in öffentlichkeitswirksamen Fällen wie unlängst dem Wirecard-Skandal ins Licht der Öffentlichkeit.

Schäden steigen schneller als die Beitragseinnahmen

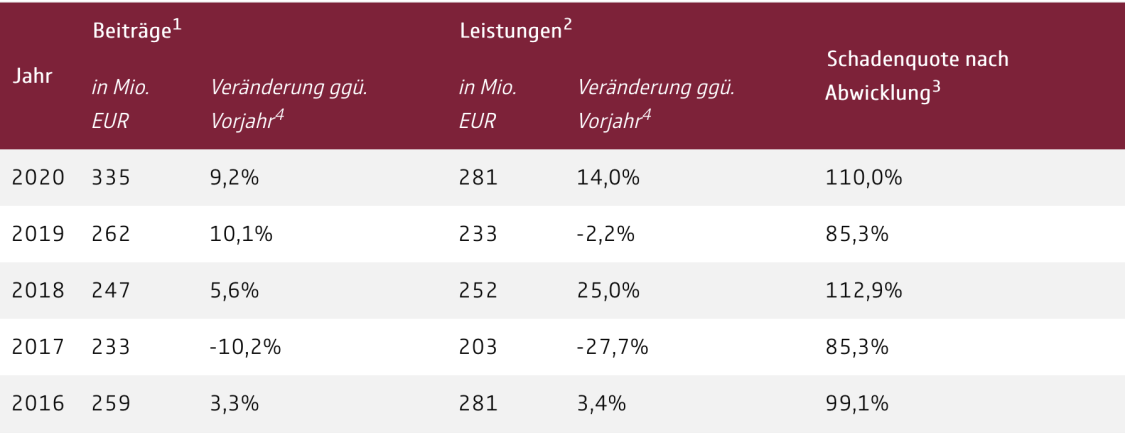

Nun zeigen Zahlen des Gesamtverbands der Versicherungswirtschaft (GDV), dass die Schäden bzw. Leistungsausgaben in der D&O-Versicherung 2020 stärker als die Beiträge gestiegen sind. Während die Beiträge um gut neun Prozent auf 335 Millionen Euro stiegen, wuchsen die Leistungen um 14 Prozent. „Unter dem Strich stehen erhebliche Verluste, die sich aus den immer größeren Haftungsrisiken für Managerinnen und Manager ergeben“, sagt GDV-Hauptgeschäftsführer Jörg Asmussen. Die Schadenquote nach Abwicklung betrug 110 Prozent. Somit lagen die Bruttoaufwendungen für Versicherungsfälle nach Abwicklung deutlich über den verdienten Bruttobeiträgen.

Pflichtenheft für Manager wächst weiter

„Nach einer Insolvenz sind Geschäftsführerinnen und Geschäftsführer sowie Vorstände nicht selten mit Forderungen in Millionenhöhe konfrontiert“, sagt Asmussen. In den vergangenen Jahren seien die Pflichten für Manager auch finanziell gesunder Unternehmen immer weiter gewachsen: „Auch beim Thema Compliance wächst das Pflichtenheft für Managerinnen und Manager weiter. Die nächsten Kapitel sind das Lieferkettengesetz sowie die Verpflichtung aller Unternehmen, ab 50 Beschäftigten ein Hinweisgebersystem einzurichten.“

1) verdiente Bruttobeiträge der beteiligten Unternehmen; die GDV-Mitgliedsunternehmen dürften ein Beitragsvolumen von knapp 400 Mio. EUR aufweisen; das gesamte Marktvolumen im inländischen Direktgeschäft in der D&O-Versicherung dürfte bei rund 560 Mio. EUR liegen; ohne Versicherungsteuer

2) Bruttoaufwendungen für Versicherungsfälle des Geschäftsjahres

3) Schadenquote nach Abwicklung; Bruttoaufwendungen nach Abwicklung für Versicherungsfälle in Relation zu den verdienten Bruttobeiträgen

4) Aufgrund geänderter Meldebeteiligung und einzelner Berichtigungen sind die Absolutwerte nicht direkt miteinander vergleichbar. Die Veränderungsraten zum jeweiligen Vorjahr sind um diese Effekte bereinigt und lassen sich nicht aus den ausgewiesenen Absolutzahlen ableiten. (Quelle: GDV)

Weitere Artikel

Kfz-Versicherung: Viele Kunden wollen wechseln

Kfz-Wechselsaison: Baloise mit Tarif-Update