Kfz-Typklassen: E-Autos haben häufig günstigere Einstufung

Unfälle mit Elektroautos verursachen weniger oder weniger teure Schäden als ihre Schwestermodelle mit Diesel- oder Benzinmotoren, im Durchschnitt um zehn bis 15 Prozent. Das hat für die meisten Modelle positive Folgen für die Typklasseneinstufung, wie eine GDV-Untersuchung zeigt.

(Foto: © Petair - stock.adobe.com)

Elektroautos haben in der Kfz-Haftpflichtversicherung häufig eine günstigere Typklasseneinstufung als vergleichbare Verbrenner. Das hat eine Untersuchung des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV) ergeben. „Nach unserer aktuellen Statistik verursachen Modelle mit einem reinen Elektroantrieb in der Kfz-Haftpflichtversicherung im Schnitt rund zehn bis 15 Prozent weniger oder weniger teure Schäden als ihre Zwillinge mit Diesel- oder Benzinmotoren, was sich in einer günstigeren Typklasse widerspiegelt“, sagt GDV-Hauptgeschäftsführer Jörg Asmussen.

Welche Modelle im Vergleich wie abschneiden

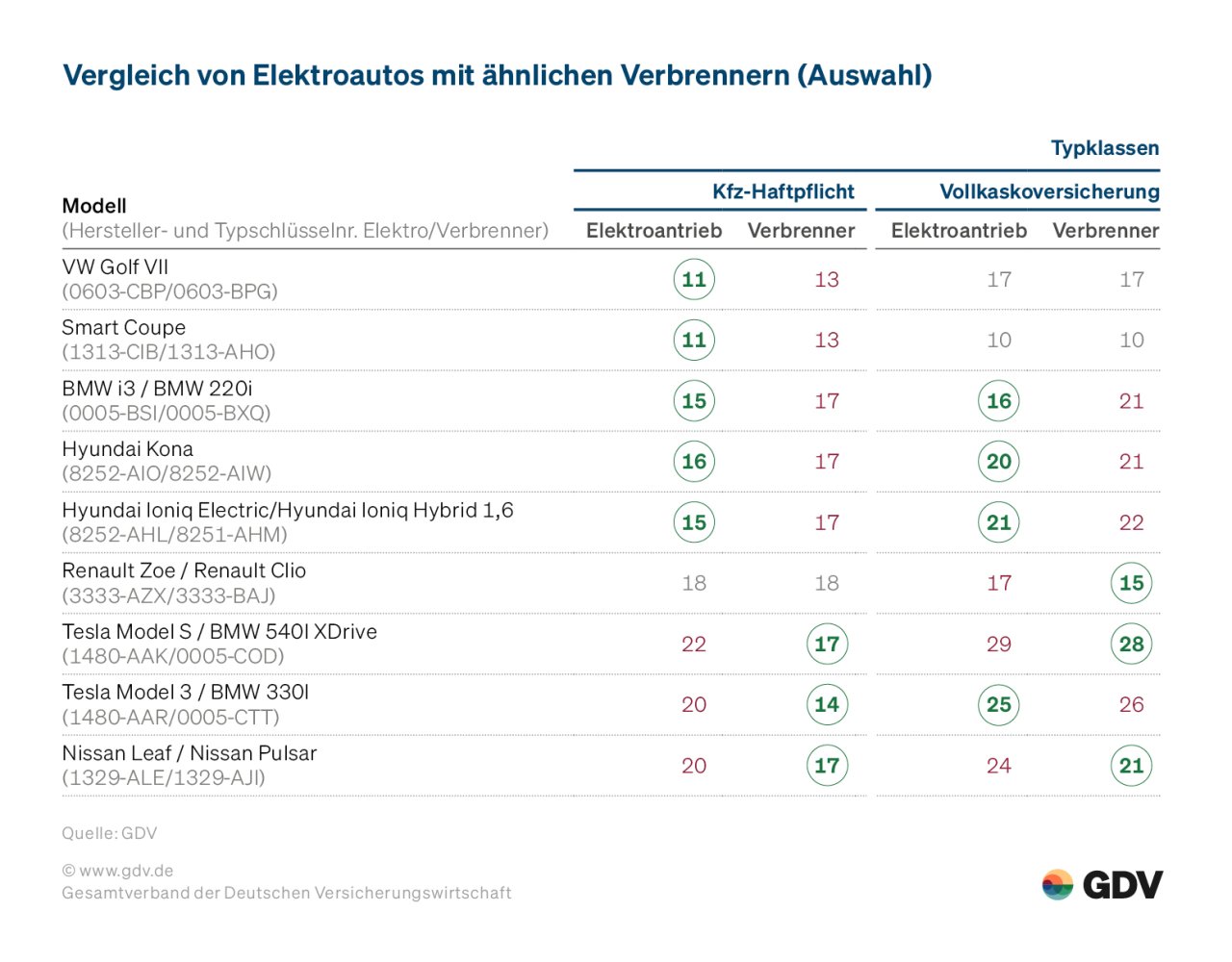

Der Verband nennt Beispiele: Elektrisch betriebene „VW Golfs VII“, „Smarts“, „Hyundai Konas“ und „Hyundai Ioniqs“ haben bessere Typklassen als baugleiche Modelle mit Verbrennern; ebenso hat der „BMW i3“ eine bessere Typklasse als ein „BMW 220i“ mit Benzinmotor. Aber es gibt laut GDV auch Ausnahmen. So ergeben sich für den „Renault Zoe“ die gleichen Typklassen wie für einen vergleichbaren „Renault Clio“, der „Nissan Leaf“ weist sogar eine schlechtere Schadenbilanz als der vergleichbare „Nissan Pulsar“ auf. Da Marktführer Tesla keine Verbrenner produziert, musste der GDV die Modelle „3“ und „S“ mit Fahrzeugen anderer Hersteller vergleichen. Dabei ergaben sich sowohl für das Model „3“ im Vergleich zum „BMW 330i“ als auch für das Model „S“ im Vergleich zum „BMW 540I XDrive“ jeweils schlechtere Schadenbilanzen und höhere Typklassen.

Keine Unterschiede in der Vollkasko

Eine Ursache für die häufig günstigere Typklasseneinstufung reiner Elektroautos könnte die bislang geringe Reichweite vieler Fahrzeuge sein. Sie könnte E-Autofahrer dazu animieren, möglichst batterieschonend und damit vorausschauend und eher langsam zu fahren, vermutet der Interessenverband. Keine signifikanten Auswirkungen haben die Elektroantriebe in der Vollkaskoversicherung. Im Durchschnitt ergeben sich hier ähnliche Schäden wie bei den Verbrennern.

Für ihre Studie haben Ingenieure und Statistiker des GDV nach eigenen Angaben insgesamt 18 Modellpaare gebildet und die Schadenbilanzen der vergangenen drei Jahre ausgewertet. Die aktuellen Ergebnisse sind dem Verband zufolge allerdings noch mit Unsicherheiten behaftet, da es aktuell vergleichsweise wenig Elektroautos gibt und die Fahrzeuge überwiegend jung sind. Das Angebot an Elektroautos werde ebenso anwachsen wie der Bestand. „Damit erreichen Elektroautos neue Käuferschichten, zudem werden wir mehr Erfahrungen mit älteren Elektroautos sammeln. All das kann und wird die Typklasseneinstufung in den kommenden Jahren beeinflussen“, so Asmussen.

Hintergrund: Typklassen

Die Typklasse eines Autos ist ein statistischer Wert. Sie spiegelt die Unfall- und Schadenbilanz eines jeden in Deutschland zugelassenen Automodells wider. Werden mit einem Automodell im Durchschnitt pro Fahrzeug vergleichsweise wenige Schäden und geringe Schadenkosten verursacht, erhält es eine niedrige Typklasse, bei vielen Schäden und hohen Versicherungsleistungen eine hohe. In der Kfz-Haftpflichtversicherung gibt es 16 Typklassen (10-25), für die Einstufung des Modells sind die Versicherungsleistungen für geschädigte Dritte nach Verkehrsunfällen maßgeblich. In der Vollkaskoversicherung unterscheidet der GDV 25 Typklassen (10-34). In die Berechnung der Vollkaskoversicherung fließen die Schäden am eigenen Auto nach selbstverschuldeten Unfällen sowie die Teilkaskoschäden (u. a. Autodiebstähle, Glasschäden, Wildunfälle oder Schäden durch Naturereignisse) vollkaskoversicherter Fahrzeuge ein. Die Typklasse allein lässt jedoch keinen Rückschluss auf die Entwicklung des gesamten Kfz-Versicherungsbeitrages zu.

Weitere Artikel

Kfz-Versicherung: Viele Kunden wollen wechseln

Kfz-Wechselsaison: Baloise mit Tarif-Update