Warum die Unfallversicherung eine Daseinsberechtigung hat

Der Markt für private Unfallversicherungen ist hart umkämpft. Die Akzeptanz des Produkts ist nicht sehr hoch und die Beratung äußerst komplex. Für wen sich die Police lohnt und worauf es in der Vermittlung ankommt, klärt der „Marktblick“ der Ratingagentur Morgen & Morgen.

(Foto: © DOC RABE Media - stock.adobe.com)

Aufgabe einer privaten Unfallversicherung ist es, unvorhergesehene Kosten, die durch einen Unfall entstehen, abzusichern. Ein Unfall im Sinne der Allgemeinen Versicherungsbedingungen ist ein „plötzlich von außen auf den Körper einwirkendes Ereignis, welches eine Gesundheitsschädigung hervorruft“. Aber braucht man eine solche Police überhaupt? Diese Frage ist und bleibt umstritten. Eine wichtige Rolle am Markt spielt die Unfallversicherung in jedem Fall. Orientierung über die Produktsparte liefert nun der neueste „Marktblick“ der Ratingagentur Morgen & Morgen.

Unfallbegriff vorteilhaft weiterentwickelt

Das Angebot ist mit über 200 Tarifen und weitaus mehr Tarifvarianten enorm. Dabei zeigt sich die Tariflandschaft nacxh Einschätzung der Ratingagentur-Experten über die vergangenen Jahre hinweg sehr stabil. Auch die Qualität der Tarife sei zum Großteil verlässlich gut. „Die anhaltende Entwicklung in der Unfallversicherung zeigt sich im sogenannten erweiterten Unfallbegriff. Das bedeutet, dass zu den klassischen Unfallsituationen als Leistungsauslöser auch Vorfälle wie beispielsweise Insektenbisse, Nahrungsmittelunverträglichkeiten oder andere Auslöser zählen sowie einige weitere sinnvolle Ergänzungen, die den Unfallbegriff zum Vorteil der Versicherungsnehmer erweitern“, sagt Andreas Ludwig, Bereichsleiter Rating und Analyse bei der Morgen & Morgen GmbH.

Hohe Preisunterschiede

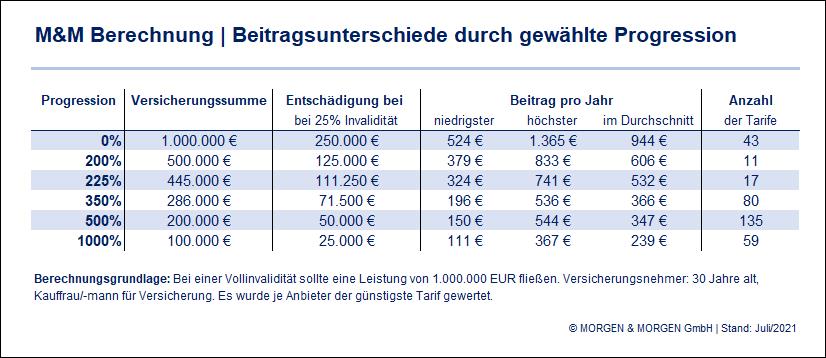

„Ein spannender Aspekt sind die enormen Preisunterschiede von teilweise über 200 Prozent in der Unfallversicherung“, sagt der Experte. Für einen 30-jährigen Versicherungskaufmann, der bei einer Vollinvalidität eine Versicherungssumme von 1.000.000 Euro möchte, kostet beispielsweise der günstigste Tarif ohne Progression 523,60 Euro, während der teuerste Tarif auf 1364,88 Euro jährlich kommt. Bei einer Progression von 350 Prozent liegt der günstigste Tarif bei 196,05 Euro und der teuerste bei 535,96 Euro pro Jahr.

Daseinsberechtigung meistens im Produkt-Zusammenspiel

Anders als die Berufsunfähigkeitsversicherung (BU), wo die berufliche Einschränkung die Leistung bestimmt, stellt die Unfallversicherung beim Invaliditätsgrad auf eine Gliedertaxe ab. Insgesamt deckt die Unfallversicherung insbesondere bei körperlich tätigen Berufen die nicht überschaubare Grauzone zwischen „gesund“ und „berufsunfähig“ häufig ab, so die Experten. Sie habe daher im Zusammenspiel mit einer BU und weiteren Komponenten der Existenzsicherung ihre Daseinsberechtigung. In seltenen Einzelfällen komme sie aufgrund der schmalen Gesundheitsprüfung als alleinige Absicherung infrage. Sie ermöglicht oft eine bezahlbare Absicherung, denn ein Unfall wird im Gegensatz zur Berufsunfähigkeit in keinen Zusammenhang mit einer Vorerkrankung gebracht.

Komplexe Beratung bei der Tariffindung

Nach Ansicht der Ratingagentur besteht in der Beratung die große Herausforderung darin, einen qualitativ hochwertigen Tarif mit einem individuell passenden Zusammenspiel aus Grundsumme und Progression zu wählen. Die Feinheiten lägen hierbei im Ausbalancieren der Entschädigungssummen in den unterschiedlichen Invaliditätsgraden und den Beiträgen, die schon an sich sehr variieren, aber sich mit der Stellschraube „Progression“ stark justieren lassen. Die Grundsumme sollte immer so hoch gewählt sein, dass bei einer Invalidität unter 25 Prozent genügend Leistung erbracht wird, denn die Progression greift erst darüber und wird über die Gliedertaxe der Versicherer individuell definiert. „Die Unfallversicherung ist ein komplexes Gebilde, das in der Vermittlung aufgrund ihrer vielen individuellen Stellschrauben und der extremen Preisranges einer guten Beratung bedarf“, resümiert Andreas Ludwig.

M&M Rating Unfallversicherung

Vor dem Hintergrund der komplexen Beratungssituation untersucht das „M&M Rating Unfallversicherung“ die Bedingungen der Versicherer und hilft, die Tarife grundsätzlich einzuordnen. Das Rating besteht aus 50 Leistungsfragen, die nach Bedeutung gewichtet sind. Zudem gibt es Mindestkriterien, die von den hoch bewerteten Tarifen mit fünf Sternen und zu Teilen auch von den vier Sterne-Tarifen erfüllt sein müssen. Hier wird besonders auf den erweiterten Unfallbegriff geschaut, der die Basis der Leistungsauslöser kundenfreundlich verbreitert sowie auf sinnvolle Fristen zu Eintritt, Feststellung und Geltendmachung der Invalidität.

Das Morgen & Morgen-Rating zeigt, dass die Tarife überwiegend auf einem hohen bis sehr hohen Bedingungsniveau liegen. 69 Tarife erhalten die Bestbewertung von fünf Sternen, 71 Tarife bekommen vier Sterne. Somit sind 140 von insgesamt 225 Tarifen hoch bewertet, während nur acht Tarife die schlechteste Bewertung von einem Stern erhalten.

Weitere Artikel

Bilanz: Rekordhoch bei Blitzschäden

GDV: Höhere Reparaturkosten bei Elektroautos