„Eine neue Balance aus Renditechancen und Sicherheit“

Volker Priebe, Vorstand der Allianz Lebensversicherung für Privatkunden und Produkte, zur Zukunft der Altersvorsorge in der Nullzinsphase und den Neuerungen im Produktportfolio der Allianz.

(Foto: Foto: Ch. Kaufmann/Allianz)

Die Allianz Leben reagiert mit sinkenden Garantien auf das anhaltende Niedrigzinsniveau. Bei fast allen Policen bieten Sie ab 2021 nur noch einen endfälligen Beitragserhalt von 60, 80 oder 90 Prozent an, außer es ist wie etwa bei Riester das volle Beitragsniveau vorgeschrieben. Steht es um die deutschen Lebensversicherer schon so schlecht, dass sich selbst der Marktführer den 100-prozentigen Beitragserhalt nicht mehr leisten kann?

Wir tun das aus einer Position der Stärke heraus, mit dem Kundenwert unserer Angebote im Blick. Wie sieht zukunftsfähige Altersvorsorge im gegenwärtigen ökonomischen Umfeld aus? Diese Frage treibt ja viele Menschen um. Und da gehört neben Sicherheit und Stabilität auch eine insgesamt attraktive Renditeleistung dazu. Weil aber allein mit sicheren Anlagen keine attraktive Altersvorsorge mehr aufzubauen ist, muss man sich Freiräume in der Kapitalanlage eröffnen. Dazu haben wir viele Kunden befragt. Die kommen selbst zu der Erkenntnis, dass sie mehr Chancenorientierung und eine neue Balance aus Renditechancen und Sicherheit brauchen, um echte Mehrwerte für Zeiträume zwischen 30 und 40 Jahren zu erzielen. Mit unseren zeitgemäßen Garantien haben wir die Möglichkeit, mehr Anteile an chancenorientierten Anlagen zu bieten.

Glauben Sie wirklich, dass die Kunden diesen Schwenk mitmachen, denn die Deutschen sind insbesondere bei ihrer Altersvorsorge eher sicherheitsorientiert?

Unsere Marktforschungen – sowohl vor Corona als auch in der Corona-Zeit – zeigen, dass zwei Dritteln der Kunden durchaus klar ist, dass sie nicht mehr auf den vollen Erhalt der eingezahlten Beiträge bestehen und gleichzeitig auf attraktive Renditechancen hoffen können. Und zwei Drittel sind beeindruckend viel mehr als in den Vorjahren. So haben etwa vor fünf Jahren bei unserem Vorsorgekonzept „InvestFlex“ noch drei Viertel der Kunden zur vollen Beitragsgarantie gegriffen, 2020 nur noch ein Viertel. Wir merken also im Kundenverhalten, aber auch im Kundenverständnis und Kundenbedarf einen deutlichen Wandel.

Sind die Prozentsätze denn fest oder kann der Kunde diese auch individuell ändern?

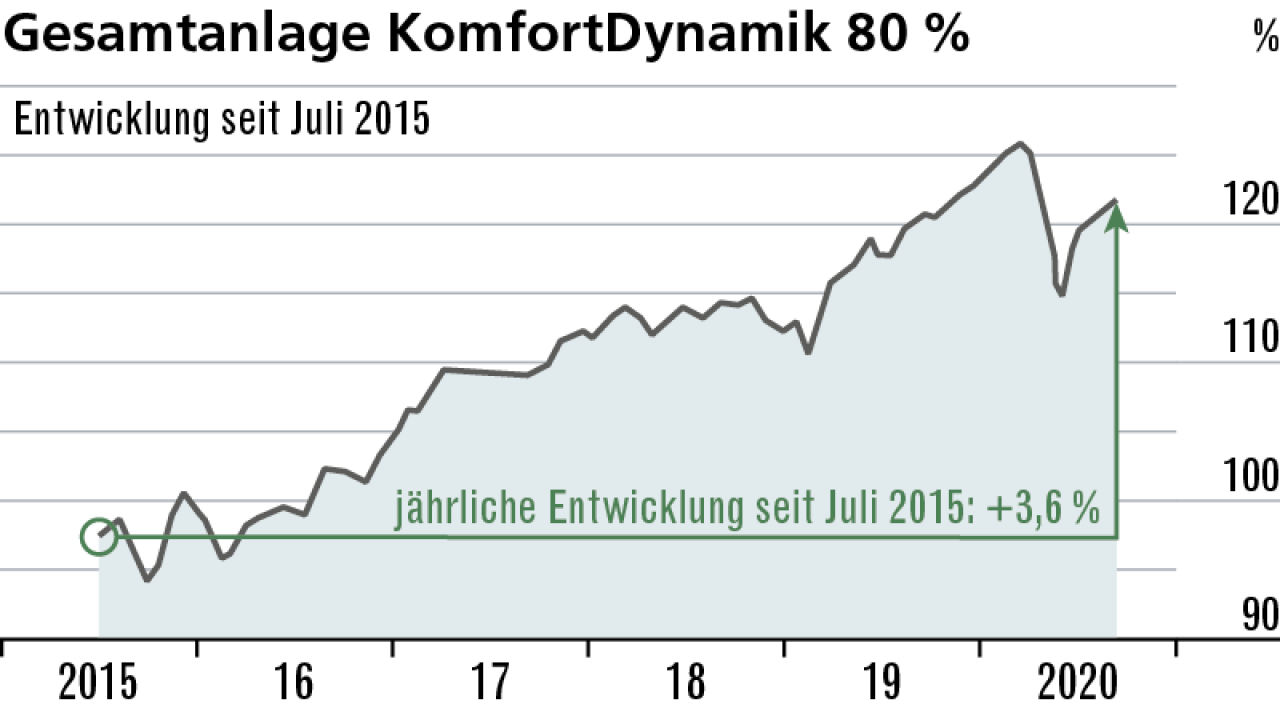

Um den Einstieg nicht zu kompliziert zu machen, haben wir das Niveau, das der Kunde für das Ende der Ansparphase auswählen kann,+ auf 60 %, 80 % oder 90 % der eingezahlten Beiträge festgelegt. Wir bieten das für alle Vertragsarten in den chancenorientierten Konzepten „KomfortDynamik“, „InvestFlex“ und „IndexSelect“, für das sehr sicherheitsorientierte Vorsorgekonzept „Perspektive“ bieten wir ein Garantieniveau von mindestens 90 Prozent. Bei allen Konzepten gibt es Sicherungsmechanismen, durch die im Lauf des Vertrags automatisch mehr Sicherheit hinzukommt. Beispielsweise tritt bei „KomfortDynamik“, das das Sicherungsvermögen mit weiteren chancenorientierten Anlagen kombiniert, bei guten Kapitalmarktverläufen automatisch eine Erhöhung des Garantieniveaus ein

Wann amortisiert sich das denn, wenn das Zinsniveau sinkt? Braucht es da nicht längere Laufzeiten, bis eine volle Beitragsrückgewähr erreicht ist?

Das hängt vom Konzept ab. Bei den Konzepten „KomfortDynamik“ und „InvestFlex“ zeigen wir dem Kunden beispielsweise, mit welchem Anteil chancenorientierter Anlagen er in den Vertrag startet. Viele Kunden haben tatsächlich ein Interesse, diese Renditechancen im Vertragsverlauf offenzuhalten, denn schnelles Hochfahren der Garantie schränkt diese Renditechancen auch wieder ein. Ein Punkt ist auch für Kunden zentral: Sicherheit eines Produktangebots bemisst sich nicht nur am Garantieniveau. Das Sicherheitsniveau hängt stark davon ab, wie intelligent die Sicherungsmechanismen im Produkt sind, wie finanzstark ein Anbieter ist und mit welchem Know-how die Kapitalanlage im Sicherungsvermögen gesteuert wird. Denn das Sicherungsvermögen, die kollektive Kapitalanlage von Allianz Leben, erlaubt die hocheffiziente Darstellung von Garantien. Da hat das Sicherungsvermögen der Allianz Leben einen hohen Vorteil im Markt und auch gegenüber anderen sicherheitsorientierten Assets wie etwa Geldmarkt- oder Rentenfonds.

Warum ist Ihr Sicherungsvermögen so vorteilhaft?

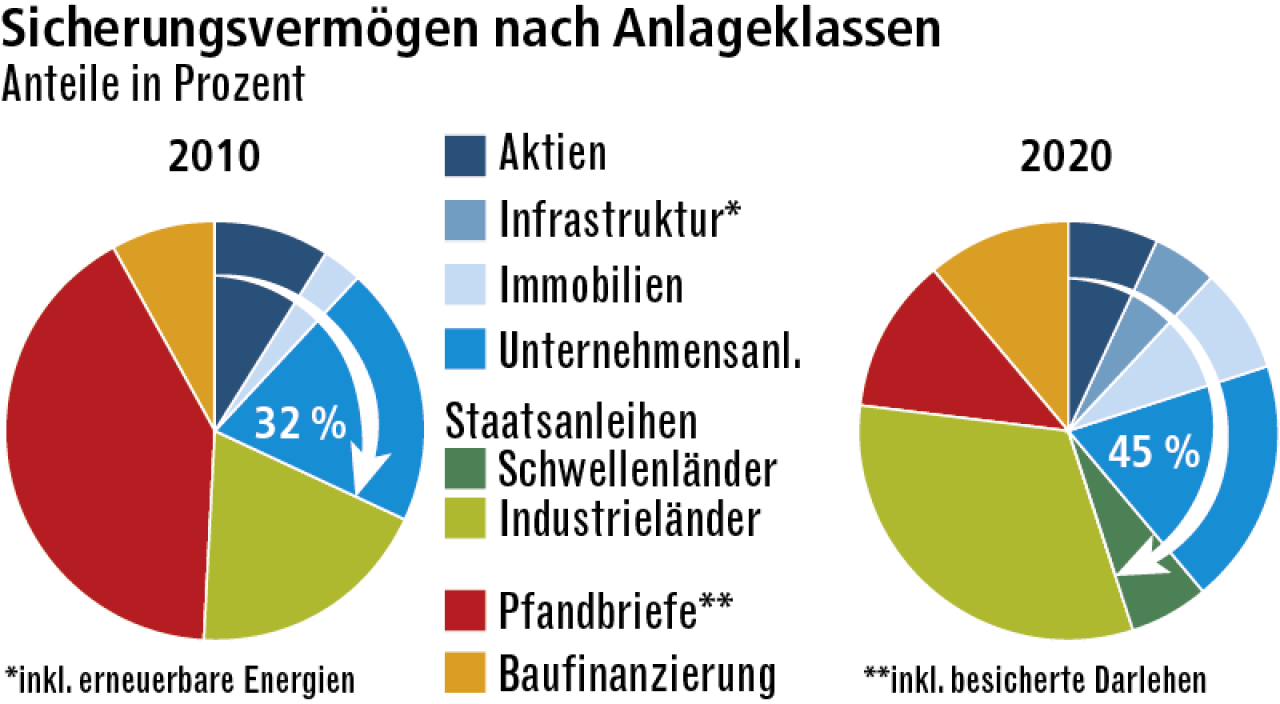

Wir bringen unser Sicherungsvermögen in alle Produktkonzepte ein – entweder zur Gänze wie bei „Perspektive“ oder auch „IndexSelect“ oder nur teilweise neben ausdrücklich chancenorientierten Anlagen wie bei „KomfortDynamik“ und „InvestFlex“. Der Vorteil: Das Sicherungsvermögen bringt nicht nur hohe Stabilität, sondern auch Erträge über dem Marktdurchschnitt. Denn es ist breit diversifiziert mit nur noch weniger als der Hälfte der Anlagen in Staatsanleihen der Industrieländer oder Pfandbriefen, dafür aber rund 45 Prozent in chancenorientierten Anlagen wie Aktien (s. Grafik links).

Mit welchen Assets lässt sich denn jetzt noch für Versicherungskunden eine gute Rendite erwirtschaften?

Mit einem breiten, weltweit diversifizierten Mix. Wir setzen sehr konsequent neben Aktien auf Unternehmensanleihen, Schwellenländer-Anleihen und vor allem auf alternative Anlagen. Das sind nicht börsengehandelte Anlagen, die von großen Immobilien weltweit über erneuerbare Energien und Infrastruktur bis hin zu Unternehmensfinanzierungen und Unternehmensbeteiligungen reichen. Bereits heute machen sie ein Viertel des Sicherungsvermögens aus und wir wollen mittelfristig jeden dritten Euro unserer Kunden in solche alternativen Anlagen investieren – das sind dann rund 100 Milliarden Euro.

Aber sind illiquide Anlagen nicht auch besonders riskant, erlaubt die Aufsicht das?

Illiquide Anlagen passen gut zu unserem langfristigen Geschäftsmodell. Damit können wir die Illiquiditätszuschläge, die es dort gibt, auch für unsere Kunden als Extrarendite vereinnahmen. Wir haben die Expertise, die es dafür braucht, wir können das zu den Konditionen eines Großinvestors darstellen und wir haben die Finanzstärke, um uns das leisten zu können. Denn unser Aufsichtsregime fordert an der Stelle, dass man auch Schwankungen durch Eigenmittel abpuffern muss – und das können wir. Für den Kunden ist es also ein Riesenvorteil, über das Sicherungsvermögen als Beimischung Anlagen zu bekommen, die dem Privatanleger sonst nicht zugänglich sind. Seit einem Jahr kann man über unser Spezialprodukt „PrivateFinancePolice“ gegen Einmalbeitrag sogar direkt daran teilhaben. Wir sind sehr zufrieden, dass für diese Police ganz ohne Garantien bereits über 5000 Verträge abgeschlossen wurden.

Wird die Finanzstärke also noch wichtiger, um das Vertrauen der Kunden zu erhalten?

Ja, weil allein mit sicheren Anlagen eine attraktive Altersvorsorge nicht mehr darstellbar ist. Das heißt, bei einer chancenorientierten Kapitalanlage gibt es mehr Kapitalmarktrisiken und dafür brauche ich eine breite Diversifikation und ausreichende Finanzstärke. Diese ist also ein wesentlicher Baustein, um dem Kunden Sicherheit zu bieten.

Wenn sowohl im Sicherungsvermögen der Allianz als auch bei den konkreten Produktkonzepten immer mehr chancenreiche Investments sind, werden die Produkte dann nicht insgesamt zu risikoreich?

Nein, keine Sorge. Denn hinzu kommt ja, dass wir bei den kapitalmarktnahen Hybridkonzepten wie „KomfortDynamik“ und „InvestFlex“ täglich die Aufteilung zwischen dem Sicherungsvermögen und den chancenorientierten Anlagen prüfen und gegebenenfalls anpassen. Mit Blick auf unser Neugeschäft wachsen die beiden genannten Konzepte doppelt so schnell wie die rein auf dem Sicherungsvermögen basierenden. Die kapitalmarktnahen Produkte machen so aktuell schon ein Drittel des Neugeschäfts aus. Die Kunden befürchten also auch nicht zu viel Risiko.

Ist denn Ihr gesamtes Produktportfolio von dem Absenken des Garantieniveaus betroffen?

Wo dies gesetzlich verankert ist, bieten wir weiter 100 Prozent Garantie, etwa bei Riester-Verträgen. Heißt auch: Wir bleiben in allen Konzepten und wir bleiben auch in allen Marktsegmenten. Wir haben weiter Lust auf Einmalbeiträge, auf den Aufbau von Altersvorsorge über laufende Beiträge, wir bleiben in Riester, wir bleiben in der betrieblichen Altersversorgung (bAV).

Was ist mit den klassischen Policen mit Garantiezins und Überschussbeteiligung, gibt es die quasi nur noch unter der Ladentheke zu kaufen?

Das klassisch kalkulierte Angebot mit einem durchgehenden Garantiezins wird in der Altersvorsorge von Kunden nicht mehr nachgefragt, wir haben es aus unseren Angebotssystemen rausgenommen. Ein ganz natürlicher Schritt, der keinerlei Aufschrei ausgelöst hat. Nur in ganz kleinen Spezialsegmenten, etwa innerhalb der bAV, gibt es das Angebot noch. Die Angebote mit neuen Garantien, die übrigens alle von der Überschussbeteiligung profitieren, und Risikoprodukte machen inzwischen 93 Prozent unseres Neugeschäfts aus.

Aber einen Aufschrei würde es sicher geben, wenn die Allianz ihren deutschen klassischen Policenbestand in den Run-off schicken würde. Ist da was geplant?

Ganz klares Nein. Ein Verkauf von Lebensversicherungsbeständen steht bei uns in Deutschland nicht zur Diskussion. Wir stehen zu unseren Kunden und zu den Garantien, die wir ausgesprochen haben – ohne Wenn und Aber.

Glauben Sie, dass Ihnen viele Anbieter auf dem Weg der Umstellung auf geringere Garantien folgen?

Wir können nur für die Allianz handeln. Es gibt aber eine breite öffentliche Diskussion um zeitgemäße Garantieniveaus. So wird zum Beispiel bei der Riester-Rente von vielen, auch von Verbraucherschützern, eine Lockerung der Garantien zugunsten chancenorientierterer Anlagen gefordert – genau so einen Schritt machen wir jetzt jenseits von Riester. Zudem ist das Kundenverständnis gewachsen, dass eine Balance zwischen Renditechancen und Sicherheit gefunden werden muss. Aber es wird schon auch noch Unterschiede zwischen den Anbietern geben – und da haben wir mit unseren Konzepten gute Argumente für unsere Produkte.

Sind Lebensversicherungen denn damit überhaupt noch das richtige Produkt zur Altersvorsorge?

Unbedingt. Wir haben wirklich ein sehr besonderes Angebot, das seine Stärken im gegenwärtigen Umfeld ausspielen kann. Denn neben chancenorientierten Assets bietet es auch Stabilität und Sicherheit. Diese Mischung passt voll in die Zeit.

Wir haben jetzt lange über die Umstellung bestehender Produktkonzepte gesprochen, haben Sie denn auch was ganz Neues in der Pipeline?

Im Altersvorsorgebereich haben wir schon in den vergangenen Jahren sehr viele Innovationen auf den Markt gebracht, die wir jetzt alle zeitgemäß ausgestalten. So werden wir bei fondsgebundenen Konzepten unser Angebot an ausgewählten Fonds im Nachhaltigkeitssegment deutlich erweitern. Wo wir aber weiter investieren und auch neue Produkte bringen werden, ist in der biometrischen Absicherung. Auch die ist elementar wichtig. Hier haben wir bereits zum Beispiel einen Berufsunfähigkeitsschutz für junge Zielgruppen oder eine Risikolebensversicherung für Diabetiker erfolgreich platziert und planen Angebote zur Dienstunfähigkeitsabsicherung für Beamte. Zudem werden wir auch weiter in die digitalen Plattformen investieren – sei es in der Beratung, während des Vertrags oder bis hin zu digitalen Ökosystemen, wie etwa dem neuen „Rentenkompass“.

Wie wird der „Rentenkompass“ genutzt?

Der ist ein Riesenerfolg. Wir hatten uns für dieses Jahr 50 000 Anmeldungen vorgenommen und haben inzwischen bereits seit Juni innerhalb ganz kurzer Zeit 130 000 Nutzer. Wir bieten mit dem Tool eine digitale Rentenübersicht, denn man kann dort auch Fremdverträge reinmelden. Insofern begrüßen wir auch sehr, dass es jetzt einen Gesetzentwurf gibt, solch eine digitale Rentenübersicht in Deutschland zu entwickeln. Das wollen wir gern mitgestalten.

In puncto Digitalisierung gilt die Versicherungsbranche ja oft als rückständig, zu Recht?

Zu Unrecht. Für uns gesprochen, haben wir drei große Digitalisierungsprojekte, die alle auch dem Kundennutzen dienen: unser Kundenportal „Meine Allianz“, das topaktuelle Infos über alle Verträge gibt. Wir weisen dort einen taggenauen Wert der Altersvorsorge aus. Den „Rentenkompass“ haben wir schon genannt. Da muss ich auch noch gar nicht Allianz-Kunde sein, um einen Eindruck von meiner zu erwartenden Nettorente zu bekommen und ein Zusammenspiel der verschiedenen Versorgungen zu erhalten, die ich schon besitze. Und das dritte ist unser großes Portal für Arbeitgeberkunden „FirmenOnline“. Die haben dort die Möglichkeit, ihre betriebliche Altersversorgung einfach und intuitiv zu managen. 8600 Arbeitgeber nutzen das bereits mit 2,3 Millionen verwaltbaren Verträgen. In der Breite unserer Kundengruppen haben wir also große Digitalisierungsfortschritte gemacht, die vom Markt auch angenommen werden.

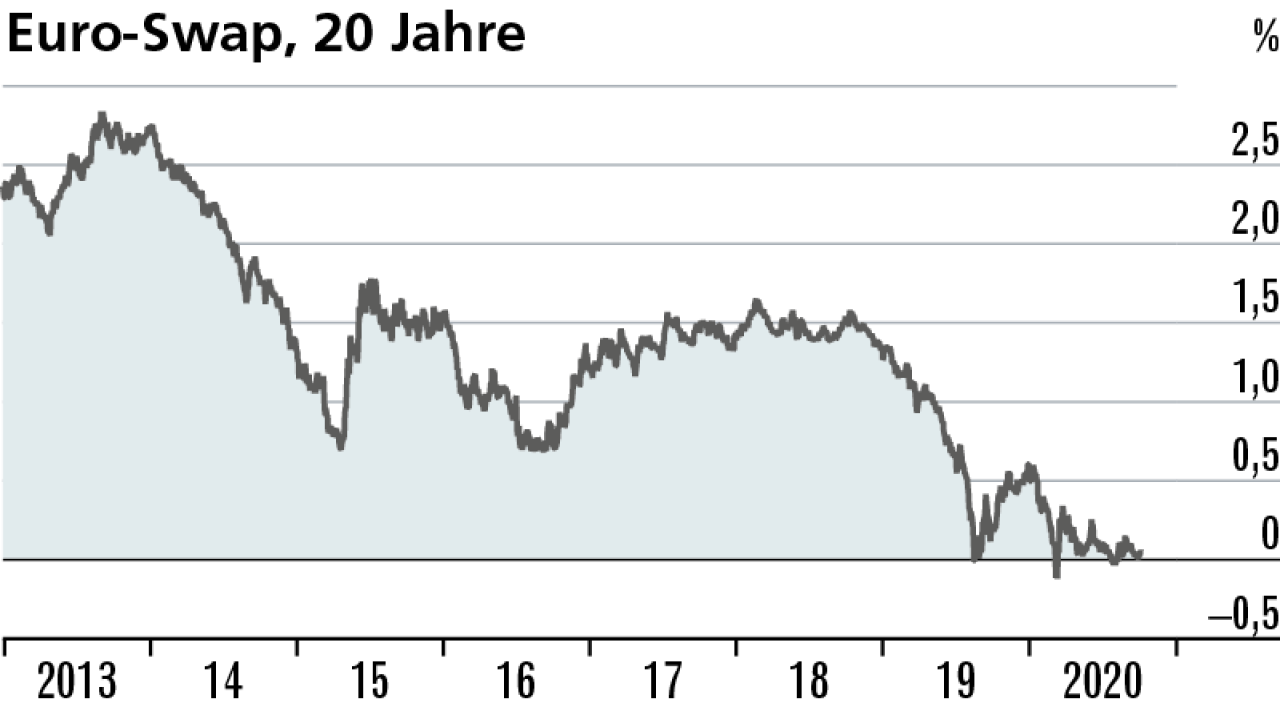

Normale Festverzinsliche bringen nur noch sehr wenige oder sogar Null- und Negativzinsen. Allein mit sicheren Anlageklassen ist da eine sinnvolle und attraktive Altersvorsorge nicht mehr möglich. Ergänzende Investmentkonzepte sind deshalb gefragt. (Quelle: Allianz Lebensversicherung)

Im Sicherungsvermögen der Allianz Leben wird daher stetig der Anteil innovativer und chancenorientierter Kapitalanlagen erhöht – auf inzwischen 45 Prozent. Aber das muss man sich in puncto Sicherheit und Aufsicht eben auch leisten können. (Quelle: Allianz Lebensversicherung)

Die Allianz Leben ist ja heute bereits unangefochtener Marktführer. Sie sagen, jeder dritte Euro zur Altersvorsorge wird in Allianz-Produkte investiert. Ist zu viel Größe nicht auch gefährlich?

Uns ist wichtig, Menschen davon zu überzeugen, fürs Alter vorzusorgen. Wenn wir mehr Menschen überzeugen, freuen wir uns. So sind wir seit 2013, dem Start des Vorsorgekonzepts „Perspektive“, um 750 000 Kunden gewachsen – also um mehr als 100 000 Kunden pro Jahr. Und allein in diesem Jahr trotz der schweren Corona-Krise auch schon wieder um 35 000 Kunden. Wir wollen Kundenwert darstellen, wie es nur ein finanzstarker Lebensversicherer kann, und davon dann Kunden überzeugen. Das ist ein hoher Anspruch, weil ich erstens auch tatsächlich hohe Werte bringen muss und zweitens gleichzeitig auch transparent und verständlich sein muss.

Da spielt ja oft auch die Politik mit rein. Was erwarten Sie von den aktuellen politischen Vorstößen, etwa zur Umgestaltung der Riester-Rente, Verbesserungen in der bAV oder verpflichtenden Vorsorgelösungen mit Staatsfonds?

Wir sprechen uns dafür aus, die Diskussion etwa um Veränderungen bei Riester oder bei der bAV – wo es in beiden Fällen um eine Lockerung der Garantien geht – am besten noch in dieser Legislaturperiode zu entscheiden und dann auch rasch umzusetzen. Es gibt auch gute Ideen, bessere Durchgängigkeit von staatlicher Förderung bei wechselnden Erwerbsbiografien zu ermöglichen. Da stehen wir auch gern bereit, zusammen mit der Politik und den Verbänden zügig die Gestaltungen solcher Reformschritte voranzubringen. Ich bin fest davon überzeugt, dass die Lebensversicherer hierzu gute Beiträge leisten können. Aber es ist auch wichtig, dass Menschen dazu beraten werden. Denn Chancenorientierung hängt immer auch von bereits vorhandener Vorsorge und vom individuellen Kundenbedürfnis ab. Insofern unterstützen wir, dass standardisierte Angebote einfach zugänglich sind, aber Beratung bleibt weiter wichtig. Es ist sehr fraglich, ob man mit obligatorischen Lösungen am Ende höhere Akzeptanz bei den Kunden erreicht.

Allianz Lebensversicherung

- Unternehmen: Die Allianz Lebensversicherungs-AG mit 1131 Mitarbeitern und Sitz in Stuttgart ist eine 100-prozentige Tochter der Allianz Deutschland AG.

- Kunden: Die Allianz Leben verwaltet mehr als elf Millionen Policen von 10,3 Millionen Kunden.

- Geschäft: Sie steigerte ihre Bruttobeitragseinnahmen 2019 um 31,2 Prozent auf 28,7 Milliarden Euro und baute ihre marktführende Stellung weiter aus. Der Marktanteil stieg auf 30 Prozent.

Weitere Artikel

Lebensversicherung zwischen Zinswende und Reformdruck

Renditechancen bis ins hohe Alter