Altersvorsorge: Top-Tarife für die Rente vom Betrieb

Arbeitgeber müssen sich seit diesem Jahr an den Beiträgen zur betrieblichen Altersvorsorge mit einem Zuschuss beteiligen – auch bei bereits bestehenden Verträgen. Orientierung für den Neuabschluss bietet ein Rating des IVFP, die eine große Auswahl an exzellenten und sehr guten Produkten ermittelt haben.

(Foto: MQ-Illustrations/Adobe Stock)

Die gesetzliche Rente alleine reicht nicht weit.

Auch ohne zweistellige Preiserhöhungen bei Lebensmitteln und Energie ist klar: Mit der gesetzlichen Rente wird es eng. Nach Abzug von Kranken- und Pflegeversicherung erhalten Männer im Durchschnitt 1460 Euro und Frauen lediglich 1095 Euro, so die Zahlen der Deutschen Rentenversicherung. Allerdings erfordern diese Beträge mindestens 35 Versicherungsjahre. Viele Renten liegen deshalb noch unter diesen Werten. Ohne private Vorsorge lässt sich der Lebensstandard im Alter also meist nicht annähernd halten. Die betriebliche Altersversorgung (bAV) bietet unabhängig vom Einkommen gute Möglichkeiten.

Arbeitgeber müssen bAV jezt bezuschussen.

Der Arbeitgeber entscheidet, welche Form der bAV er seiner Belegschaft anbietet. Der am weitesten verbreitete Durchführungsweg ist die Direktversicherung. Bis zu vier Prozent der jeweils aktuellen Beitragsbemessungsgrenze können Arbeitnehmer investieren. Der maximale komplett steuer- und sozialabgabenfreie Anteil beträgt in diesem Jahr 282 Euro monatlich. Das Geld wird direkt vom Gehalt abgezogen und eingezahlt. Von der Lohnsteuer befreit sind Einzahlungen von bis zu 564 Euro im Monat. Arbeitgeber sind seit diesem Jahr verpflichtet, die Sparbeiträge der Angestellten mit 15 Prozent zu fördern. Bisher galt das nur für neu abgeschlossene Policen. „Bei allen Verträgen muss der Arbeitgeber einen Zuschuss von 15 Prozent des Beitrags zahlen, sofern er Sozialbeiträge spart“, sagt Regina Stubel, bAV-Expertin bei der Signal Iduna, und ergänzt: „Jedes Unternehmen muss eine bAV anbieten, die Größe der Firma oder die Zahl der Mitarbeiter spielen dabei keine Rolle.“

Arbeitnehmer zahlen effektiv weniger als die Hälfte selbst.

Der Zuschuss des Arbeitgebers erhöht den Beitrag des Arbeitnehmers. Angenommen, er verdient im Monat 3500 Euro und zahlt monatlich rund 130 Euro über die Entgeltumwandlung selbst in einen Versicherungsvertrag ein, dann fließen mit dem Zuschuss des Arbeitgebers rund 150 Euro in die betriebliche Altersvorsorge. „Durch Zuschuss, ersparte Steuern und Sozialabgaben liegt der effektive monatliche Beitrag für den Arbeitnehmer nur bei rund 70 Euro“, rechnet Expertin Stubel vor. Aber auch sonst hat die Politik die Attraktivität der bAV in den vergangenen Jahren stark gesteigert. So sind die Betriebsrenten bis zu einer gewissen Höhe frei von Abgaben zur gesetzlichen Krankenkasse und es erfolgt eine nur anteilige Anrechnung der Rentenzahlungen auf eine mögliche Grundsicherung. Diese Maßnahmen sind Teil des Betriebsrentenstärkungsgesetzes.

Mehr als 80 Produkte im IVFP-Rating.

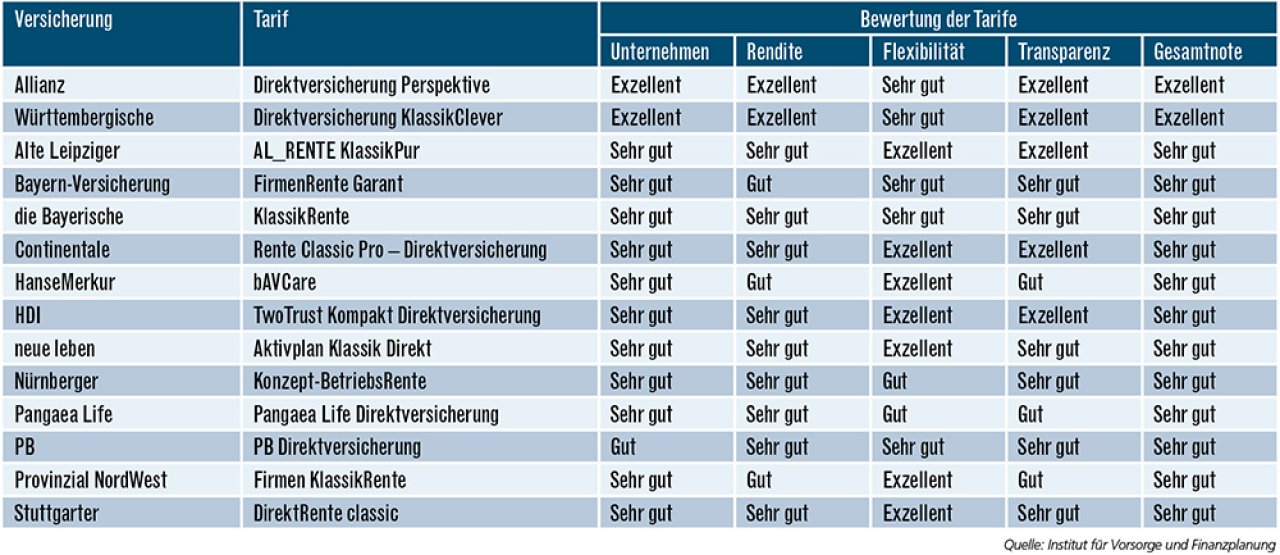

Eine wichtige Orientierung für Makler und Betriebe bietet ein Rating des Instituts für Vorsorge und Finanzplanung (IVFP). Die Experten haben 81 Tarife von 40 Anbietern anhand von mehr als 80 Kriterien unter die Lupe genommen. Die Gesamtnote des Ratings setzt sich aus den Bereichen Unternehmen, Rendite, Flexibilität sowie Transparenz und Service zusammen. Am höchsten gewichtet wird mit 35 Prozent das Unternehmen, denn der Versicherte bindet sich in der Regel jahrzehntelang an einen Versicherer. Im Rating punkten in diesem Bereich Allianz, Württembergische, Swiss Life, Axa und Canada Life mit der besten Bewertung. Das Unternehmen wird vom IVFP anhand der Kriterien Stabilität und Größe, Sicherheit, Ertragskraft und Markterfolg beurteilt. Bei der Stabilität geht es um den Bestand an Verträgen, die Beitragseinnahmen und den Kapitalanlagenbestand. Im Teilbereich Sicherheit geht es vor allem um die Solvenz. Bei der Ertragskraft stehen Kennziffern wie Durchschnittsverzinsung der Kapitalanlagen, Abschlusskostenquote und Verwaltungskostenquote im Fokus. Außerdem wird untersucht, wie die Kunden an den erzielten Überschüssen des Unternehmens beteiligt werden. Beim Markterfolg geht es darum, wie sich der Anbieter im Wettbewerb behaupten kann.

Viele exzellente und sehr gute Tarife.

Der Bereich Rendite geht mit 30 Prozent in die Gesamtbewertung ein. Neben garantierter und prognostizierter Rendite aus einer Reihe von Musterrechnungen, die einen Großteil der Teilnote bestimmen, fließen weitere Kriterien ein. Dazu gehören die Beurteilung der zur Verfügung stehenden Investmentfonds, Kosten für Beitragsfreistellung oder Zuzahlungen sowie die Kosten, die in der Rentenphase anfallen. Mit 25 Prozent fällt die Flexibilität ins Gewicht. Die Kriterien dafür reichen von der Auswahl der Anlagemöglichkeiten über das Ablaufmanagement bis zum Einschluss von Zusatzversicherungen. Transparenz und Service bestimmen die Gesamtnote zu zehn Prozent. Hier geht es vor allem darum, wie transparent der Kunde über Kosten und deren Auswirkungen auf die Rendite sowie relevante Rechnungsgrundlagen informiert wird.

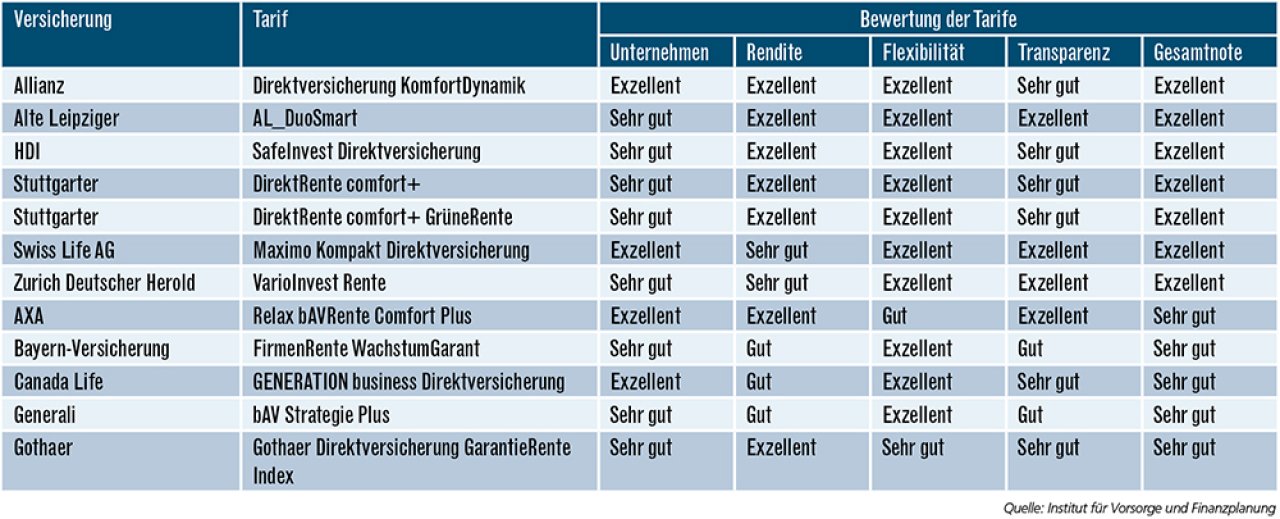

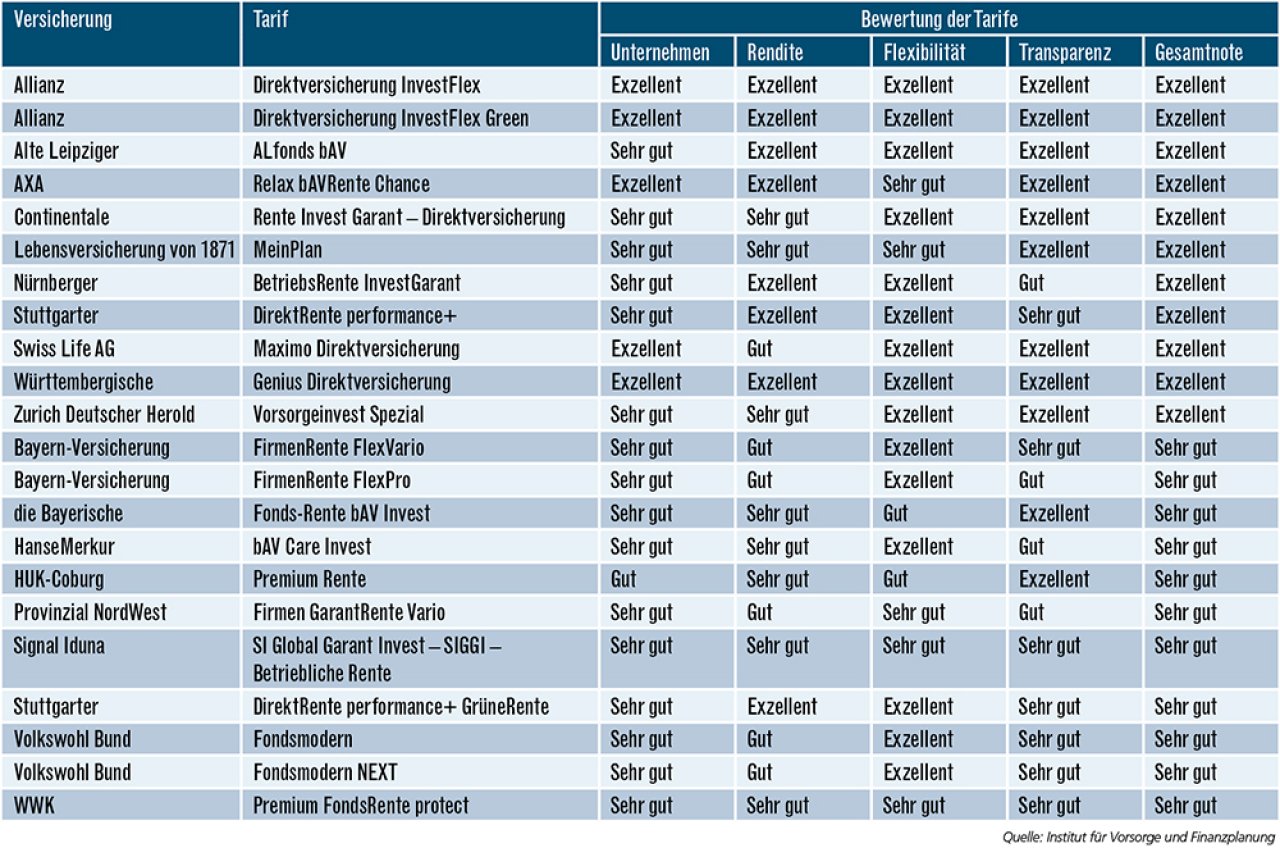

Ob Neue Klassik, fondsgebundene Konzepte oder die Comfort-Variante, bei der dem Arbeitnehmer Anlageentscheidungen abgenommen werden: Für die bAV stehen viele exzellente und sehr gute Tarife zur Verfügung. Wer auf Sicherheit bedacht ist und wenig Risiken am Kapitalmarkt eingehen will, ist mit der Neuen Klassik gut beraten. Hier sind Allianz und Württembergische die erste Wahl. Wer mehr auf die Chancen am Kapitalmarkt setzt, hat mit Comfort- und fondsgebundenen Tarifen eine große Auswahl. Teile der Einzahlungen fließen in Investmentfonds. In diesen beiden Kategorien ermittelte das IVFP insgesamt 18 exzellente Tarife.

Die besten Tarife für die betriebliche Altersvorsorge

Die besten Tarife in der Kategorie Neue Klassik.

Bei diesen Tarifen handelt es sich um eine klassische Rentenversicherung mit in der Regel geringeren Garantieelementen, aber erhöhten Renditechancen. Die Kapitalanlage erfolgt in einem sicherheitsorientierten Sondervermögen.

Die besten Comfort-Tarife

Die fondsgebundenen Tarife bieten die Möglichkeit, Anlagekonzepte zu wählen, deren komplettes Management der Versicherer übernimmt.

Die besten fondsgebundenen Tarife

In der Ansparphase wird zumindest teilweise in Fondsanlagen investiert. Es gibt eine beitragsorientierte Leistungszusage. Das ist eine Zusage des Arbeitgebers für eine Versorgungsleistung im Rahmen der bAV, die sich aus den dafür aufgewendeten Beiträgen errechnet.

Weitere Artikel

Berufsunfähigkeitsversicherung: Jung in den BU-Schutz starten

Zusatzversicherung fürs Krankenhaus: Optimal auf Privat-Niveau upgraden