Fondspolicen: So steht es um die Investmentqualität

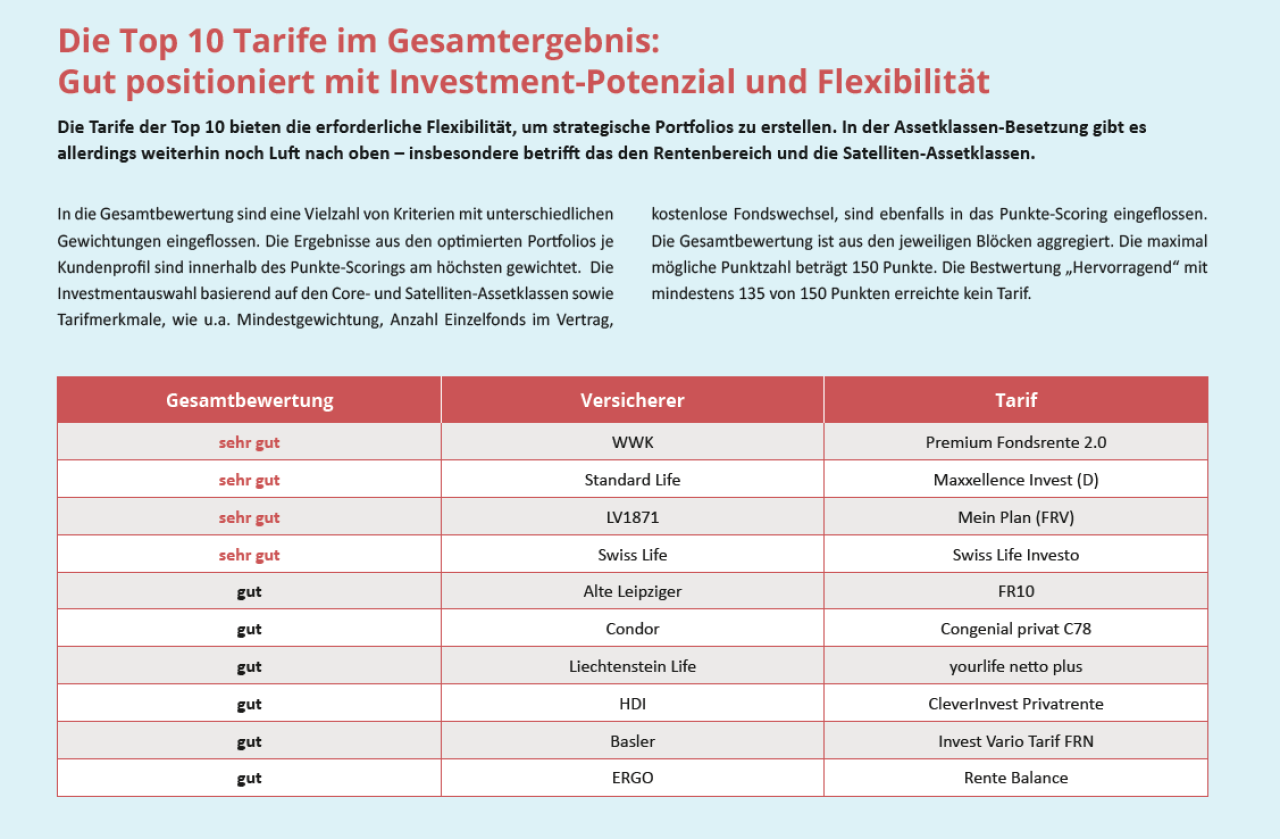

Nur vier von 21 fondsgebundenen Rentenversicherungen bekommen im diesjährigen „Fondspolicenreport“ von Smart Asset Management Service die Note „Sehr Gut“. Insgesamt hat sich die Investmentqualität hinsichtlich der Asset-Klassen gegenüber den Vorjahren kaum verbessert.

(Foto: © suriyapong - stock.adobe.com)

In seinem diesjährigen „Fondspolicenreport Classic“ hat das Beratungsunternehmen Smart Asset Management Service (SAM) erneut Tarife privater, fondsgebundener Rentenversicherungen auf deren Investmentqualität untersucht. Diese entscheide hauptsächlich darüber, ob und wie Versorgungs- und Vermögensziele von Kunden erreicht werden oder eben nicht. Das vorweggenommene Fazit fällt ernüchternd aus: „Wir sehen im Vergleich zum letzten Fondspolicenreport kaum Verbesserung in der Investmentqualität hinsichtlich der Assetklassen”, sagt Dirk Rathjen, Vorstand des Instituts für Vermögensaufbau, das zusammen mit der SAM den Report erstellt hat.

Positiv: Deutlich weniger Tarife mit Mindestgewichtung

Immerhin: Nach der Auswertung haben einige der untersuchten 21 Tarife in den vergangenen Monaten Anlagerestriktionen des Tarifs verbessert. Das sei eine wichtige Komponente, denn oft wirken sich Mindestinvestitionsquoten pro Fonds negativ auf die Renditechancen oder das Risikobudget des Kunden aus. Die Anzahl der im Fondspolicenreport untersuchten Tarife, die eine Mindestgewichtung von zehn Prozent pro Fonds erfordern, ist von rund der Hälfte auf zwei Tarife gesunken. „Ein wichtiger Schritt in die richtige Richtung“, so die Studienautoren. Die Anzahl ist jedoch weiterhin bei knapp der Hälfte der untersuchten Tarife auf maximal zehn gleichzeitig besparbare Investmentfonds begrenzt. Diese Restriktion mache ein optimal diversifiziertes Portfolio so gut wie nicht darstellbar.

Angebot an Assetklassen unausgewogen

Das wichtigste Kriterium für die Investmentqualität ist laut Studie das Angebot an Investmentfonds. Für eine strategische, nach Assetklassen ausgerichtete Fondsauswahl gelte dabei der Grundsatz Klasse vor Masse. Im Laufe der letzten Monate habe sich das Angebot an Einzelfonds innerhalb einiger Tarife zwar teilweise deutlich erhöht, allerdings habe das kaum positive Auswirkungen auf die Ausgewogenheit gehabt. Gut die Hälfte der Tarife weisen deutliche Lücken in der Ausgewogenheit der verschiedenen Assetklassen auf, so die Autoren. „Im Ergebnis führt das unausgewogene Angebot dazu, dass innerhalb des Portfolio-Optimierungsprozesses wegen fehlender Fonds bestimmte Anlageklassen in vielen Fällen nicht besetzt werden können. In diesen Fällen musss entweder

auf andere Assetklassen ausgewichen oder bestehende entsprechend stärker gewichtet werden“, schreibt SAM.

Versicherer sollten Fondsangebot auf Prüfstand stellen

Die Studie bewertet die den Kunden kommunizierten Zielrenditen als teilweise zu optimistisch. Versicherer seien daher gut beraten, ihr Fondsangebot nach qualitativen Aspekten zu überprüfen. Es gelte das Angebot zu optimieren, damit möglichst alle Kundenprofile die Chance haben, solide und breit diversifizierte Portfolios zu erstellen. Außerderm mangele es gänzlich an Plausibilität zwischen Modellrechnungen und den gewählten Investmentfonds. Dabei seien plausibilisierte Renditeschätzungen ein wichtiges Instrument, um die Kunden besser auf ihren Anlagezeitraum vorzubereiten. Beratern helfe es, die Kunden besser auf diesem Weg zu begleiten.

„Fondspolicenreport Classic“

Das Unternehmen Smart Asset Management Service hat zum Vergleichszweck 21 Fondspolicen ausgewählt und diese anhand von nunmehr vier Kundenprofilen untersucht. Das Profil „Defensiv“ beschreibt einen Kunden, der eine durchschnittliche Rendite von vier Prozent über zehn Jahre wünscht bei einer Risikoneigung von circa zwölf Prozent – wobei das Risiko nicht als Volatilität definiert wird, sondern als maximalen Verlust, den ein Kunde bereit ist einzugehen. Der „ausgewogene“ Kunde hat eine Renditeerwartung von 5,5 Prozent und eine Risikoneigung von rund 17 Prozent. Kunden des Profils „Wachstum“ wünschen 7,5 Prozent Rendite und sind bereit, einen zwischenzeitlichen Verlust von bis zu 22 Prozent hinzunehmen. Der Musterkunde des Profils „maximale Rendite“ wünscht eine Performance von mehr als acht Prozent, ist dafür aber auch bereit, 30 Prozent Verlust hinzunehmen

Basis der Analyse ist eine Auswahl der individuellen Einzelfonds für die Test-Policen auf Grundlage der jeweils aktuellen Fondsuniversen der Versicherer, die dann nach den Regeln und Methoden der strategischen Asset-Allokation (SAA) zusammengesetzt wurden. Bei der SAA geht es darum, das Investmentportfolio aus sogenannten Core- und Satelliten-Portfolios so zu optimieren, dass die Renditeerwartung erfüllt und gleichzeitig das Risiko des jeweiligen Kundenprofils minimiert wird. Zur Berechnung der Ergenbnisse, siehe Grafik.

Weitere Artikel

Reform: Altersvorsorgedepot der Bundesregierung auf dem Prüfstand

Berufsunfähig: jeder Zweite psychisch erkrankt