GDV: Warum Riester sich nicht mehr rechnet

Der Wert der staatlichen Zulagen für die private Altersvorsorge ist seit 2002 erheblich gesunken, was vor allem Geringverdiener trifft. Das zeigen Berechnungen des GDV. Der Verband fordert erneut eine rasche Reform – mit dynamisch steigenden statt starrer Zulagen.

(Foto: © Coloures-Pic - stock.adobe.com)

Verbände verstehen es, Forderungen zu erheben und mit Beharrlichkeit zu wiederholen. Der Gesamtverband der Deutschen Versicherungswirtschaft (GDV) ist hierfür sicherlich ein Paradebeispiel. Ein Lieblingsthema im Wahlkampf, während der Koaltionsverhandlungen und nun zum Start der neuen Regierung ist die Reform der geförderten Altersvorsorge. Nun legt der Branchenverband nach und präsentiert interessante Berechnungsbeispiele. Sie zeigen laut GDV, dass die staatliche Förderung der Riester-Rente 20 Jahre nach ihrer Einführung viel von ihrer einstigen Anreizwirkung eingebüßt hat. „Die Entwertung trifft vor allem Menschen aus unteren Einkommensgruppen, die ausschließlich von Zulagen profitieren und nicht von Steuervorteilen”, sagt GDV-Geschäftsführer Peter Schwark.

Neustart mit dynamischem Fördersystem

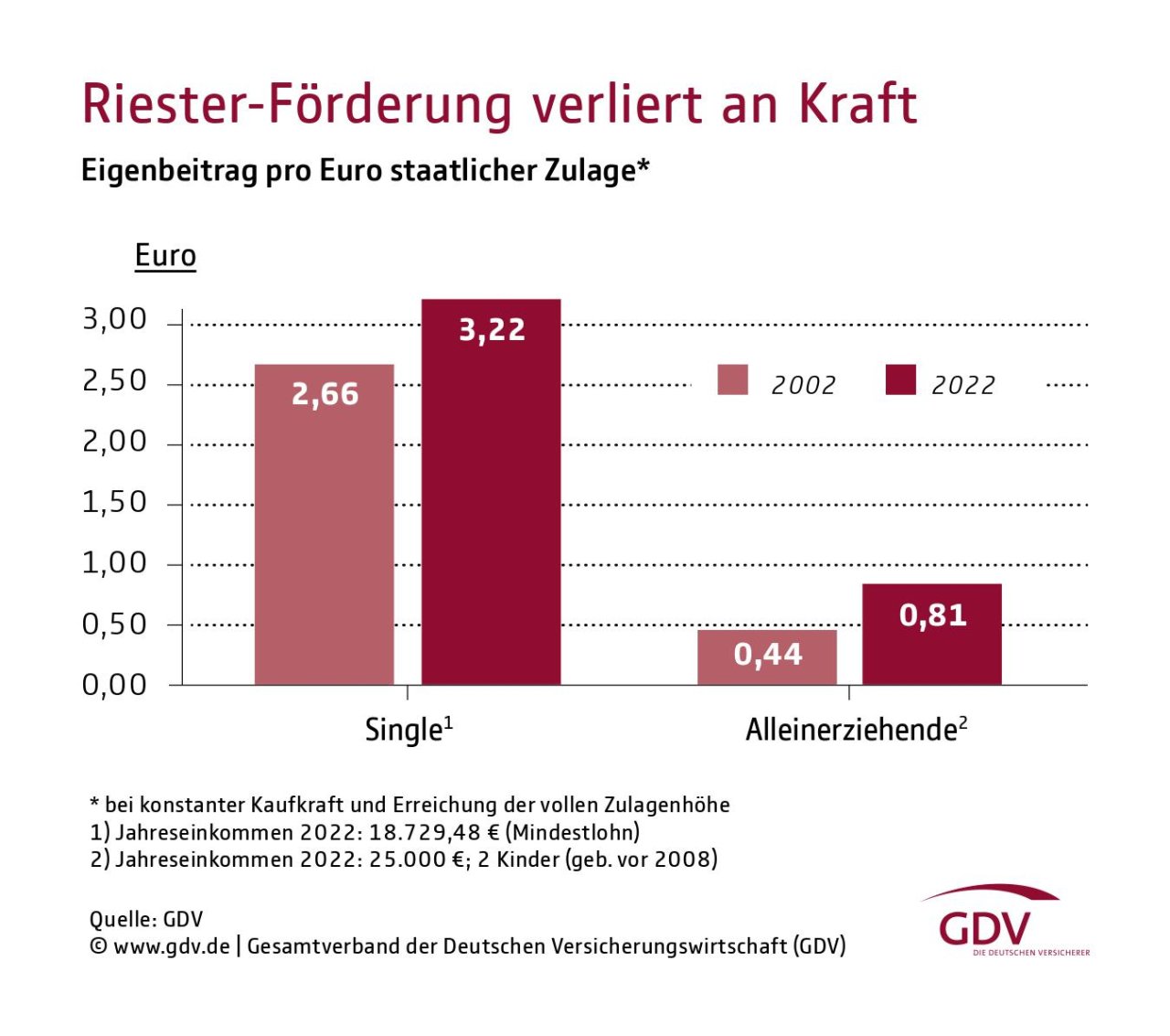

So muss ein alleinstehender Mann, der den Mindestlohn verdient, im nächsten Jahr 3,22 Euro einzahlen, um einen Euro vom Staat dazuzubekommen. 2002 waren es nur 2,66 Euro. Noch stärker ist der Effekt bei einer alleinstehenden Mutter mit einem Jahreseinkommen von 25.000 Euro und zwei Kindern (geboren vor 2008): Während sie 2002 lediglich 44 Cent für einen Förder-Euro selbst aufbringen musste, sind es im kommenden Jahr 81 Cent. Je nach Einkommens- und Familiensituation sind sogar noch höhere Einbußen möglich.

Angesichts des Wertverlusts der Zulagen müsse die private Altersvorsorge durch eine rasche Reform insbesondere für Geringverdiener wieder attraktiver gemacht werden. Schwark: „Wir brauchen einen kompletten Neustart.“ So sollte der Kreis der Förderberechtigten ausgeweitet und die Beitragsgarantie gelockert werden, um höhere Renditen zu ermöglichen. Die bislang starren Zulagen sollten nach Ansicht des GDV-Experten durch ein einfaches, dynamisches Fördersystem ersetzt werden. „Denkbar wäre zum Beispiel, dass der Staat zu jedem eingezahlten Euro 50 Cent dazugibt“, sagt Schwark. So ließe sich der schleichende Wertverlust der Zulagen vermeiden, den der GDV als „kalte Progression“ bezeichnet.

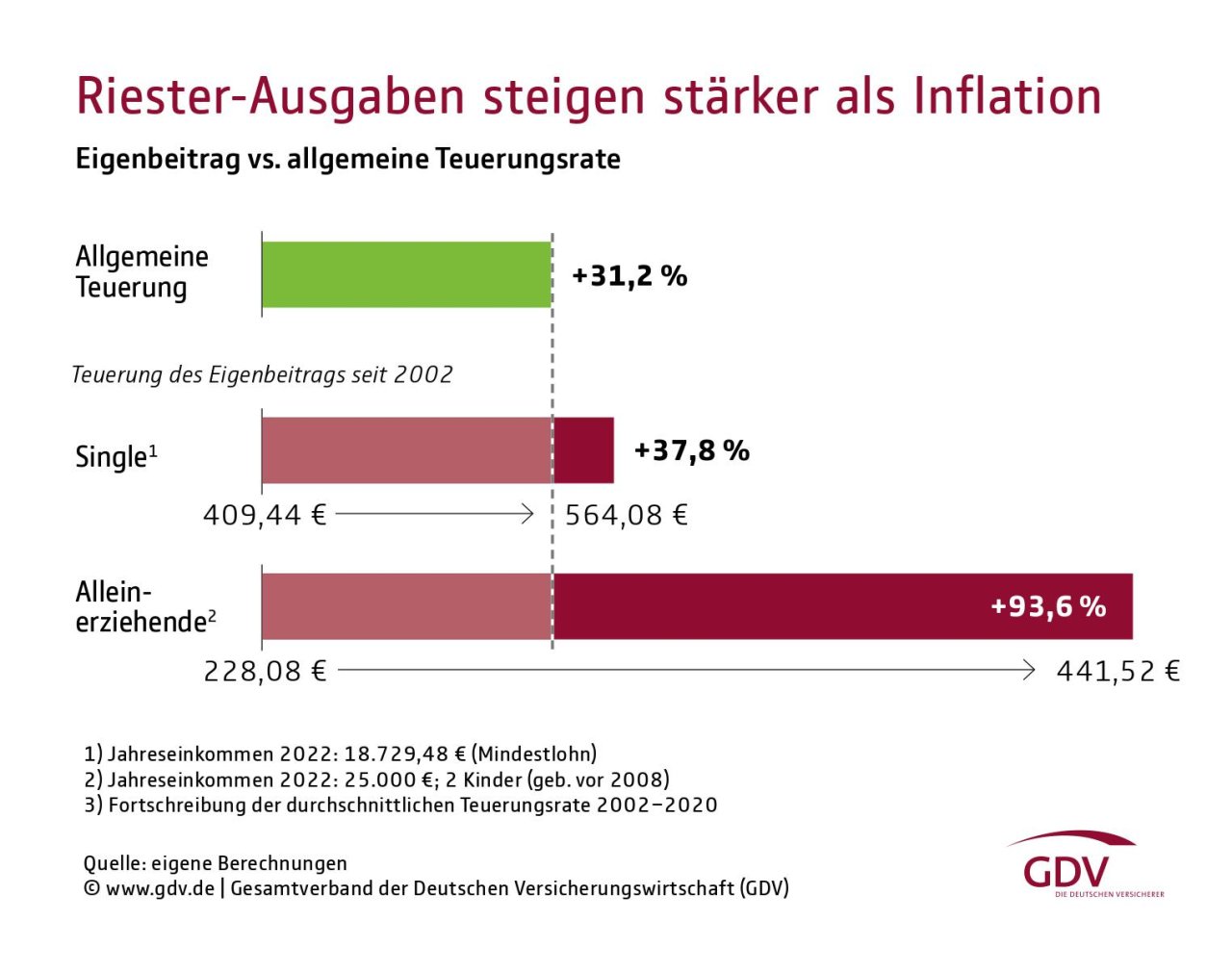

Riester-Eigenbeitrag stärker gestiegen als Preise

Wer die volle staatliche Unterstützung bekommen möchte, muss bislang inklusive der Zulagen vier Prozent seines Vorjahreseinkommens in den Vertrag einzahlen. Während jedoch die Löhne heute wesentlich höher sind als 2002, wurde die Grundzulage lediglich einmal – nämlich 2018 – angehoben: von 154 Euro auf 175 Euro. Die Folge: Sparende müssen nunmehr einen höheren Eigenbeitrag leisten, um die volle Förderung in Anspruch nehmen zu können. Die individuellen Ausgaben für die private Altersvorsorge sind deshalb für viele Kunden stärker gestiegen als die allgemeine Teuerungsrate: Der erwähnte alleinstehende Mindestlohnempfänger etwa musste 2002 einen Eigenbetrag von 409 Euro leisten, im kommenden Jahr werden es 564 Euro sein. Das sind 37,8 Prozent mehr, verglichen mit einem Anstieg der Preise um 31,2 Prozent. Für die alleinerziehende Mutter sind es mit 442 Euro sogar 93 Prozent mehr als 2002.

Den Beispielrechnungen liegt ein Jahreseinkommen von 18.730 Euro zugrunde, das ein Mindestlohnempfänger 2022 verdienen würde. Da es zur Einführung von Riester noch keinen gesetzlichen Mindestlohn gab, wurde dieser Betrag mit der durchschnittlichen jährlichen Inflationsrate abgezinst: 2002 entsprachen rund 14.300 Euro derselben Kaufkraft. Am Beispiel der alleinerziehenden Mutter waren 25.000 Euro 2002 gut 19.000 Euro wert. Ferner wurde die stufenweise Riester-Einführung ignoriert und unterstellt, dass die Förderregeln bereits zum Start den seit 2008 gültigen entsprechen.

Weitere Artikel

Pangaea Life: Sachwerte-Fonds investiert erstmals in Deutschland

Allianz-Studie: Frauen wird Renten-Lücke zunehmend bewusst