Gefahr Berufsunfähigkeit: Es krankt am Vorsorgebewusstsein

Die Deutschen nehmen die finanziellen Risiken eines krankheitsbedingten Jobverlusts offenbar auf die leichte Schulter. Zu diesem Ergebnis kommt eine aktuelle Studie der Nürnberger Versicherung. Doch die Befragung zeigt auch: Verbraucher wünschen sich mehr Aufklärung zum Thema.

(Foto: © frittipix - stock.adobe.com)

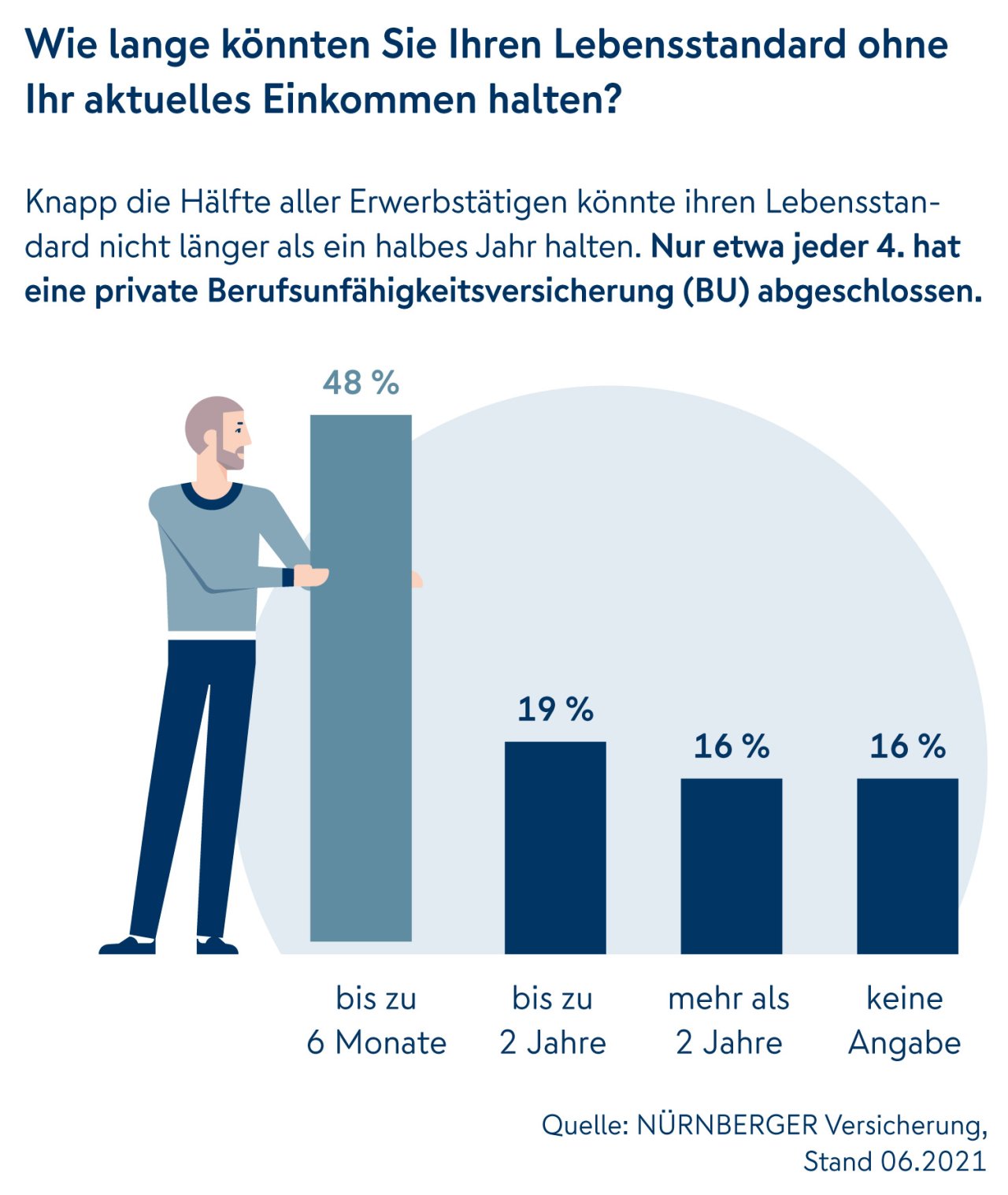

Nach der Berufsunfähigkeit droht der finanzielle Abstieg. Denn wer aus gesundheitlichen Gründen nicht mehr arbeiten kann, bekommt nur minimale Unterstützung vom Staat. Eine aktuelle YouGov-Umfrage im Auftrag der Nürnberger Versicherung zeigt nun, wie konkret die Menschen im Ernstfall betroffen wären. Demnach hätten die Hälfte aller Erwerbstätigen ihre Rücklagen ganz schnell verbraucht. Maximal ein halbes Jahr könnten sie ihren berufsbedingten Lebensstandard halten. Lediglich 16 Prozent gaben an, ihr Existenzniveau länger als zwei Jahre aufrechterhalten zu können.

Hohes Finanzrisiko, niedriges Vorsorgeniveau

Doch die meisten Menschen leben offenbar frei nach dem Motto „Mir wird schon nichts passieren”. Laut Umfrage hat nur etwa jeder vierte Berufstätige (26 Prozent) eine private Berufsunfähigkeitsversicherung (BU) abgeschlossen. Eine geradezu irrelevante Rolle spielen die Alternativen zur BU, wie die Grundfähigkeits-, Dread-Disease- oder Multi-Risk-Versicherung. Lediglich ein Prozent der gesamten erwerbstätigen Bevölkerung sorgen mit einer solchen Police vor. Grund dafür dürfte auch die Unkenntnis über die genannten Produkte sein. Laut einer früheren Auswertung der Nürnberger haben überhaupt nur sieben Prozent der Befragten den Begriff Grundfähigkeitspolice gehört, die Dread-Disease-Versicherung ist sogar nur vier Prozent der Bundesbürger ein Begriff.

„Vor dem Hintergrund, dass jeder Vierte im Laufe seines Berufslebens vom Verlust der eigenen Arbeitskraft aus gesundheitlichen Gründen betroffen ist und die staatlichen Hilfen nicht ausreichen, um den gewohnten Lebensstandard zu halten, ist eine private Vorsorge in der heutigen Zeit unumgänglich", gibt Armin Zitzmann, Vorstandsvorsitzender der NÜRNBERGER, zu bedenken.

Das Phänomen ähnelt dem Umgang der Deutschen mit der drohenden Rentenlücke: Zwar fürchtet die Hälfte der Erwerbstätigen finanzielle Einbußen im Rentenalter, so eine GDV-Umfrage. Gleichzeitig haben 20 Prozent der Menschen überhaupt keine zusätzliche Altersvorsorge – auch von denen die es eigentlich nötig hätten.

Frauen stehen schlechter da

Wie die Studie zeigt, sind berufstätige Frauen Sachen in Sachen Ernstfallschutz sogar noch schlechter aufgestellt als ihre männlichen Kollegen. Während mehr als ein Drittel der befragten arbeitenden Männer zumindest über eine Lebensversicherung verfügt, sind es bei den berufstätigen Frauen nur 27 Prozent. Ganz ähnlich verhält es sich mit der BU: Die Männer liegen hier mit einem Anteil von 31 Prozent vor den erwerbstätigen Frauen mit 22 Prozent. „Das Ergebnis ist besorgniserregend, da die Absicherung gerade für Frauen wichtig ist", so Zitzmann. „Denn leider haben sie im Durchschnitt noch immer ein geringeres Gehalt als Männer, sind daher eher von Armut bedroht und müssten sich dementsprechend mehr mit dem Thema auseinandersetzen.”

Interesse ist da, Aufklärungsbedarf groß

Allein, am fehlenden Interesse der Betroffenen mangelt es nicht. Laut Versicherer wünschen sich 48 Prozent der arbeitenden Befragten sich mehr Informationen zum Thema Einkommensschutz. In der Altersklasse zwischen 18 bis 29 Jahren sind es sogar 66 Prozent. Im Umkehrschluss bedeutet das aber auch: Für Versicherer und Vermittlerschaft gibt es noch jede Menge Beratungs- und Aufklärungspotenzial. Vor allem letztere sollten das Thema in ihrer Kundenansprache auf die Agenda stellen.

Weitere Artikel

Pangaea Life: Sachwerte-Fonds investiert erstmals in Deutschland

Allianz-Studie: Frauen wird Renten-Lücke zunehmend bewusst