Nach BaFin-Kritik: Verbraucherschützer rechnen Kosten vor

Verbraucherschützer um Axel Kleinlein werfen den Anbietern von Lebensversicherungen eine „absurde“ Kostenpolitik vor. Eigene Berechnungen zeigten, dass bei fondsgebundenen Policen rund ein Viertel der Kundenbeiträge für die Kosten draufgehen. Das verstoße gegen das Versicherungsprinzip.

(Foto: loufre/Pixabay)

Axel Kleinlein ist Diplom-Mathematiker. Bekannter ist er aber als Vorstandssprecher des Bund der Versicherten (BdV). Wenn Kleinlein und sein Interessenverein rechnen, endet das in der Regel nicht gut für die Versicherungsbranche. So auch dieses Mal. Anlass für die Analyse ist eine von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) vor Kurzem veröffentlichte Studie zu Effektivkosten bei Lebensversicherungen.

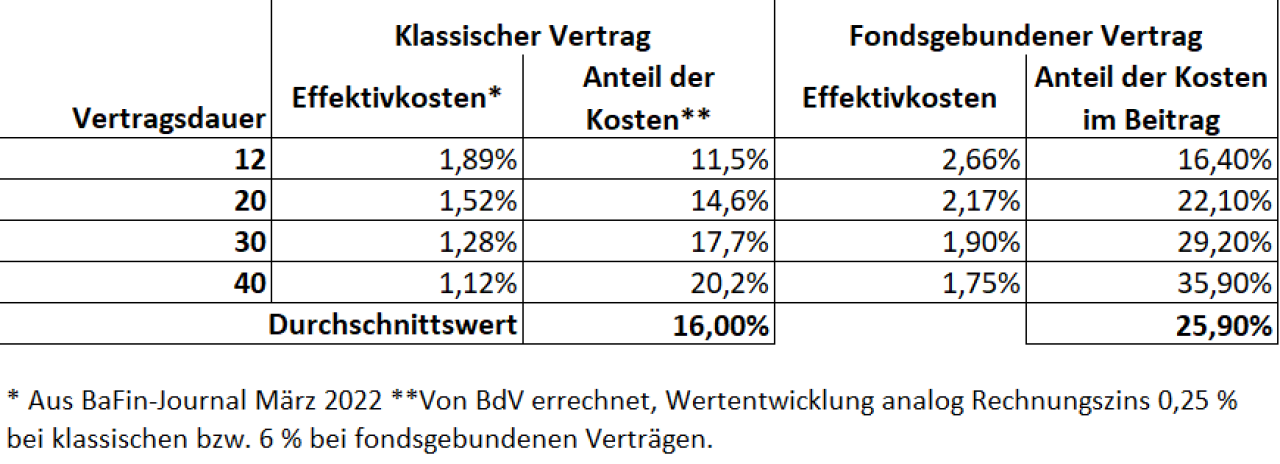

In der viel beachteten Untersuchung findet sich eine Darstellung der durchschnittlichen Effektivkosten von Lebensversicherungsverträgen. Effektivkosten bemessen, um welchen Prozentsatz sich die Rendite eines Vertrages aufgrund der Kosten mindert. Einfacher zu verstehen ist es laut BdV aber, wenn angegeben wird, welcher Anteil der eingezahlten Beiträge für Kosten abgezogen wird. Deshalb hat der Verband diese Werte auf Grundlage der BaFin-Ergebnisse nun selbst errechnet, macht allerdings keine Angaben zur Methodik.

Kosten zwischen 16 und 26 Prozent je Beitragszahlung

Der BdV bezieht sich auf ein BaFin-Beispiel, nach dem bei einem fondsgebundenen Vertrag, der 30 Jahre laufen soll, Effektivkosten von 1,9 Prozent anfallen. Das heißt, die Kosten führen dazu, dass die Rendite jährlich um 1,9 Prozent sinkt. Die Verbraucherschützer wollten nun wissen, bei welchem Kostenabzug sich genau diese Renditeminderung ergibt. Ergebnis: Das ist bei einem Abzug von genau 29,2 Prozent auf jede Einzahlung der Fall. „Effektivkosten von 1,9 Prozent klingen nicht hoch und verbergen, dass tatsächlich knapp ein Drittel der Sparleistung unmittelbar von Kosten aufgefressen wird“, so Kleinlein.

Verstoß gegen das Versicherungsprinzip

Insgesamt lägen bei fondsgebundenen Verträgen die tatsächlichen Kosten im Durchschnitt bei knapp 26 Prozent des Beitrags. Bei einem klassischen Versicherungsvertrag, der auch Garantien umfasst, seien es nur 16 Prozent. Dass die Kostenbelastung hier geringer sei, bezeichnet der BdV als überraschend, da es sich um solche Verträge handelt, die auch garantierte Leistungen umfassen. „Es widerspricht dem Versicherungsprinzip, wenn die Lebensversicherer bei den für die Versicherten riskantesten Angeboten die höchsten Kosten ansetzen“, so Kleinlein. „Die Unternehmen belohnen sich mit hohen Kosten dafür, dass sie noch weniger Leistung in Form von Garantien liefern. Das ist absurd.“ Das jetzige System setze Fehlanreize und belohne ausgerechnet die Versicherer, die besonders schlechte Angebote machen.

Mögliche Ursachen zu teurer Fondsverträge

Weshalb aber gerade Fondsverträge womöglich die im Schnitt höheren Kosten haben, darauf gibt der Verbraucherverein keine Hinweise. Die BaFin hatte argumentiert, dass die Sparenden an den Vertriebs- und Verwaltungskosten der Fonds beteiligt werden und dass es Hinweise gebe, dass Verbraucher bei diesen Angeboten doppelt Provision zahlen. So würden die Lebensversicherer teils Kick-Backs (Rückvergütungen an den Vertrieb für die Vermittlung einer Kapitalanlage) von den Fondsgesellschaften erhalten – quasi eine Extra-Provision dafür, dass sie in bestimmte Fonds das Geld der Kunden stecken und diese halten. Nur bei etwa einem Viertel der Verträge würde das Geld komplett an die Sparenden zurückfließen, zudem „nur bei einem positiven übrigen Ergebnis“.

Weitere Artikel

Pangaea Life: Sachwerte-Fonds investiert erstmals in Deutschland

Allianz-Studie: Frauen wird Renten-Lücke zunehmend bewusst