Makler und Mehrfachagenten haben bei bAV und BU die Nase vorn

Ihr Vorsprung bei der betrieblichen Altersvorsorge ist klar – und im Segment Berufsunfähigkeitsversicherung bauen Makler und Mehrfachagenten laut einer Studie von Willis Towers Watson sogar erneut ihren Marktanteil als stärkster Vertriebsweg aus.

(Foto: © Rido/Dreamstime.com)

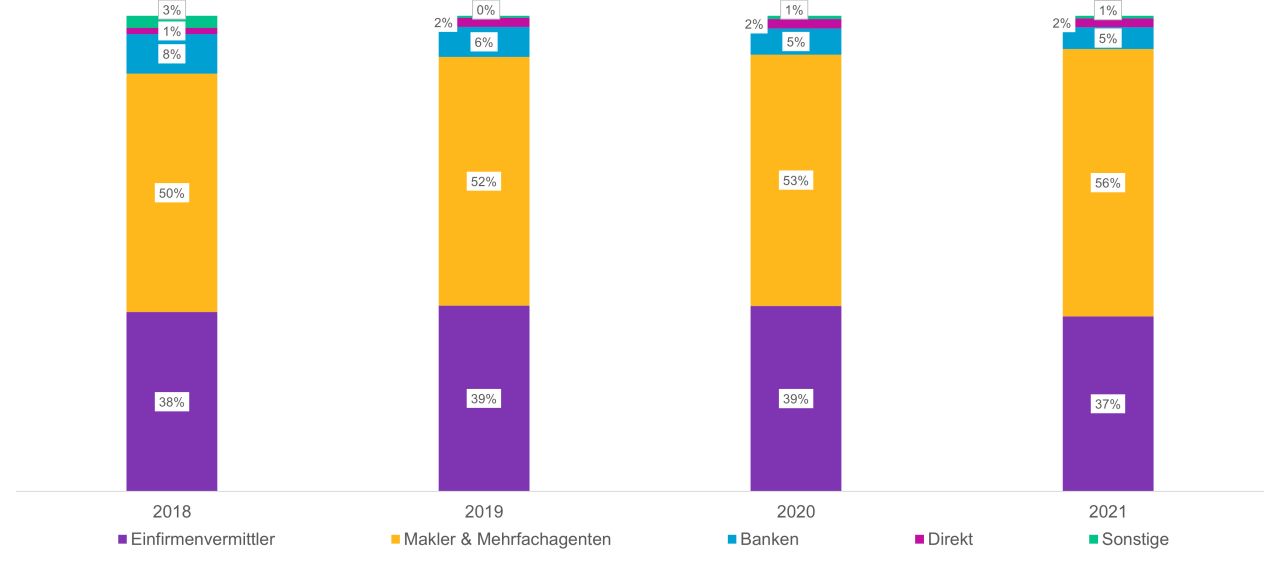

Nachdem sie zuletzt im Bereich Lebensversicherung von den Banken vom Thron gestoßen wurden (VP berichtete), ist die Vermittlerwelt in anderen Marktsegmenten noch in Ordnung. Bei der betrieblichen Altersvorsorge (bAV) schrieben Makler und Mehrfachagenten auch 2021 wieder am meisten Neugeschäft. Ihr Anteil in Deutschland betrug 44 Prozent. Mit Abstand folgen Einfirmenvermittler (35 Prozent) und Banken (9 Prozent), während der Direktvertrieb (1 Prozent) keine Rolle spielt. Noch dominanter ist die Stellung der Makler und Mehrfachagenten im Vertrieb von Berufsunfähigkeitsversicherungen (BU). Hier konnten sie ihren Marktanteil 2021 in Deutschland weiter ausbauen. Sie vermittelten mehr als jeden zweiten Neuzugangs-Euro der BU. Darüber hinaus kommen nur noch Einfirmenvermittler auf signifikante Vertriebsanteile, während Banken und Direktvertriebe in diesem Segment lediglich eine untergeordnete Rolle spielen. Zu diesen Ergebnissen kommt die 23. Studie zu Vertriebswegen in den Lebensversicherungen des Frankfurter Beratungsunternehmens Willis Towers Watson (WTW). Die Bereiche BU und bAV wurden dabei separat unter die Lupe genommen.

Hohe Konzentration im bAV-Geschäft

Insgesamt beläuft sich das Neugeschäft in der bAV auf 1,3 Milliarden Euro nach APE (Annual Premium Equivalent). „Dies ist zwar eine Steigerung gegenüber 2020, aber dennoch weniger als 2019“, sagt Henning Maaß, Director Insurance Management Consulting bei WTW in Deutschland. Die bAV stellt auch das Segment mit der höchsten Marktkonzentration dar. Die fünf führenden Lebensversicherer vereinen dort einen Anteil von 55 Prozent auf sich, die Top Ten mehr als zwei Drittel. „Im bAV-Vertrieb über Makler und Mehrfachagenten ist es sogar weitaus konzentrierter“, sagt Maaß. Dort vereinen die fünf größten bAV-Anbieter 71 Prozent, die zehn größten Anbieter 86 Prozent des bAV-Neugeschäfts auf sich. Maaß weiter: „Jene, die in diese Gruppe vorstoßen möchten, brauchen neue Ansätze. Denn die bisherigen brachten bislang nur wenig Änderung.“

Im BU-Neugeschäft geht nichts ohne Vermittler

Ein deutlich ausgeglicheneres Bild zeigt sich im Segment Berufsunfähigkeitsversicherung. Das Neugeschäft belief sich hier laut WTW zuletzt auf 466 Millionen Euro. Dabei kommen die stärksten fünf BU-Anbieter auf 33 Prozent Marktanteil, die stärksten zehn Anbieter vereinen 57 Prozent des BU-Volumens auf sich. „Anders als in der privaten oder betrieblichen Altersvorsorge gibt es in diesem Segment keine Platzhirsche. Die BU wird marktweit in der Breite gut verkauft“, sagt Maaß. Lediglich bei den Maklern und Mehrfachagenten sieht es anders aus: Dort repräsentieren die Top Five-Anbieter 46 Prozent und die Top Ten-Anbieter 73 Prozent Marktanteil am Neuzugang. „Makler und Mehrfachagenten haben ihre Favoriten und es fällt vielen Versicherern schwer, in diese Gruppe vorzustoßen“, sagt Maaß. Für Versicherer, die zu den führenden Anbietern in der BU in Deutschland gehören möchten, führe im Vertrieb daher kaum ein Weg an den Maklern und Mehrfachagenten vorbei, resümiert Maaß. „Aber auch Einfirmenvermittler sind gute BU-Berater und spielen ebenfalls eine wesentliche Rolle im Markt.“

Weitere Artikel

Pangaea Life: Sachwerte-Fonds investiert erstmals in Deutschland

Allianz-Studie: Frauen wird Renten-Lücke zunehmend bewusst