Vier BU-Versicherer: Starkes Rating, getrübte Aussichten

Nur noch vier Anbieter in der Berufsunfähigkeits-Sparte haben sich dem diesjährigen Unternehmensrating von Franke und Bornberg unterzogen. Die Macher sind aber überzeugt, dass die Teilnahme die Gesellschaften besser macht und Benchmarks für den Markt setzt. An den trüberen Geschäftsaussichten ändert das freilich nichts.

(Foto: © Coloures-Pic - stock.adobe.com)

Das Beratungsunternehmen Franke & Bornberg (F&B) hat ein Unternehmensrating in der Berufsunfähigkeitsversicherung veröffentlicht. Allerdings stellten sich dieses Jahr nur vier Versicherer dem Prüfverfahren der Hannoveraner: Ergo, Generali, HDI und Nürnberger. In der Auswertung aus dem Jahr 2019 waren es noch sechs Unternehmen. Damals hatten sich auch die Allianz und die Swiss Life untersuchen lassen. Dass sich nur ein Bruchteil der Anbieter dem Rating unterzieht, begründet F&B indirekt mit der grundsätzlich freiwilligen Teilnahme, die für die Unternehmen mit viel Aufwand verbunden sei.

Ratingteilnahme helfe dabei, besser zu werden

Im diesjährigen Jahrgang erhalten alle vier Gesellschaften die Bestnote FFF+ (hervorragend). Auffällig ist, dass bis auf eine einzige Ausnahme sogar die Teilnoten stets optimal ausfallen. Lediglich die HDI bekommt im Bewertungsbereich „Kundenorientierung in der Leistungsregulierung“ nur ein „sehr gut“. Die in den Ratingberichten ausgewiesene Qualität spielt bei der Suche nach einem geeigneten Vertrag aus Sicht der Autoren eine ebenso wichtige Rolle wie Tarifqualität und Preis.

Dass die Ergebnisse nicht repräsentativ ist, räumt (F&B) ein, sei aber sogar gewollt. Michael Franke, geschäftsführender Gesellschafter der Franke und Bornberg GmbH, sagt: „Unser Benchmarkverfahren ist eine Challenge, bei der die Unternehmen genau erkennen, in welchen Bereichen sie noch Potentiale haben. Und das führt zu ständigen Verbesserungsprozessen.“ Aus diesem Grund könnten die Ergebnisse gar nicht repräsentativ für die Branche sein, sondern lieferten nicht selten die Benchmark für andere Marktteilnehmer. „Die Kerngruppe aus Ergo, Generali, HDI und Nürnberger ist seit Jahren stabil. Die Entwicklung helfe, die wesentlichen Erfolgsfaktoren herauszufiltern und auf künftige Untersuchungen anzuwenden. Ob tatsächlich vier Unternehmen Orientierung über den ganzen Markt liefern können, darf allerdings bezweifelt werden.

Leistungsprüfung wird kundenfreundlicher

Als einen Trend stellten die Analysten eine individuellere Leistungsprüfung fest. Bei den vier teilnehmenden Unternehmen nehmen in der Regel Leistungsprüfer direkt Kontakt zu Anspruchstellenden auf. In einem ersten Telefonat werden Erkrankung und Berufsbild gemeinsam abgeklärt. Auf Basis dieser Informationen entsteht ein für den Versicherten individualisierter Leistungsantrag ohne überflüssige Fragen. Manche Unternehmen vervollständigen darüber hinaus wesentliche Punkte gemeinsam mit Kunden, wahlweise telefonisch oder vor Ort“, so F&B. Diese Vorgehensweise sei nicht nur kundenorientiert, sondern beschleunige auch den Entscheidungsprozess.

Covid-19 allein kein K.O.-Kriterium für einen BU-Vertrag

Weiter zeigt sich, dass die Leistungsregulierung von Corona kaum beeinflusst wurde. „Nur wenige Antragsteller weisen eine mindestens sechsmonatige Einschränkung ihrer Berufsfähigkeit nach“, so die Autoren. Und sollte es zu einer Anerkennung der Leistung gekommen sein, sei in über 50 Prozent der Leistungsfälle der Anspruch zum Zeitpunkt der Untersuchung schon wieder entfallen. „Deshalb wirkt sich Corona im BU-Bestand und in den BU-Quoten kaum aus“, so das Resümee. Anders sieht es im Neugeschäft aus. Zu Beginn der Pandemie hätten die Gesellschaften Neuanträge im Falle einer Corona-Infektion häufig zurückgestellt. Mittlerweile reiche es für die Einschätzung des Risikos in der Regel, wenn zwischen Infektion und der Antragsstellung wenige Wochen liegen. „Das gilt selbstverständlich nicht bei schweren Krankheitsverläufen“, betonen die Analysten. „Covid-19 allein ist kein K.O.-Kriterium für einen BU-Vertrag. Erst wenn andere Krankheitsbilder hinzukommen, fragen Antragsprüfer nach“, fasst Franke die Beobachtungen zusammen.

Rückgang der Nachfrage wird erwartet

Bisher sind nach Untersuchung des Analysehauses die Rating-Teilnehmer in wirtschaftlicher Hinsicht problemlos durch die Coronakrise gekommen. Im Vergleich zu 2019 stieg ihr policiertes Neugeschäft 2021 um fast 21 Prozent. Mit dieser Steigerungsrate liegen sie deutlich über dem branchenweiten Wert. Allerdings trübe sich der Ausblick ein, wie die Gespräche im Rahmen der Untersuchung gezeigt hätten. „Verbraucher leiden unter der Inflation und in besonderem Maße unter hohen Energiepreisen. Das lässt oftmals wenig Spielraum im verfügbaren Haushaltseinkommen. Die teilnehmenden Gesellschaften prognostizieren deshalb, ebenso wie die gesamte Branche, einen Rückgang der Nachfrage“, schreibt F&B. Im Bestand zeigen sich bislang jedoch keine negativen Reaktionen auf die Inflation; bis einschließlich August 2022 sind die Stornoquoten der befragten Versicherer konstant geblieben.

BU-Unternehmensrating

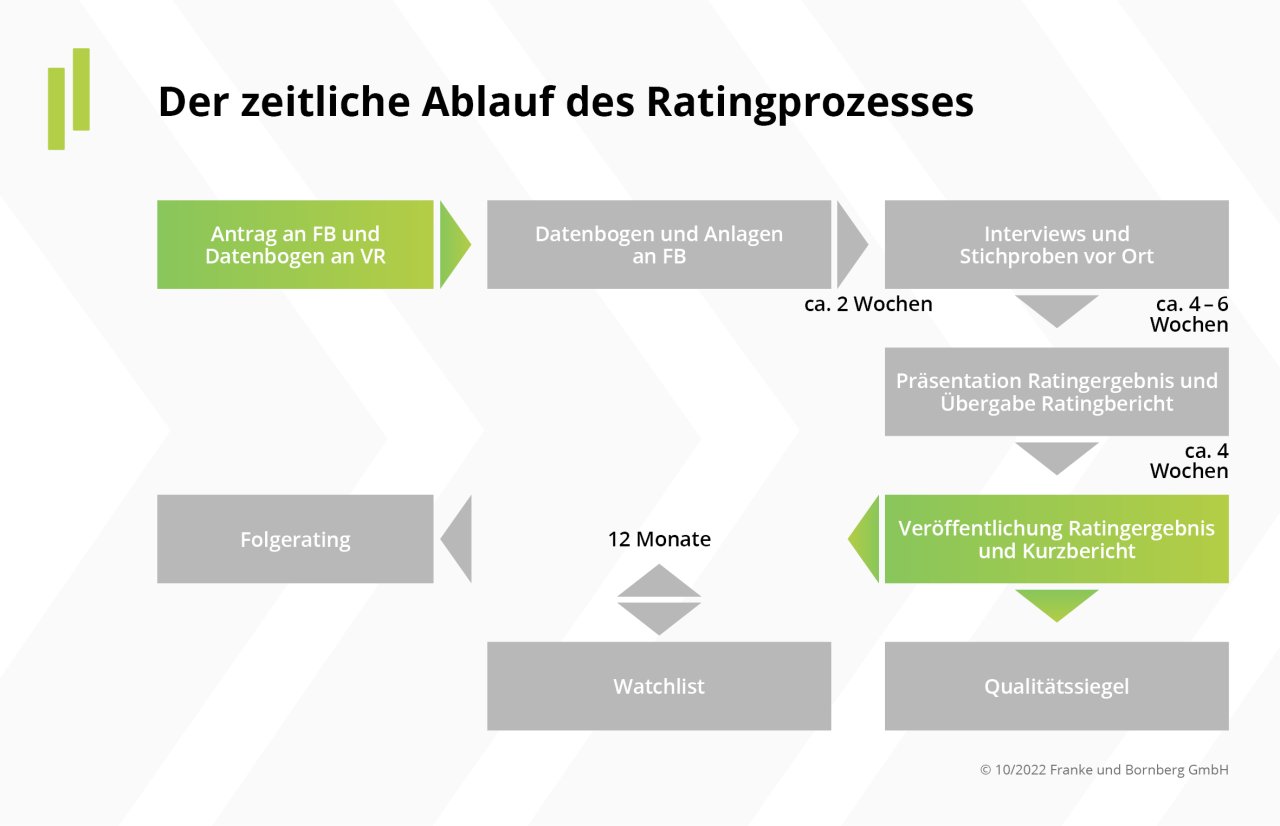

Das BU-Unternehmensrating von Franke und Bornberg setzt nach eigener Aussage ausschließlich auf eigene Recherchen. Ein Datenbogen mit weit mehr als 500 Einzelpositionen liefert dabei die Basisdaten. Die Untersuchung umfasst die Teilbereiche BU-Kundenorientierung und BU-Stabilität. Die Gewichtung erfolgt folgendermaßen: Kundenorientierung in der Angebots- und Antragsphase (25 Prozent), Kundenorientierung in der Leistungsregulierung (25 Prozent) und Stabilität des BU-Geschäfts (50 Prozent). Die Ratingnoten basieren auf Daten für das Jahr 2021.

Das BU-Unternehmensrating greift auf interne und vertrauliche Daten der beteiligten Gesellschaften zu. Für die Kundenorientierung werden Arbeitsabläufe sowie anonymisierte Vertrags- und Leistungsdaten analysiert. Damit verifiziert das BU-Unternehmensrating als einziges Bewertungsverfahren selbst erhobene Daten per Stichprobe, behauptet Franke und Bornberg. Die Höchstnote FFF+ wird vergeben, wenn mindestens 80 Prozent der möglichen Gesamtpunkte sowie in mindestens zwei Teilbereichen ebenfalls mindestens jeweils 80 Prozent erreicht sind. Kein Teilbereich darf unter 75 Prozent abfallen.

Weitere Artikel

Pangaea Life: Sachwerte-Fonds investiert erstmals in Deutschland

Allianz-Studie: Frauen wird Renten-Lücke zunehmend bewusst