Basisrente: Mehr Rente durch Steuervorteile

Die Bundesregierung hat nachgebessert: Für Selbstständige und gutverdienende Angestellte wird die steuerlich geförderte Basisrente („Rürup-Rente") attraktiver. Ein Rating des Instituts für Vorsorge und Finanzplanung zeigt, welche Tarife im Markt besonders punkten können.

(Foto: Bruno Glätsch/Pixabay)

Gesetz verlängert lebenslange Steuervorteile.

Das Wachstumschancengesetz hat den Bundesrat passiert – das ist auch eine gute Nachricht für Altersvorsorgesparer, die auf die staatlich geförderte Basisrente setzen. So müssen nicht schon bei Rentenbeginn ab 2040 die gesamten Auszahlungen mit dem persönlichen Steuersatz versteuert werden. Die neue gesetzliche Regelung sieht nun eine volle Besteuerung erst ab dem Jahr 2058 vor. Berücksichtigt man zusätzlich, dass die Absetzbarkeit der Beiträge zur Basisrente seit 2023 bei 100 Prozent liegt, bieten die Policen eine beachtliche Nachsteuerrendite.

Wie groß die Steuerersparnis ausfällt, hängt von der Höhe des zu versteuernden Einkommens und dem persönlichen Steuersatz ab. Nicht nur für Selbstständige ist die Basisrente interessant, auch gutverdienende Angestellte haben häufig den Höchstbetrag für Altersvorsorgeaufwendungen noch nicht ausgeschöpft. Die Basisrente kann frühestens ab dem 62. Lebensjahr bezogen werden und wird nur als monatliche Rente lebenslang ausgezahlt. Eine Hinterbliebenenrente kann aber als Zusatzbaustein in die Basisrente eingeschlossen werden.

Freie Wahl der Kapitalanlage mit staatlicher Förderung.

Lebensversicherer bieten die Policen in verschiedenen Produktvarianten an. „Da die Basisrente nicht die Bedingung einer Bruttobeitragsgarantie besitzt, hat man völlige Freiheit bei der Wahl der Anlagestrategie. Ein staatlich geförderter Wertpapierkauf, wenn man so will“, sagt Michael Hauer, Geschäftsführer des Instituts für Vorsorge und Finanzplanung (IVFP). Aus Renditegesichtspunkten sind daher insbesondere für junge und kapitalmarktaffine Vorsorgesparer fondsgebundene Rentenversicherungen mit und ohne Garantie erste Wahl.

Förderquote für den Versicherten bei gut 37 Prozent.

Die staatliche Förderquote ist ein wichtiges Argument für den Abschluss einer Basisrente. Das zeigt der Versicherungsprofi-Musterfall eines ledigen, kinderlosen 34-jährigen Arbeitnehmers mit einem Bruttogehalt von 70.000 Euro. Er investiert monatlich 400 Euro in eine fondsgebundene Basisrente ohne Garantie. Die Extra-Rente soll ab dem 67. Geburtstag fließen. Für die steuerliche Abzugsfähigkeit der Beiträge bleibt genügend Spielraum. Die Förderquote für den Versicherten liegt nach Berechnungen des IVFP bei 37,5 Prozent. Von den monatlich 400 Euro zahlt der Altersvorsorgesparer netto also nur rund 250 Euro aus der eigenen Tasche.

Im Marktdurchschnitt kann der Versicherte bei einer Bruttowertentwicklung von angenommenen sechs Prozent und einer Aktienquote von mehr als 50 Prozent, einer Rentengarantiezeit von zehn Jahren und einer dynamischen Rente mit einer monatlichen Nettorente von 572 Euro rechnen. Im Alter von 81 Jahren und drei Monaten übersteigt die Summe der Nettorenten die Summe der Nettobeiträge.

Fondstarife im Expertencheck.

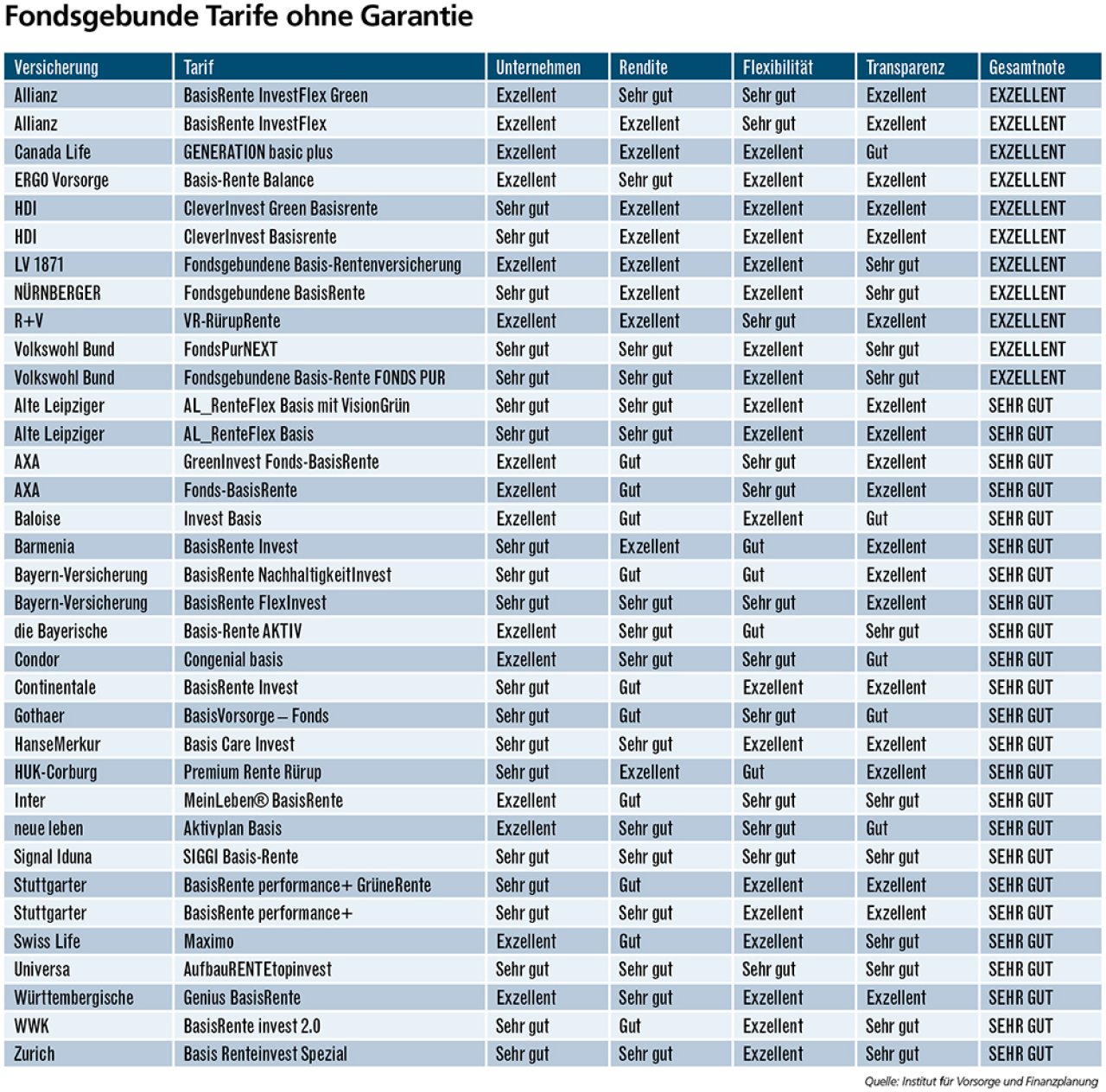

Das IVFP hat den Markt für Basisrenten untersucht und insgesamt 104 Tarife von 41 Anbietern anhand von bis zu 78 Kriterien analysiert. Der FOCUS MONEY-Versicherungsprofi stellt hier nur die Ergebnisse der fondsgebundenen Tarife mit und ohne Garantie vor. Das Gesamtrating setzt sich aus vier Teilbereichen zusammen: Unternehmensqualität (35 Prozent), Rendite (35 Prozent), Flexibilität (20 Prozent) sowie Transparenz und Service (10 Prozent).

Auf Basis der vom IVFP untersuchten Kriterien schneiden bei den fondsgebundenen Tarifen ohne Garantie die Versicherer Allianz, Canada Life, Ergo Vorsorge, HDI, LV 1871, Nürnberger, R+V und Volkswohl Bund am besten ab. Bei den Tarifen mit Garantie können Allianz, Ergo Vorsorge, LV 1871, Stuttgarter, Swiss Life und Württembergische mit der Gesamtnote „Exzellent“ glänzen.

Tarife im Check – die besten Basisrenten

Das IVFP hat den Markt der Basisrenten untersucht und insgesamt 104 Tarife von 41 Anbietern nach bis zu 78 Kriterien analysiert. Der FOCUS MONEY-Versicherungsprofi zeigt die Ergebnisse der fondsgebundenen Tarife der Serviceversicherer mit und ohne Garantie. Pro Gesellschaft wurden maximal zwei Tarife berücksichtigt. Das Ranking erfolgt nach Gesamtnote und Alphabet.

Altersvorsorge im Schnelldurchlauf mit klassischer Police.

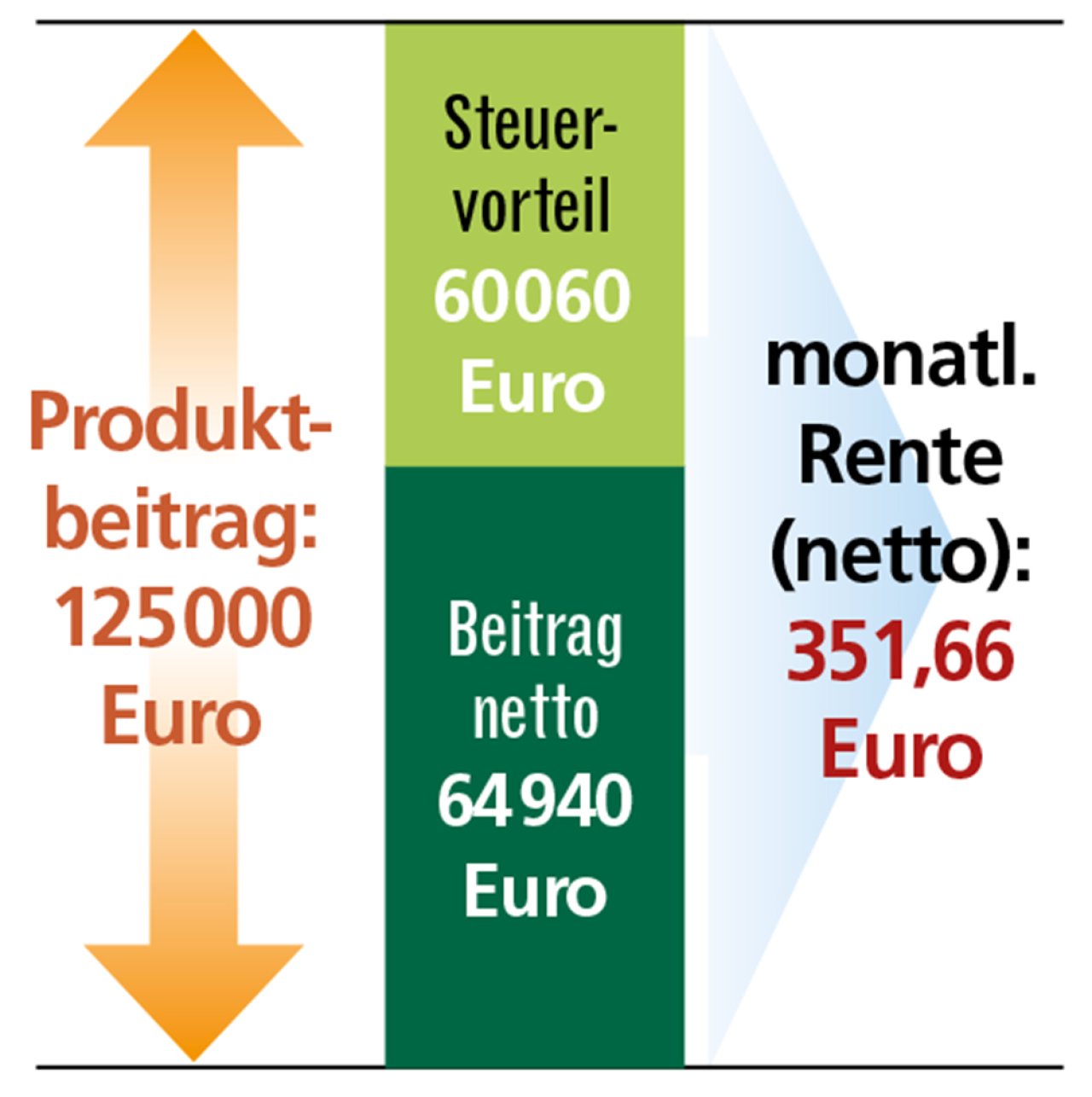

Die Basisrente ist auch für die Generation 50plus interessant. Die vergleichsweise einkommensstarke Zielgruppe kann entsprechend hohe Beiträge für den Aufbau einer Zusatzrente aufbringen und der Ruhestand liegt nicht mehr in allzu weiter Ferne. Tatsächlich können Basis-Rentenpolicen selbst bei einer recht kurzen Einzahlungsphase von fünf Jahren noch ordentliche Ergebnisse liefern, wenn das zu versteuernde Einkommen hoch ist und die Beitragszahlungen für die Basis-Rente im Bereich des Höchstbeitrags (2024: 27.566 Euro) liegen. Wegen der kurzen Anlagedauer empfiehlt sich hier ein klassischer Rententarif, also ohne Investmentfonds. In dieser Kategorie hat die Allianz mit ihrer Basisrente „Perspektive“ übrigens als einziger Anbieter bei den Serviceversicherern das Gesamturteil „Exzellent“ erhalten.

Das Ehepaar (beide 58 Jahre) verfügt über ein zu versteuerndes Einkommen von 150.000 Euro und zahlt über fünf Jahre 25.000 Euro in eine klassische Basisrente ein. Das IVFP hat in diesem Beispiel für den gewählten Tarif eine Verzinsung von vier Prozent angenommen. Der Steuersatz beträgt in der Ansparphase 49 Prozent und in der Rentenphase 35 Prozent. Über die gesamte Anspar- und Leistungsphase ergibt sich eine Nachsteuerrendite von 4,3 Prozent. Die monatliche Rente liegt bei rund 350 Euro. Der besondere Reiz ergibt sich auch daraus, dass die Beiträge zu 100 Prozent steuerlich absetzbar sind, aber nur 85,5 Prozent der Rentenzahlung besteuert werden. Von insgesamt eingezahlten 125.000 Euro müssen netto nur knapp 65.000 Euro aufgebracht werden.

Weitere Artikel

Kfz: Versicherer erwarten steigende Reparaturkosten durch Assistenzsysteme

BU: Muss man Lampenfieber angeben?