Risikolebensversicherung: Immobilie und Familie abgesichert

Sie fehlt noch in vielen Versicherungsordnern: Nicht einmal jeder fünfte Haushalt hat eine Risikolebensversicherung. Dabei zeigen drei Musterfälle in FOCUS MONEY-Versicherungsprofi: Der leistungsstarke Schutz ist schon günstig zu haben.

(Foto: © Robert Kneschke - stock.adobe.com)

Verträge im Bestand meist viel zu schwach bemessen.

Die meisten verdrängen das Risiko eines frühen Todes. Dabei kann er die ganze Familie in den finanziellen Abgrund stürzen. Laut Statistischem Bundesamt sterben 14,4 Prozent der Menschen in Deutschland vor Erreichen des 65. Lebensjahres. Mindestens für den Hauptverdiener ist deshalb eine Risikolebensversicherung unerlässlich. Doch nur knapp jeder fünfte Haushalt hat eine solche Police abgeschlossen. Wer noch kleine Kinder hat, sollte das Drei- bis Fünffache des Bruttojahreseinkommens ansetzen. Wird eine Immobilie abbezahlt, sollte die Versicherungssumme um weitere 100.000 Euro oder mehr steigen. Davon sind viele Bestandsverträge meilenwert entfernt. Die durchschnittliche Summe beträgt rund 80.000 Euro. Das reicht bei einem Zinssatz von drei Prozent nicht einmal fünf Jahre lang für monatlich 1500 Euro.

Versorgungslücke, Laufzeit und Gesundheitsfragen im Blick.

Eine Familie mit Kindern sollte den Hauptverdiener mit einer sechsstelligen Summe absichern. Bei 200.000 Euro Kapital und drei Prozent Zinsen können selbst unter Berücksichtigung der Steuer 13 Jahre lang jeden Monat 1500 Euro entnommen werden. Zusammen mit Kindergeld, Halbwaisenrente und Witwen- oder Witwerrente können die Hinterbliebenen damit schon eher ihren Lebensunterhalt bestreiten. Die monatlichen Ausgaben abzüglich der Einnahmen im Versorgungsfall sowie eventueller Erwerbseinkünfte ergeben die monatliche Versorgungslücke. Neben der passenden Versicherungssumme ist auch die Laufzeit wichtig. Sie sollte nicht zu kurz sein. Sonst endet der Vertrag womöglich, wenn die Kinder noch zur Schule gehen oder der Kredit nicht abbezahlt ist. Fehler können auch bei den vorvertraglichen Anzeigepflichten gemacht werden. Wer sich bei der Beantwortung der Gesundheitsfragen unsicher ist, sollte den Rat der behandelnden Ärzte einholen.

Fast drei von vier Tarifen mit fünf Sternen.

Günstige Monatsbeiträge und ausgezeichnete Tarife lassen sich kombinieren, wie der Vergleich des FOCUS MONEY-Versicherungsprofi anhand von drei Musterfällen zeigt. Berücksichtigt wurden nur Produkte, die die Rating-Agentur Morgen & Morgen mit fünf („ausgezeichnet“) oder vier („sehr gut“) Sternen bewertet hat – pro Anbieter aber immer nur ein Tarif. Im Ratingergebnis zeigt sich der Markt sehr gut aufgestellt, denn von 156 Tarifen erreichen 115 die höchste Sternezahl. „Die Risikotarife sind auf einem stabil hohen Niveau angelangt“, sagt Thorsten Saal von Morgen & Morgen. Die Experten analysierten diese auf Basis von 19 Fragen.

Wesentlich ist, dass eine Risikolebensversicherung an die Lebensumstände angepasst werden kann. So bieten die Tarife mit fünf Sternen eine Nachversicherungsgarantie bei Heirat oder Eintrag einer Lebenspartnerschaft, bei Geburt oder Adoption eines Kindes und bei Immobilienerwerb. Bei gemeldeter Gefahrenerhöhung verzichtet der Versicherer auf sein Recht zur Kündigung. Dies gilt ebenso, wenn der Versicherungsnehmer eine Anzeigepflichtverletzung nicht zu vertreten hat.

Die besten Risikolebensversicherungen

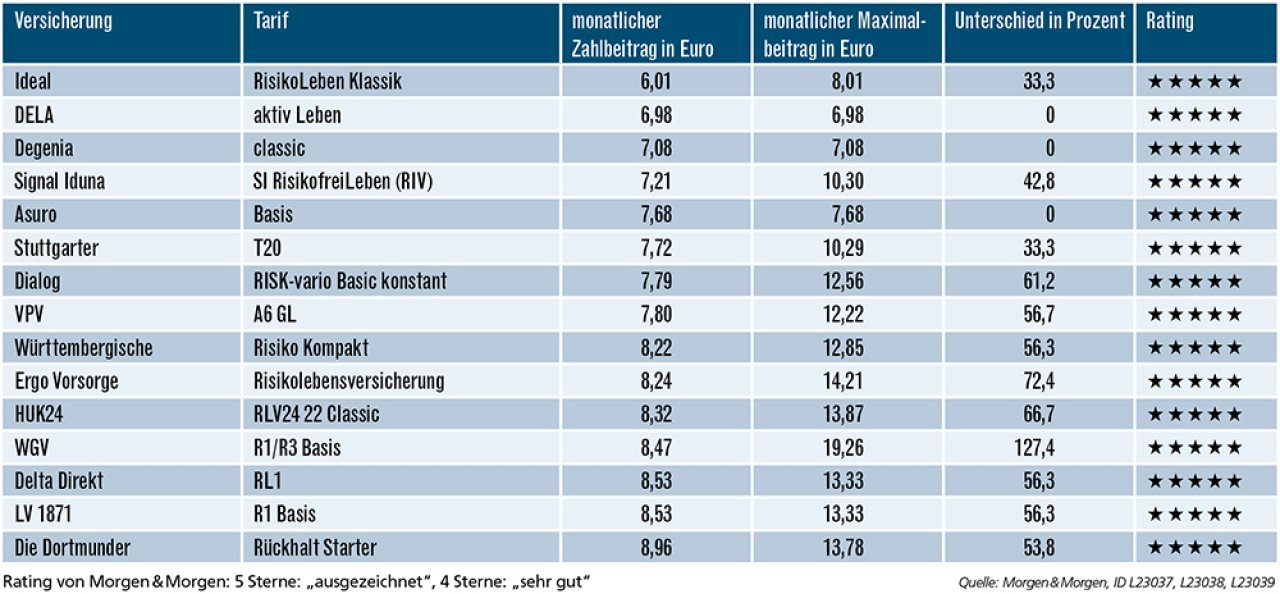

Zu 100 Prozent körperlich tätig

Der Versicherungsnehmer ist 30 Jahre alt und seit mindestens zehn Jahren Nichtraucher. Er arbeitet als Kfz-Mechatroniker, ist Motorradfahrer und schließt eine Versicherungssumme über 100.000 Euro ab. Die Laufzeit beträgt 30 Jahre. Alle Tarife müssen im Morgen & Morgen-Rating Risikoleben mindestens vier Sterne haben. Das Ranking erfolgte nach dem monatlichen Zahlbeitrag. Pro Anbieter wurde nur ein Tarif berücksichtigt. Das gilt für alle Beispielfälle.

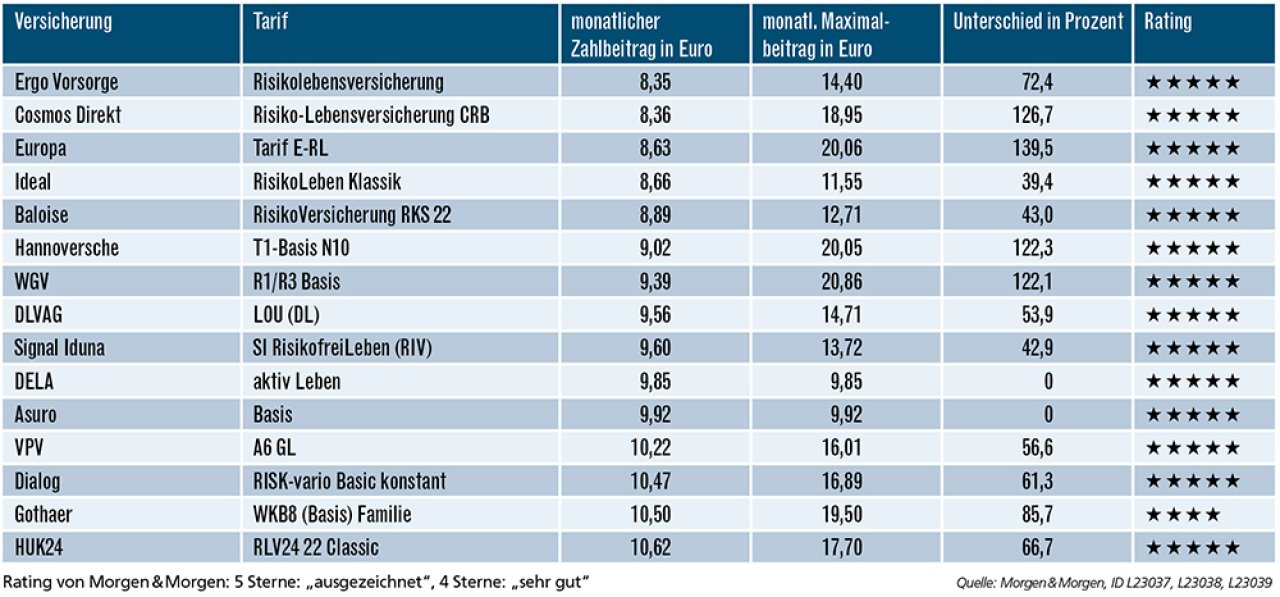

100 Prozent Bürotätigkeit

Die Versicherungsnehmerin ist 35 Jahre alt und seit mindestens zehn Jahren Nichtraucherin. Sie arbeitet als Bankkauffrau ohne Personalverantwortung und schließt eine Versicherungssumme über 150.000 Euro ab. Die Laufzeit beträgt 25 Jahre.

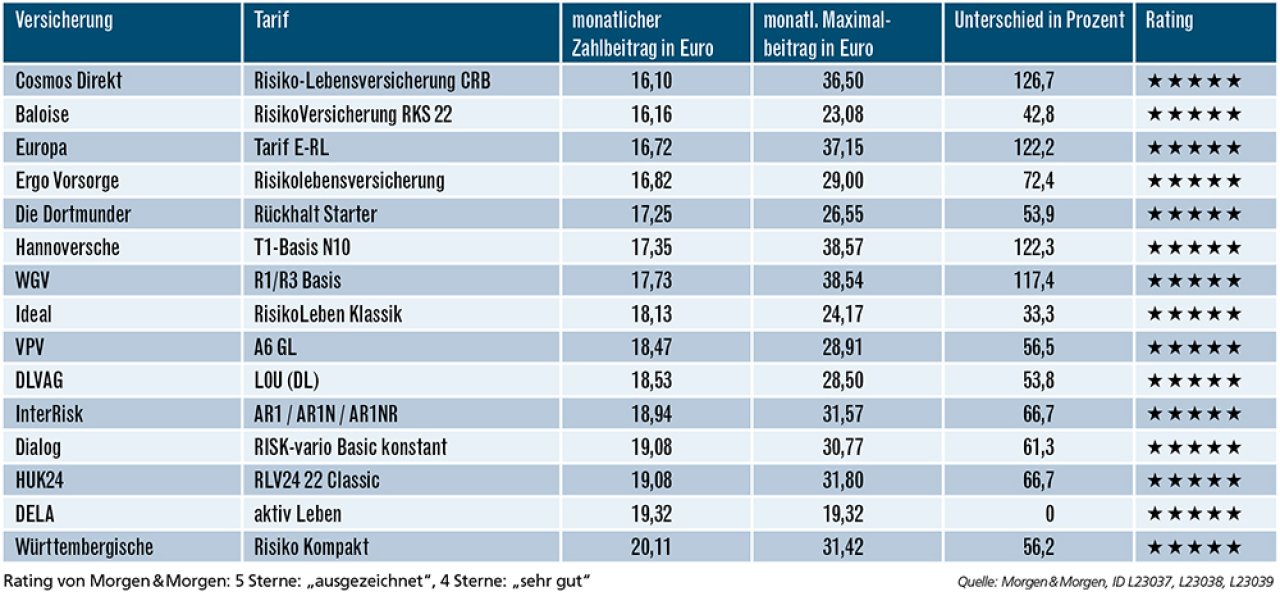

70 Prozent Bürotätigkeit

Der Versicherungsnehmer ist 45 Jahre alt und seit mindestens zehn Jahren Nichtraucher. Er arbeitet als Maschinenbauingenieur mit Personalverantwortung für zehn Mitarbeiter und schließt eine Versicherungssumme über 200.000 Euro ab. Die Laufzeit beträgt 15 Jahre.

Diese Versicherer sind günstiger als der Durchschnitt.

Beim Kfz-Mechatroniker, der sich 30 Jahre lang mit 100.000 Euro versichern möchte, bleiben Ideal, Dela, Degenia, Signal-Iduna, Asuro, Stuttgarter, Dialog und VPV unter dem Durchschnittsbeitrag von 7,84 Euro. Besonders hervorzuheben ist Spitzenreiter Ideal, da der Monatsbeitrag mit rund sechs Euro sogar 23 Prozent günstiger ist und der Maximalbeitrag nur 33 Prozent über dem Nettopreis liegt. Für die Bankkauffrau mit 150.000 Euro Versicherungssumme über 25 Jahre machen Ergo, CosmosDirekt, Europa, Ideal, Baloise, Hannoversche und WGV ein Angebot unter dem Durchschnittspreis von 9,47 Euro im Monat. Beim schon etwas älteren Maschinenbauingenieur mit Personalverantwortung und der höchsten Versicherungssumme von 200.000 Euro (für 15 Jahre) unterbieten CosmosDirekt, Baloise, Europa, Ergo Vorsorge, die Dortmunder, Hannoversche und WGV den monatlichen Durchschnittspreis von 17,99 Euro. Allerdings sind die Unterschiede zwischen Netto- und Bruttobeiträgen bei den preislich besten Tarifen zum Teil recht happig.

Gegenseitig das Leben des Partners absichern.

Wichtig ist es, beide Elternteile gegenseitig mit separaten Verträgen abzusichern. Wer seinen Partner für den Todesfall absichern will, kann die Auszahlung komplett steuerfrei ermöglichen. Der Dreh: Anders als üblich schließt nicht derjenige Partner die Police ab, der sein eigenes Leben versichern will, sondern derjenige, der im Todesfall das Geld bekommt. Dieser versichert also das Leben des Partners. Stirbt jener, erhält der Policeninhaber die Todesfallsumme erbschaftsteuerfrei. Entscheidend ist, dass der Unterzeichner auch die Beiträge selbst bezahlt. So können beide Partner „über Kreuz“ jeweils das Leben des anderen versichern.

Weitere Artikel

Extra-Rente: Sicher bis zum Schluss

Risikoleben: Angehörige bestens geschützt