Im Check: Was die Privatrente leistet

Sie ist eine sichere Geldanlage und garantiert ein zusätzliches, lebenslanges Einkommen: Auch in der Phase niedriger Zinsen bleibt die private Rentenversicherung für die Altersvorsorge alternativlos. FOCUS-MONEY-Versicherungsprofi zeigt 15 Tarife des Klassikers im Ranking.

(Foto: © pololia - stock.adobe.com)

In Sorge um den Lebensabend.

Habe ich zu wenig Geld für den Ruhestand? Reicht meine private Altersvorsorge? Fragen wie diese beunruhigen viele Menschen: 53 Prozent der Personen im erwerbsfähigen Alter machen sich Sorgen um das Thema Altersvorsorge, zeigt eine repräsentative Umfrage des Gesamtverbands der deutschen Versicherungswirtschaft (GDV). Im Moment ist die Verunsicherung besonders groß. Nervöse Aktienmärkte, um bis zu 40 Prozent überteuerte Immobilien in den Metropolen und fast keine Verzinsung mehr bei klassischen Sparanlagen erschüttern die Aussicht auf eine auskömmliche Finanzlage im Alter. Auch die durchschnittliche Überschussbeteiligung der privaten Rentenversicherung ließ erneut Federn. Sie liegt 2022 gerade noch bei 2,01 Prozent. Die Garantieverzinsung ist mit Beginn des Jahres von 0,90 Prozent auf 0,25 Prozent gesunken.

Flexibler Klassiker trotz Zinstief beliebt.

Doch obwohl die Verzinsung der Rentenversicherung schon seit Jahren abrutscht, erfreut sich das Produkt nach wie vor wachsender Beliebtheit. Im Bestand sind nach neuesten GDV-Zahlen fast 46 Millionen klassische Policen. Das waren gut zehn Millionen mehr als vor einer Dekade. Die Verträge sind flexibel, weil am Ende der Laufzeit auch eine einmalige Kapitalabfindung in Anspruch genommen werden kann – oder eben eine lebenslange sichere Rente. Doch was bringen die Produkte bei einem Neuabschluss in diesem Jahr noch?

Marktcheck mit Musterfall.

Die Rating-Agentur Morgen & Morgen hat insgesamt noch 15 Tarife gefunden, die der Klassik oder der neuen Klassik entsprechen. Im Grunde basiert die Moderne Klassik-Police auf demselben Modell wie ein klassischer Rentenversicherungsvertrag. Allerdings kommt sie mit abgespeckten Garantien daher oder verzichtet sogar ganz auf einen Garantiezins. Dafür wird im Regelfall ein Ausgleich über einen etwas höheren Zinsüberschussanteil gewährt. FOCUS-MONEY-Versicherungsprofi hat die Tarife einem Vergleich unterzogen, der auf einem Musterfall mit folgenden Vorgaben basiert: Ein Versicherungsnehmer im Alter von 37 Jahren zahlt 30 Jahre lang monatlich 150 Euro ein, insgesamt also 54.000 Euro. Gefordert wurden eine volldynamische Rente, bei der der einmal erreichte Auszahlungsbetrag also nicht mehr sinken kann, und eine Rentengarantiezeit von zehn Jahren.

Im Durchschnitt rund 190 Euro Rente.

Immerhin: Neun Versicherer schaffen es, zumindest 90 Prozent der eingezahlten Beiträge zu garantieren – also mindestens 48.600 Euro. Das sind Allianz, Hannoversche, die Bayerische, LV 1871, WGV, Württembergische, HanseMerkur, Alte Leipziger und uniVersa.

Bei den 15 Anbietern kann der Versicherte auf Basis der aktuellen Überschussbeteiligung im Durchschnitt mit einer monatlichen Rente von rund 191 Euro im ersten Jahr rechnen. Das sind 12 Prozent weniger, als wenn der Abschluss ein Jahr früher erfolgt wäre, wie aus Vergleichsdaten des FOCUS-MONEY-Versicherungsprofi hervorgeht. Bei der garantierten Rente liegt der Durchschnittswert bei 129 Euro. Das sind sogar 15 Prozent weniger als vor einem Jahr. Wer sich das Kapital in einer Summe auszahlen lassen möchte, kann auf Basis der aktuellen Prognose mit rund 71.562 Euro rechnen (Vorjahr: 73.500 Euro). Garantiert werden im Mittel 48.547 Euro (52.313 Euro).

Was die private Rentenversicherung noch bringt

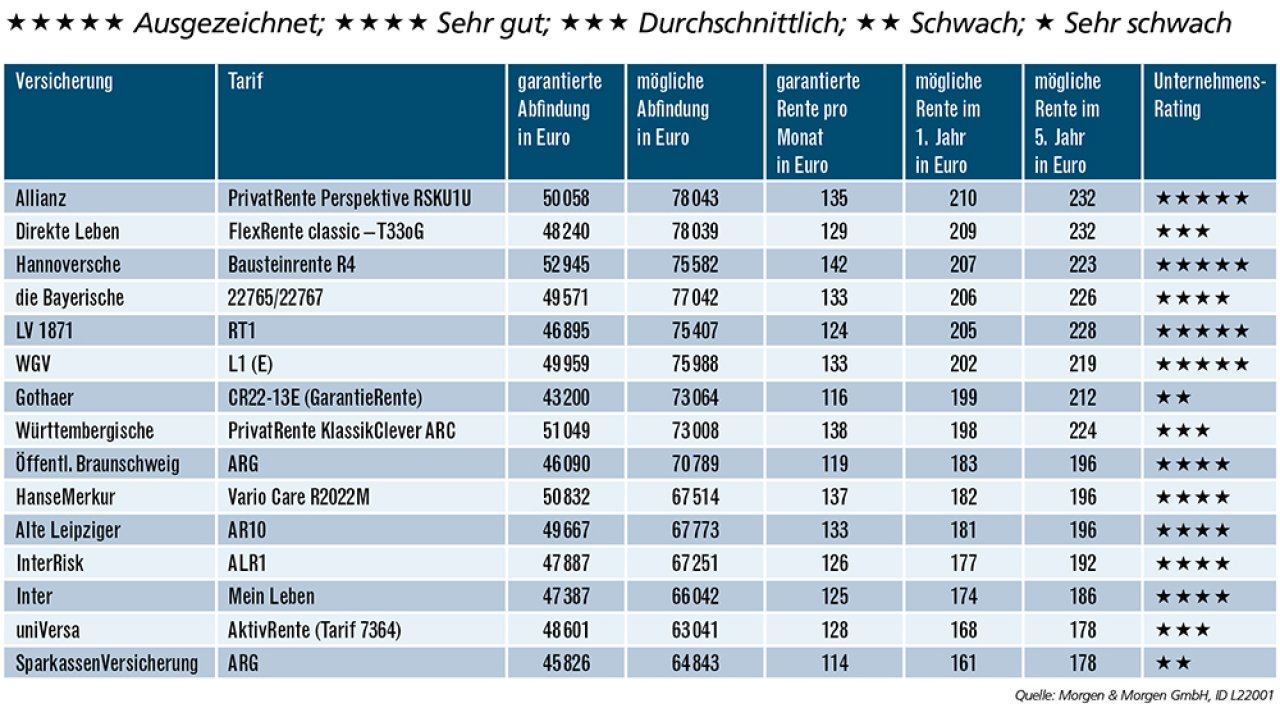

Der Versicherte ist 37 Jahre alt und zahlt über 30 Jahre monatlich 150 Euro ein. Er wünscht sich eine dynamische Rente, die Rentengarantiezeit beträgt zehn Jahre. Das Ranking richtet sich nach der möglichen Rente im ersten Jahr. Das Unternehmensrating stammt von Morgen & Morgen.

Top-Tarif kommt vom Marktführer.

Der Neue-Klassik-Tarif „Perspektive“ der Allianz schneidet im Vergleich am besten ab. Er bietet – auf Basis der aktuellen Überschussbeteiligung des Marktführers von 2,4 Prozent – die höchste Abfindung von 78.043 Euro und eine anfängliche Monatsrente von 210 Euro. Es folgen die Tarife von Direkte Leben, Hannoversche, Die Bayerische, LV 1871 und WGV mit mehr als 200 Euro Rente. Diese Gesellschaften sowie Gothaer und Württembergische bieten eine prognostizierte Abfindung zwischen 73.000 und 78.000 Euro. Innerhalb der Spitzengruppe können zudem Allianz, Hannoversche, LV 1871 und WGV auf das beste Rating durch Morgen & Morgen verweisen. Das Unternehmensrating trifft eine Aussage darüber, wie die Gesellschaft sich langfristig am Markt behauptet und wie kundenfreundlich sie ist. Dafür betrachten die Experten Kosten, Sicherheitspolster, Erträge sowie die Marktstellung des Unternehmens.

Mit Zinsmanagement vom Profi im Vorteil.

Gerade in einer Niedrigzinsphase ist professionelles Zinsmanagement, wie Versicherer es bieten, wichtig. Sie setzen auf extrem lange Laufzeiten, um sich höhere Kupons zu sichern. Sie investieren für eine attraktivere Verzinsung auch außerhalb der Euro-Zone und gehen bei den Schuldnern höhere Risiken ein, um den Ertrag zu verbessern. Zudem erreichen die Anbieter eine vielfältigere Mischung der Anlagen, indem sie Geld in Infrastrukturprojekte und alternative Energien mit einer höheren Rendite stecken. All das ist einem Sparer im Selbstmanagement nicht möglich.

Bei der privaten Rente unterliegt nur der Ertragsanteil der Besteuerung. Dabei gilt: Je später der Rentenbeginn, desto geringer der Steueranteil. Wer mit 67 Jahren in den Ruhestand geht, muss lediglich 17 Prozent seiner privaten Rente versteuern. Dieser Vorteil gewinnt an Bedeutung, weil die Zahl der steuerpflichtigen Senioren deutlich ansteigt.

Weitere Artikel

Hundehalterhaftpflicht: Treue Begleiter top abgesichert

Hausratversicherung: die besten Tarife für das Inventar