Kfz-Versicherung: Elektrisch fahren und Prämie sparen

Ob als Erst- oder Zweitwagen: Die Mehrheit der E-Autos lässt sich günstiger versichern als ihr Verbrenner-Pendant. Das zeigt ein großer Modellvergleich mit zwei Musterfällen, den der FOCUS MONEY-Versicherungsprofi exklusiv eröffentlicht.

(Foto: © Andrii - stock.adobe.com)

In Planung: Ein E-Auto für den Klimaschutz.

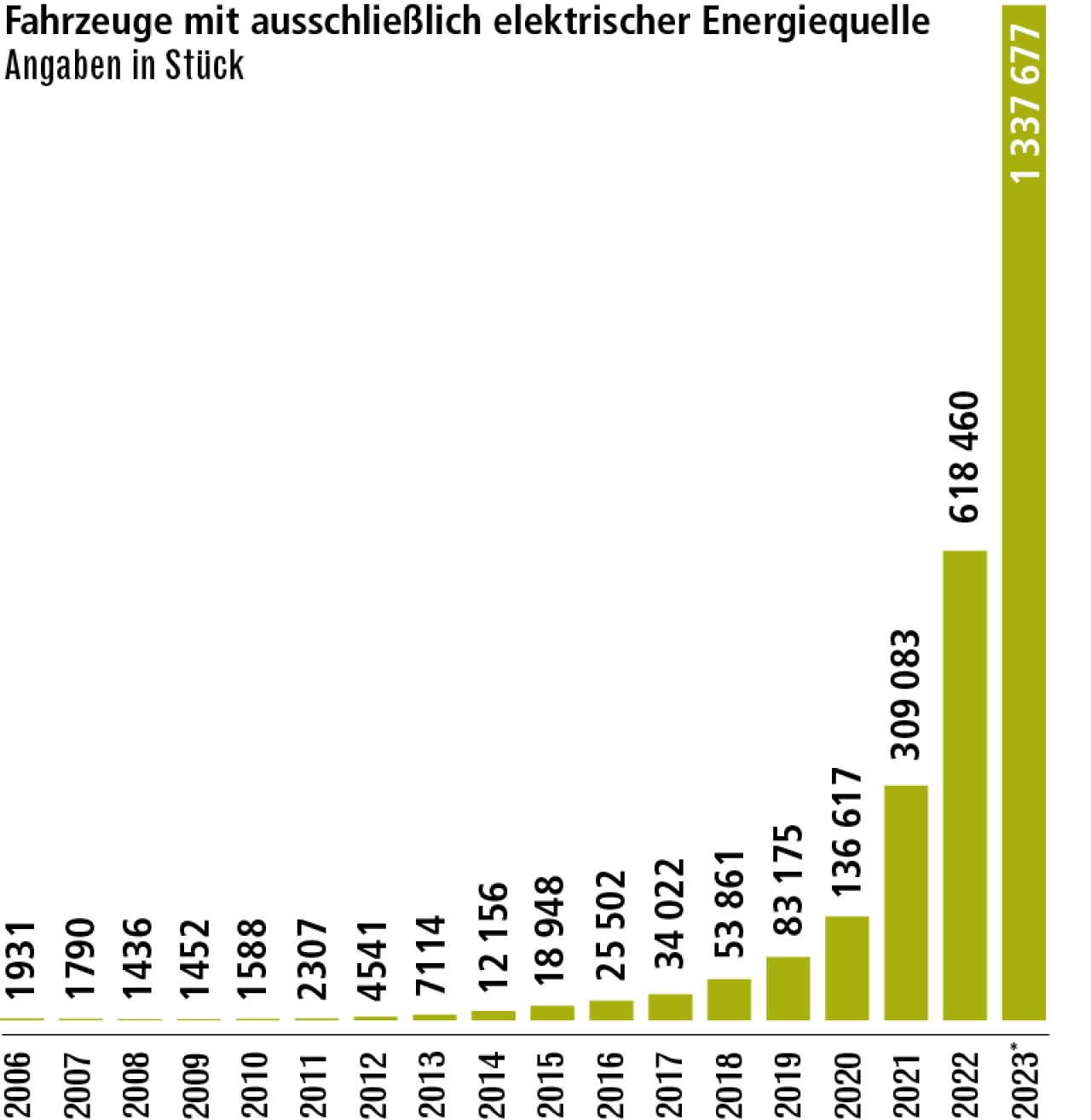

Auf deutschen Straßen rollen inzwischen 1,3 Millionen reine Stromer. Vor allem in den ersten Monaten des Jahres lief es gut für die Elektro-Autos, sodass sich ihre Zahl seit Ende 2022 mehr als verdoppelt hat. Und das Interesse bleibt hoch. Immerhin meint jeder Dritte, dass sein nächstes Auto (sehr) wahrscheinlich ein E-Auto wird. Das geht aus einer aktuellen Umfrage des ADAC hervor. Das mit Abstand wichtigste Argument ist der Klimaschutz. Auf die Frage, was aus ihrer Sicht für den Kauf spricht, sagen 65 Prozent der potenziellen Umsteiger, dass E-Autos hier einen Beitrag leisten. Etwa jeder Zweite sieht in den steigenden Preisen für Benzin und Diesel einen Grund. 41 Prozent nennen die finanzielle Förderung durch den Staat als Pluspunkt. Erschwinglicher werden Elektroautos durch den sogenannten Umweltbonus. Während Plug-in-Hybride staatlich nicht mehr gefördert werden, gibt es für E-Autos weiterhin finanzielle Unterstützung vom Staat und den Herstellern.

Erstwagen: bis zu 38 Prozent Beiträge sparen.

Die Höhe der Förderung für Privatleute hängt vom Nettolistenpreis des Basismodells ab und beträgt im Jahr 2023 bis zu 6750 Euro. Tatsächlich kann sich der Umstieg auf ein Elektroauto auch wirtschaftlich lohnen. Ermitteln lässt sich dies mit einer Vollkostenberechnung, in die alle Kosten – vom Kaufpreis über sämtliche Betriebs- und Wartungsaufwände bis zum Wertverlust – einfließen. Eine ADAC-Untersuchung hat ergeben, dass Elektroautos bei einem solchen Vergleich häufig besser abschneiden als Benziner oder Diesel.

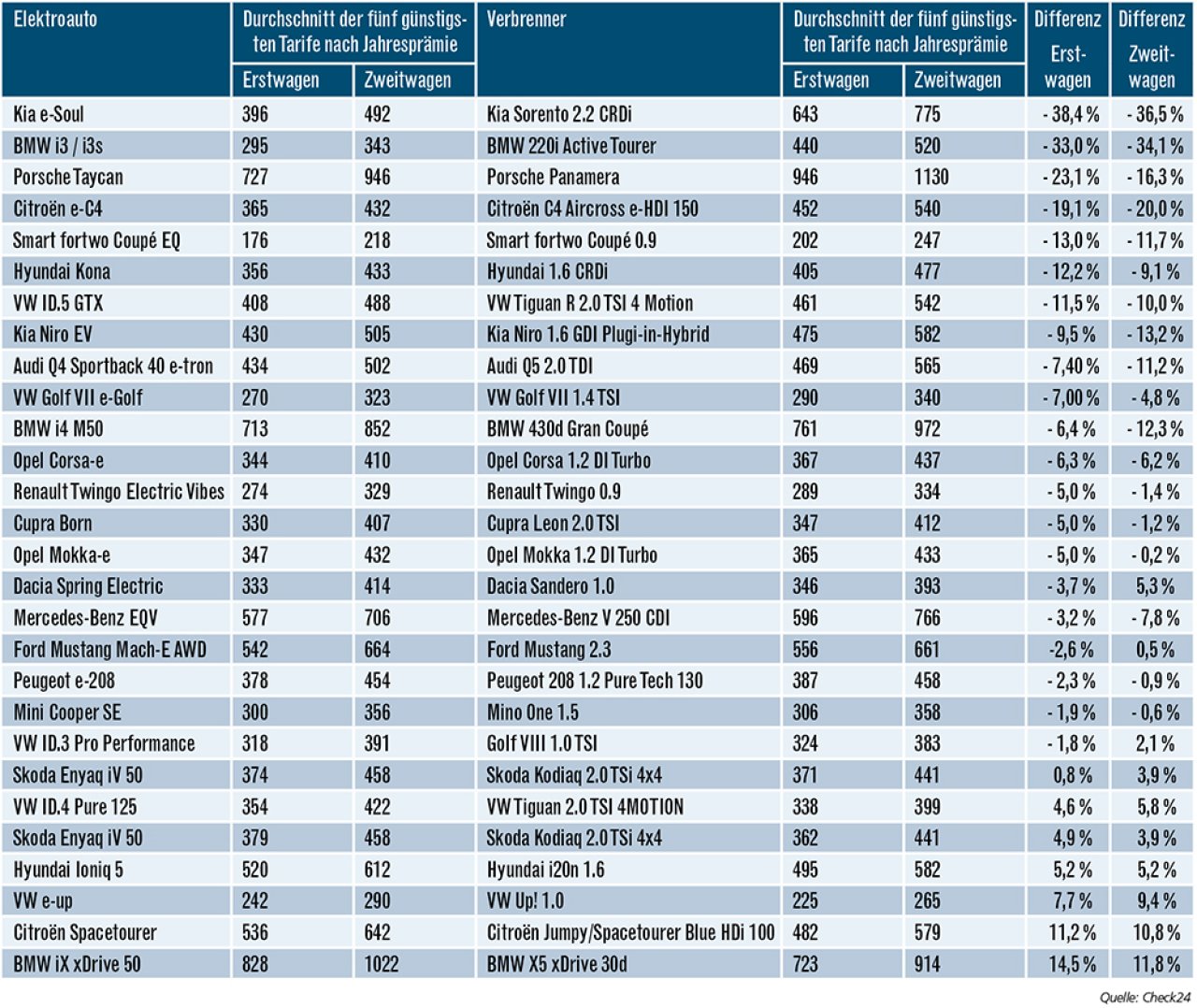

Das gilt auch für den Versicherungsschutz. 75 Prozent der untersuchten Elektrofahrzeuge schneiden bei der Kfz-Versicherung günstiger ab als vergleichbare Verbrenner, so eine Studie der Vergleichsportals Check24. Das Ergebnis bezieht sich auf Stromer, die als Erstwagen von einem Alleinnutzer gefahren werden. Für einen solchen Musterfall liegen die Beitragsvorteile bei bis zu 38 Prozent. Ist das E-Auto der Zweitwagen und wird noch von einem weiteren Familienangehörigen genutzt, so ist der Kfz-Versicherungsschutz für 64 Prozent der E-Autos günstiger als für vergleichbare Modelle mit Benzin oder Diesel. In diesem Fall können jährlich bis zu 36 Prozent der Versicherungsprämie gespart werden. Die niedrigeren Versicherungskosten bei Elektroautos sind häufig Folge des Positionierungswettbewerbs der Versicherer, die sich mit günstigen Angeboten auf diesem jungen Markt in Stellung bringen wollen.

E-Autos billiger versichern als Verbrenner.

Nach den Berechnungen von Check24 kostet eine Vollkaskoversicherung für den Kia e-Soul den Alleinnutzer im Durchschnitt der fünf günstigsten Tarife 396 Euro (inklusive Akkuschutz). Die Versicherung für einen vergleichbaren Verbrenner schlägt dagegen mit 643 Euro zu Buche. Der Vollkaskoschutz eines Elektroautos ist damit fast 250 Euro günstiger. Generell müssen für den Zweitwagen höhere Versicherungsprämien entrichtet werden, weil er auch in eine niedrigere Schadenfreiheitsklasse (SF) eingestuft ist als der Solo-Fahrer. Deutliche Preisvorteile von mehr als zehn Prozent in beiden Vergleichsfällen erreichen neben dem Kia e-Soul auch die Modelle BMW i3, Porsche Taycan, Citroën e-C4 und der Smart fortwo Coupé EQ. „Die Kfz-Versicherung für Elektroautos kann günstiger sein als die Versicherung für einen vergleichbaren Verbrenner“, sagt Michael Roloff, Geschäftsführer Kfz-Versicherung bei Check24. Doch das ist nicht automatisch immer der Fall.

Die fünf günstigsten Tarife für E-Autos im Vergleich.

Der Vergleich berücksichtigt für jedes Modell die fünf günstigsten Tarife, sodass auch solche mit Werkstattbindung enthalten sind. Aber alle Tarife haben eine Vollkaskoversicherung, die den Akkuschutz beinhaltet. Für E-Autos empfiehlt sich der Rundumschutz, da die Reparatur sehr kostenintensiv sein kann. Eine aktuelle Untersuchung des Branchenverbands GDV kommt sogar zu dem Ergebnis, dass die Reparaturkosten von Stromern im Schnitt 30 bis 35 Prozent über denen vergleichbarer Autos mit Verbrennungsmotor liegen. „Das liegt vor allem an der Bauweise, die nicht sehr reparaturfreundlich ist“, sagt Check24-Experte Roloff. Zudem sollte der Akku als eines der wichtigsten Bauteile des E-Autos ausreichend geschützt sein. Geht das Herzstück des Fahrzeugs kaputt, kann es teuer werden. Beim BMW i3 zum Beispiel kostet der Austausch der Batterie rund 16.000 Euro. Gut zu wissen: Der Akku ist als Fahrzeugteil grundsätzlich in die Kaskoversicherung eingeschlossen. Autofahrer sollten bei der Wahl ihrer Kaskoversicherung aber darauf achten, ob im Schadensfall der Neu- oder der Zeitwert des Akkus ersetzt wird.

Weniger Schäden – niedrigere Prämien.

Zwingend notwendig ist auch für Elektrofahrzeuge eine Kfz-Haftpflichtversicherung. In die Vergleichsrechnungen ist aber auch eine Vollkaskoversicherung inklusive Teilkasko mit Selbstbeteiligung eingeflossen. Sie übernimmt unter anderem die Schäden bei Diebstahl oder einem Wildunfall. Die Vollkasko leistet darüber hinaus nach einem selbstverschuldeten Unfall auch für die Schäden am eigenen Auto. Für die Kalkulation der Prämien sei die Antriebstechnik nicht entscheidend, heißt es beim Gesamtverband der Deutschen Versicherungswirtschaft (GDV). „Eine wichtige Rolle spielen die Typ- und Regionalklasse sowie die Schadenfreiheitsklasse des Versicherungsnehmers“, sagt Christian Weishuber von der Allianz. Entscheidend ist das konkrete Risiko, für das das entsprechende Modell steht. Wenn die Beiträge niedriger sind, deutet das daraufhin hin, dass E-Auto-Fahrer vergleichsweise weniger Schäden melden. Einige Versicherungsunternehmen bieten Rabatte auf die Versicherungsprämie für Elektroautos an, um die Elektromobilität generell zu fördern.

Keine höhere Brandgefahr bei Elektrofahrzeugen.

Unterschiede kann es beim Versicherungsumfang geben. Je nach Tarif können folgende Schäden versichert sein: Brand, Überspannung und Blitzschlag, Kurzschluss, Diebstahl, Hackerangriffe sowie Folgeschäden durch Tierbiss. Auch wenn Brände von E-Autos immer wieder Schlagzeilen machen: „Aus unseren Statistiken gibt es keinerlei Hinweise, dass Elektrofahrzeuge häufiger brennen als Autos mit Verbrennungsmotor“, sagt Alexander Küsel, Leiter der Schadenverhütung im GDV. Das Gegenteil scheint der Fall: Laut einer Auswertung des US-amerikanischen Unternehmens AutoinsuranceEZ, das die Häufigkeit von Autobränden relativ zur Zahl der Autoverkäufe untersucht hat, fingen 1,5 Prozent der Verbrenner, aber nur 0,03 Prozent der E-Autos Feuer.

Die Versicherer passen ihre Angebote immer stärker an die Elektromobilität an. Dennoch müssen Vermittler bei Elektroautos etwas mehr Zeit in die Auswahl der Police stecken, um den passenden Tarif zu finden. Klar ist: Je umfangreicher der Schutz, desto kleiner werden möglicherweise die Preisvorteile bei der Prämie gegenüber einem konventionellen Fahrzeug.

Elektroauto versus Verbrenner: Kfz-Versicherungsbeiträge im Vergleich

Der erste Vergleichsfall für den Erstwagen bezieht sich auf einen 35-jährigen verheirateten Angestellten als Alleinfahrer. Er fährt 12.000 Kilometer im Jahr und parkt auf der Straße. In der Haftpflicht wie in der Vollkasko mit 500 Euro Selbstbeteiligung (SB) und in der Teilkasko mit 150 Euro SB hat der Versicherte Schadenfreiheitsklasse (SF) 15. Zugelassen ist das Fahrzeug in 39279 Hobeck.

Der zweite Vergleichsfall für einen Zweitwagen bezieht sich auf einen 45-jährigen verheirateten Angestellten, der zusammen mit seiner 40-jährigen Frau 12.000 Kilometer im Jahr fährt und ebenfalls auf der Straße parkt. In der Haftpflicht wie in der Vollkasko mit 500 Euro SB und in der Teilkasko mit 150 SB hat er SF 7. Zugelassen ist das Fahrzeug ebenfalls in 39279 Hobeck. Ranking nach dem prozentualen Preisvorteil im Vergleichsfall „Erstwagen“ (Rundungsdifferenzen sind möglich).

Weitere Artikel

Hundehalterhaftpflicht: Treue Begleiter top abgesichert

Hausratversicherung: die besten Tarife für das Inventar