Wohngebäudeversicherung: Gegen alle Wetter top geschützt

Fast zwei Jahre nach der Flutkatastrophe im Ahrtal fehlt noch immer jedem zweiten Gebäude ein umfassender Versicherungsschutz. FOCUS MONEY-Versicherungsprofi hat Tarife mit starken Ratings einem Vergleich für zwei Standorte unterzogen.

(Foto: © vlntn - stock.adobe.com)

Starkregen-Risiko im ganzen Land.

Die Zeit der Starkregen-Ereignisse hat begonnen. Allein in den drei Monaten Juni, Juli und August gibt es hierzulande im Durchschnitt mehr als 600 solcher Unwetter. Und mit steigenden Temperaturen nimmt die Gefahr extremer Niederschläge, die zu Überschwemmungen und Hochwasser führen können, zu. Gefährdet sind nicht nur Flussanrainer. Vielmehr kann Starkregen überall in Deutschland auftreten und zu schweren lokalen Überflutungen führen. Doch deutschlandweit ist bislang nur etwa die Hälfte aller Wohngebäude umfassend gegen Naturgefahren abgesichert.

Extra Baustein für erweiterte Naturgefahren.

Insgesamt leisteten die Sachversicherer letztes Jahr drei Milliarden Euro für Sturm- und Hagelschäden und zusätzlich 400 Millionen Euro für Schäden durch weitere Naturgefahren wie Überschwemmungen durch Starkregen oder Hochwasser. Es gibt also viele Gründe, nicht nur eine leistungsstarke Wohngebäudeversicherung für das eigene Haus abzuschließen, sondern diese auch mit einer Elementarschadenversicherung zu ergänzen.

Die Wohngebäude-Police bezahlt die Kosten für die Reparatur oder den Wiederaufbau des Hauses nach Feuer-, Sturm-, Hagel- oder Leitungswasserschäden. Daneben gibt es die erweiterten Naturgefahren – auch Elementarrisiken genannt. Dazu gehören unter anderem Hochwasser, Starkregen, Schneedruck, Lawinen, Erdrutsch und Erdsenkung sowie Erdbeben. Wer sein Haus auch dagegen absichern will, braucht den erweiterten Naturgefahrenschutz (Elementarschadenversicherung). Diesen gibt es als Zusatzbaustein zur bestehenden Wohngebäudeversicherung.

Was die besten Tarife leisten.

Für einen Produkt-Vergleich hat sich der FOCUS MONEY-Versicherungsprofi auf ein Rating von Franke und Bornberg gestützt. Berücksichtigt wurden nur Tarife in der Kategorie Topschutz, die mit „hervorragend“ (FFF) oder „sehr gut“ (FF+) bewertet wurden. Zu den Mindestanforderungen der Top-Tarife mit einem sehr umfassenden Versicherungsschutz gehören: Aufräumungs- und Abbruchkosten sind mit mehr als 50 Prozent der Versicherungssumme, mindestens jedoch 250.000 Euro, versichert. Die Entschädigungsgrenze für Überspannungsschäden beträgt mindestens 20 Prozent der Versicherungssumme oder 100.000 Euro. Graffitischäden sind mitversichert. Ebenso sind Mehrkosten durch behördliche Auflagen, Sachverständigenkosten und Photovoltaikanlagen inkludiert. Wasserzuleitungs- und Heizungsrohre sind auch außerhalb des Gebäudes versichert. Für das Rating FFF müssen noch weitere Anforderungen erfüllt sein. Dazu gehören der Verzicht auf den Einwand der groben Fahrlässigkeit ohne Einschränkung und die Versicherung von dekontaminiertem Erdreich.

Die günstigsten Anbieter für Frankfurt und München.

Für den Vergleich des FOCUS MONEY-Versicherungsprofi wurden für die jeweils gleiche Immobilie die beiden Standorte Frankfurt und München ausgewählt. Die konkreten Adressen liegen in der ZÜRS-Zone 1. Das Objekt ist in beiden Beispielfällen ein selbstbewohntes Einfamilienhaus mit 130 Quadratmetern Wohnfläche und normaler Ausstattung in Massivbauweise BAK1. Nicht alle angeschriebenen Versicherer haben sich an der Umfrage beteiligt.

Das Ranking richtet sich nach der Jahresprämie in Frankfurt. Die vier günstigsten Anbieter für die Mainmetropole sind Europa (502 Euro), WGV (546 Euro), Oberösterreichische Versicherung (553 Euro) und Gothaer (554 Euro). Für das Objekt in München ist die Allianz (445 Euro) der günstigste Anbieter, gefolgt von Europa (497 Euro), WGV (527 Euro) und Oberösterreichischer Versicherung (536 Euro). Bis auf die Oberösterreichische haben all diese Anbieter auch das beste Rating. Dieser Versicherer wie auch die WGV kommen bei der Elementardeckung ohne Selbstbeteiligung aus. Das leistet sich sonst nur noch die BGV.

Mit den Baupreisen klettern die Prämien.

Fast alle Tarife sind im Vergleich zum Vorjahr teurer geworden. Das zeigt sich schon daran, dass das Haus in Frankfurt 2022 bei vier Anbietern für weniger als 500 Euro versicherbar war – so etwa beim HDI für damals 433 Euro. Bei einem Neuabschluss müssen jetzt rund 31,6 Prozent mehr gezahlt werden. Ursache für diese Entwicklung sind die im letzten Jahr stark gestiegenen Baukosten. Der Baupreisindex des Statistischen Bundesamtes stieg von 1668,2 im Vorjahr auf aktuell 1961,4 Punkte, also um 17,6 Prozent. Die Wohngebäudeversicherung muss an die jährlichen Kostensteigerungen angepasst werden, denn damit steigt auch der Neubauwert eines Objekts.

Keine einheitliche Versicherungssumme.

Kompliziert wird es, wenn sich die Versicherungssumme nach dem Wert von 1914 richtet. Er gibt den Baupreis in Goldmark an, der damals hätte aufgewendet werden müssen, um die Immobilie zu errichten. Für die Berechnung der Beiträge bedient sich die Versicherungsbranche des sogenannten gleitenden Neuwertfaktors, der sich aber von Gesellschaft zu Gesellschaft unterscheidet. Obwohl die Versicherungen deshalb aufgefordert waren, bei der Versicherungssumme auch den Wert von 2023 anzugeben, hat das fast kein Anbieter geschafft. GVO nennt bei einem 1914er-Wert von 22.230 Euro als aktuelle Versicherungssumme 436.019 Euro. Man kann also den historischen Wert mit 19,61 multiplizieren. Das entspricht dem aktuellen Baupreisindex von 1961,4. Da sich aber die Versicherungswerte von 1914 je nach Anbieter unterscheiden und die Versicherer auch einen anderen Baupreisindex verwenden können, gibt es keine einheitliche Versicherungssumme.

Etwas einfacher für die Kunden ist es, wenn die Berechnung der Versicherungssumme nach Quadratmetern erfolgt. Bei dieser Methode richtet sich die Entschädigungssumme nach dem ortsüblichen Neubauwert. Eine feste Versicherungssumme gibt es beim Wohnflächenmodell nicht. Auch hier passt die Gesellschaft den Versicherungsschutz an die Baukostenentwicklung an.

Prämienvergleich zeigt enorme Unterschiede.

Die eine perfekte Wohngebäudeversicherung für jeden gibt es nicht. Je nachdem, wo man wohnt und wie groß das Haus sowie eventuelle Nebengebäude sind, ist ein anderer Tarif sinnvoll. Es hängt auch von den Gegebenheiten des Grundstücks ab, welche Zusatzleistungen dem Immobilienbesitzer bei den Top-Tarifen wichtig sein könnten. Davon abgesehen lohnt es sich auch bei den Top-Tarifen in jedem Fall, die Prämien zu vergleichen. Schließlich betragen die Preisunterschiede bei nur 23 Anbietern mehr als 100 Prozent, wie der Vergleich des FOCUS MONEY-Versicherungsprofi zeigt.

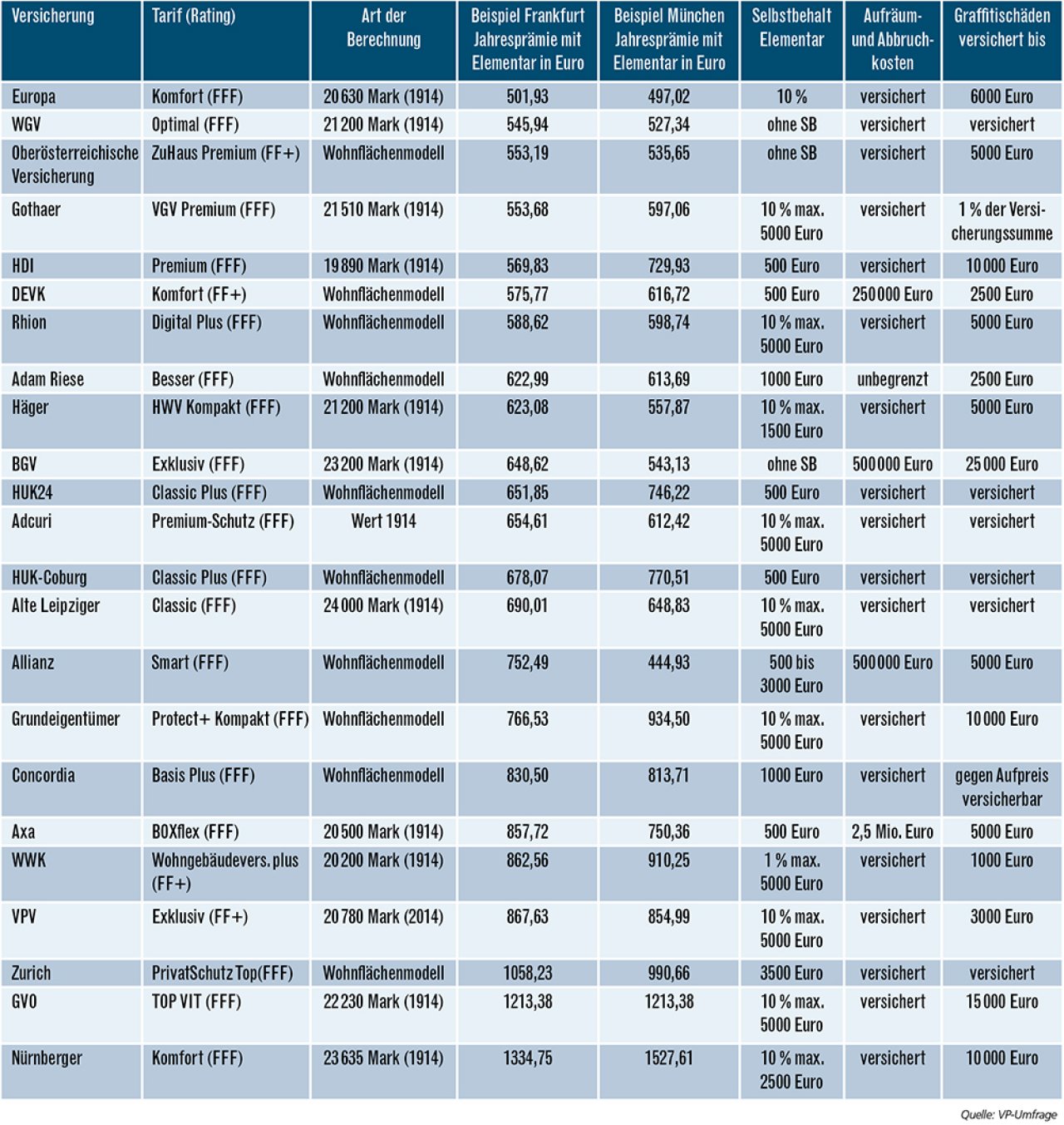

Die besten Wohngebäudeversicherungen

Das Objekt ist in allen Beispielfällen ein selbstbewohntes Einfamilienhaus Baujahr 2000 mit 130 Quadratmetern Wohnfläche und normaler Ausstattung in Massivbauweise Bauartklasse 1 (BAK1): unterkellert (nicht bewohnt), Erdgeschoss, Obergeschoss und ausgebautes Dachgeschoss, Steildach, mit einem Carport (ein Stellplatz). Das Haus hat eine Photovoltaikanlage und eine Fußbodenheizung. Die Baukosten betrugen 350.000 Euro. Versichert sind Feuer, Sturm/Hagel, Leitungswasser und Elementarschäden in der ZÜRS-Zone 1. Jährliche Zahlweise, einjährige Laufzeit. Berücksichtigt wurden die besten Tarife (FFF) und (FF+) auf Basis eines Ratings von Franke und Bornberg in der Kategorie „Topschutz für Wohngebäude“. Die Rangfolge richtet sich nach den Jahresprämien für Frankfurt. Pro Anbieter wurde nur ein Tarif berücksichtigt.

Weitere Artikel

Hundehalterhaftpflicht: Treue Begleiter top abgesichert

Hausratversicherung: die besten Tarife für das Inventar