Im Härtetest: InterRisk Lebensversicherung

Der Risikoversicherer aus Wiesbaden überzeugt mit einem starken Wachstum, niedriger Stornoquote, geringen Abschlusskosten und hohen Margen. Kunden profitieren von Überschüssen durch günstigere Beiträge.

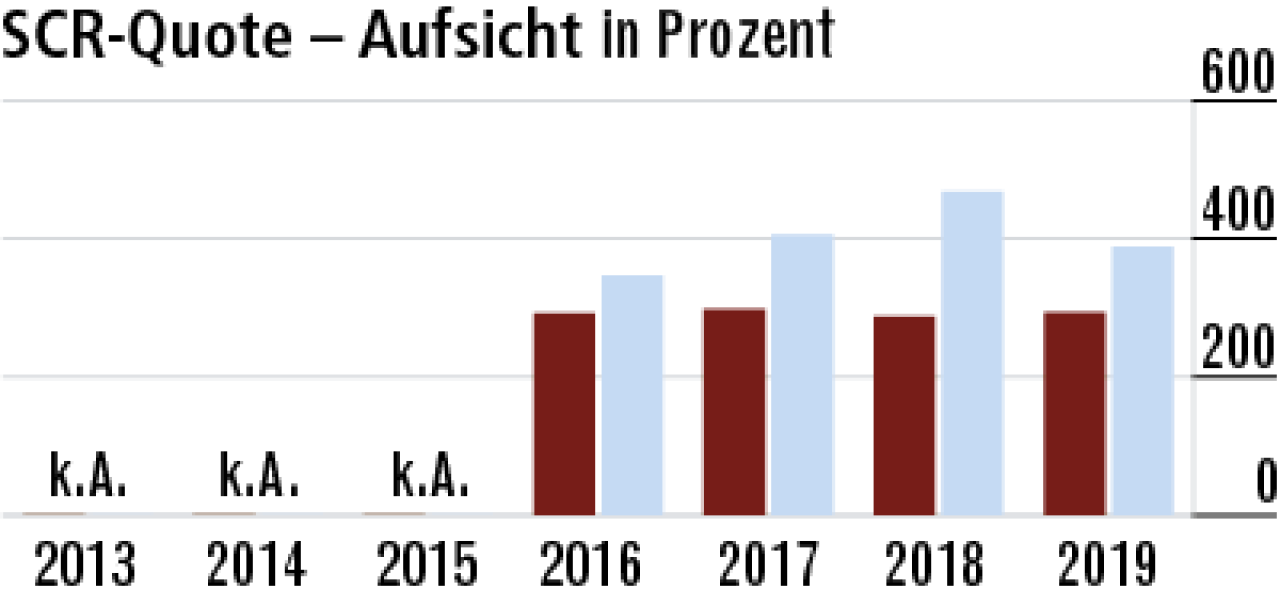

1Aufsichtsquote unterdurchschnittlich – aber ohne Hilfen

Die aufsichtliche SCR-Quote der InterRisk ist unterdurchschnittlich. Der Versicherer verzichtet aber auf Übergangsmaßnahmen und eine Volatilitätsanpassung. Insofern hat ein Marktvergleich nur wenig Relevanz.

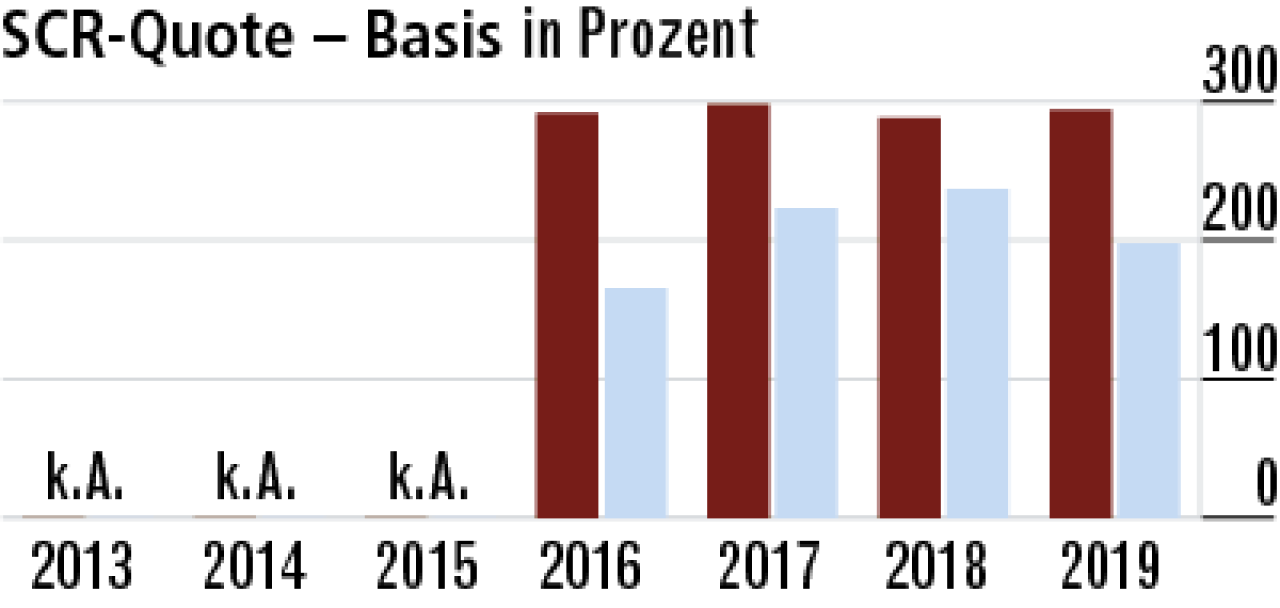

2Basis-Solvenzquote – gewappnet für Marktkrisen

Die Basisquote ist mit 293,84 Prozent überdurchschnittlich (Markt: 197,80 Prozent). Grund: Geschäftsschwerpunkt der InterRisk ist die Risikoversicherung. Hier sind die Anforderungen an das Risikokapital vergleichsweise gering.

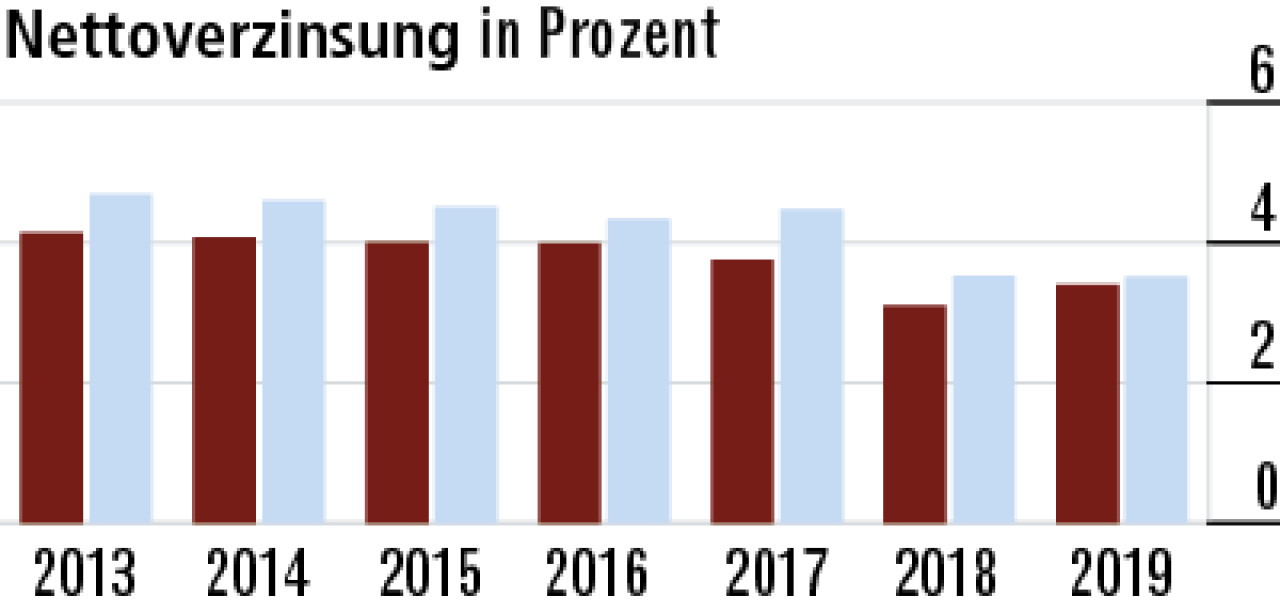

3Nettoverzinsung besser als der Markt

Die Nettoverzinsung lag im Berichtsjahr mit 3,51 Prozent etwas höher als bei der Konkurrenz (3,40 Prozent). Die geringe Verzinsung ist Folge der Bestandsstruktur, spielt in der Risikoversicherung aber nur eine nachgeordnete Rolle.

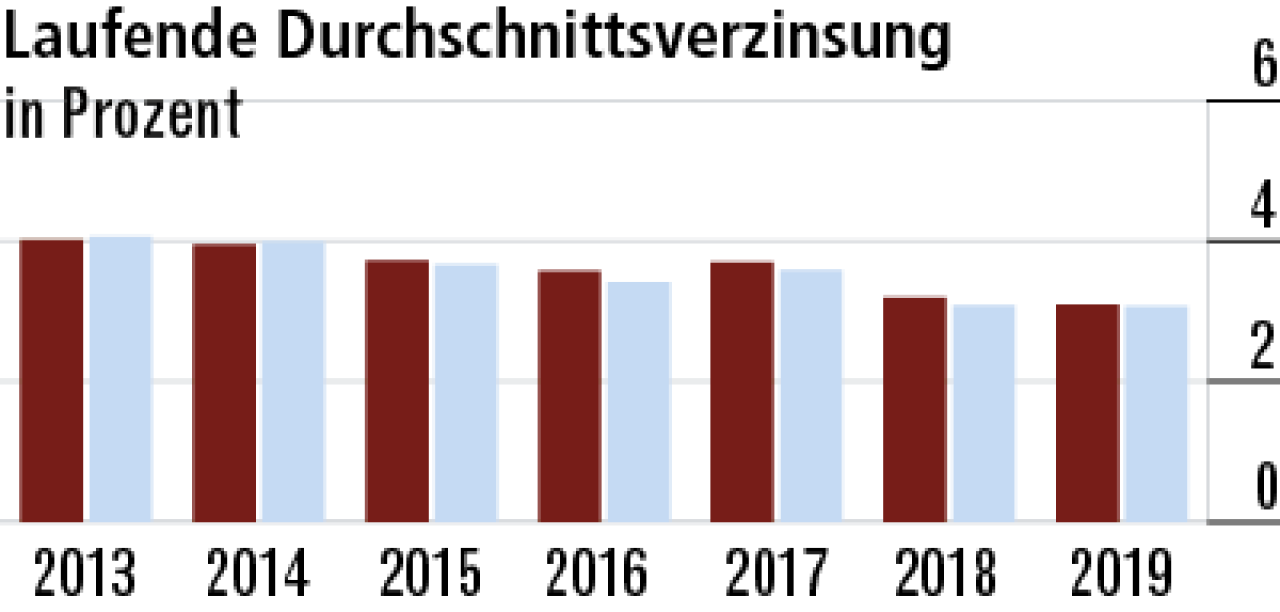

4Laufende Durchschnittsverzinsung leicht gesunken

Die InterRisk kann wegen ihres Geschäftsmodells bei der Kapitalanlage etwas höhere Risiken eingehen als der Gesamtmarkt. Dennoch lag die Durchschnittsverzinsung mit 3,07 Prozent zuletzt nur auf Marktniveau (3,10 Prozent).

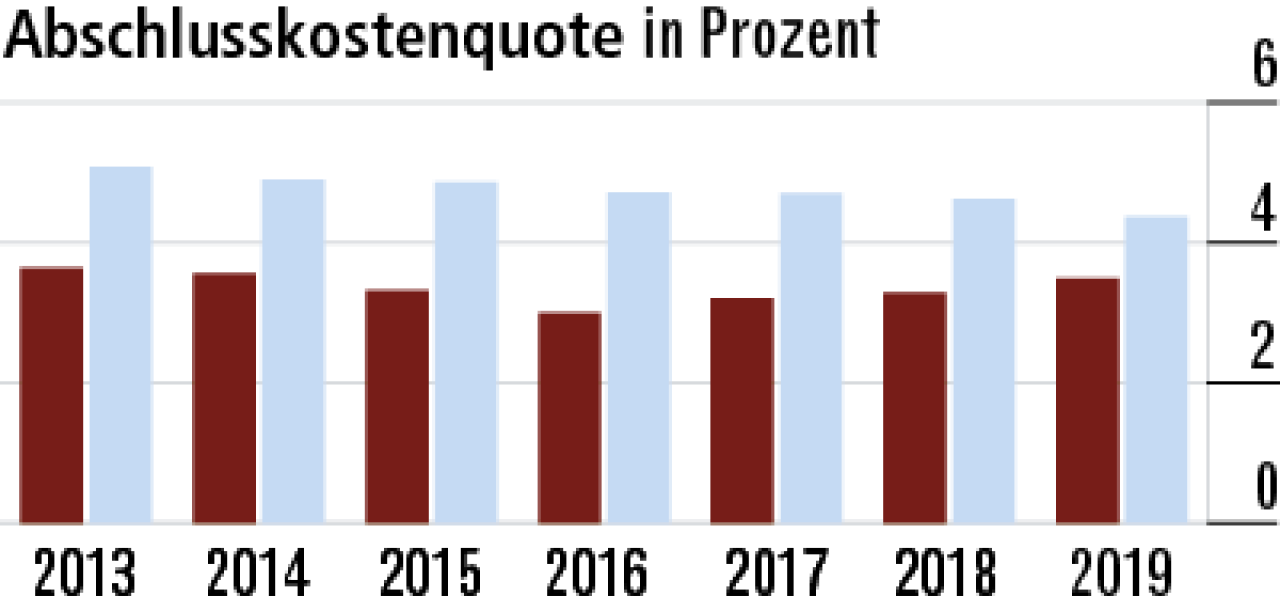

5Abschlusskostenquote überzeugt seit Jahren

Auch nach einem leichten Anstieg der Abschlusskostenquote auf 3,49 Prozent hält die InterRisk die Konkurrenz (4,37 Prozent) deutlich auf Distanz. Offenbar wird das sehr gute Wachstum nicht durch hohe Provisionen befeuert.

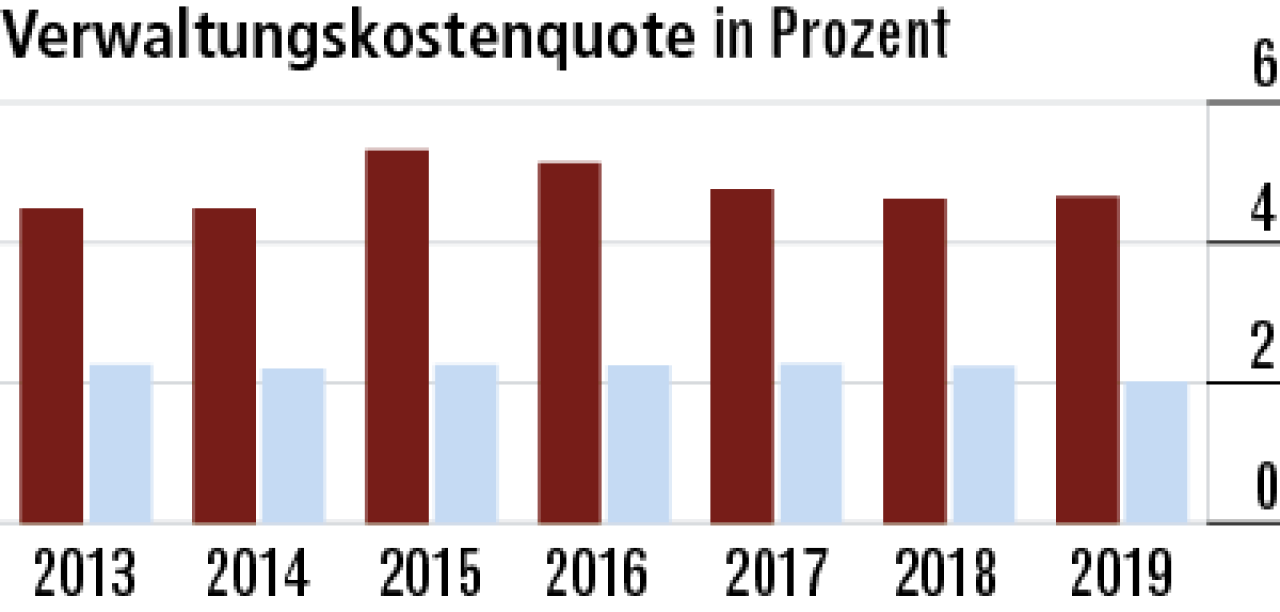

6Verwaltungskostenquote zollt dem Modell Tribut

Die vergleichweise hohe Verwaltungskostenquote (4,66 Prozent) dürfte auch auf das kleinteilige Risikoversicherungsgeschäft zurückzuführen sein. Ein sauberer Vergleich mit dem Marktdurchschnitt (2,02 Prozent) ist kaum möglich.

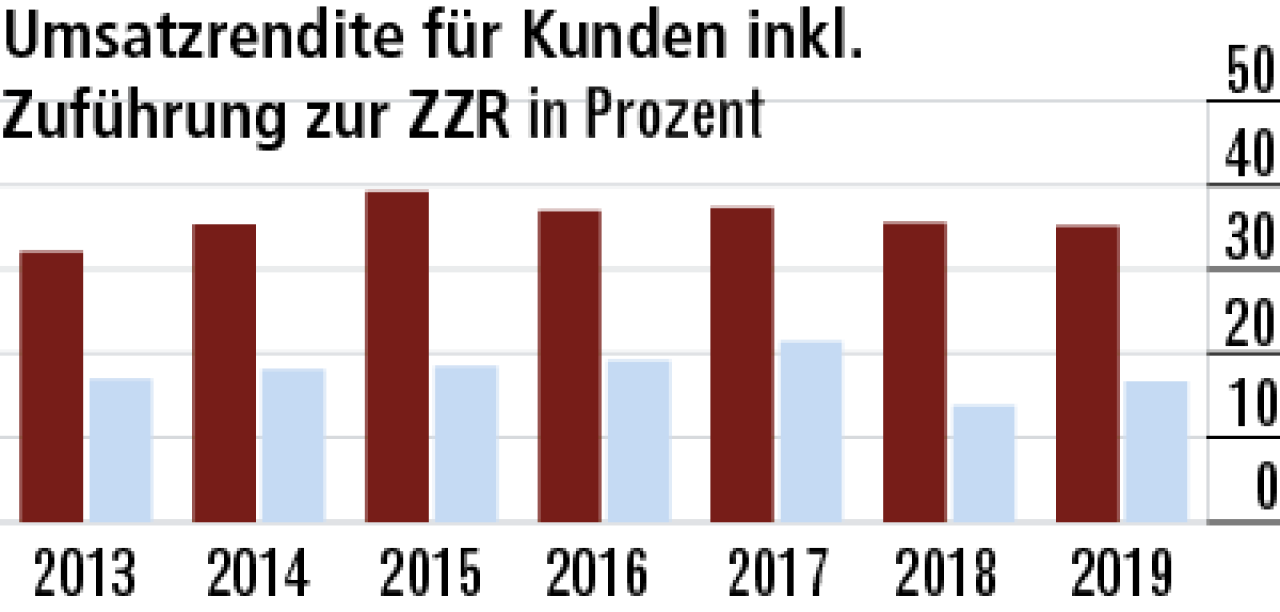

7Hohe Margen ermöglichen sehr hohe Umsatzrendite

Die Umsatzrendite für Kunden von zuletzt 35,13 Prozent ist mehr als doppelt so hoch wie die im Markt (16,66 Prozent). Das liegt an der Bestandsstruktur der Wiesbadener mit klarem Schwerpunkt im margenstarken Risikogeschäft.

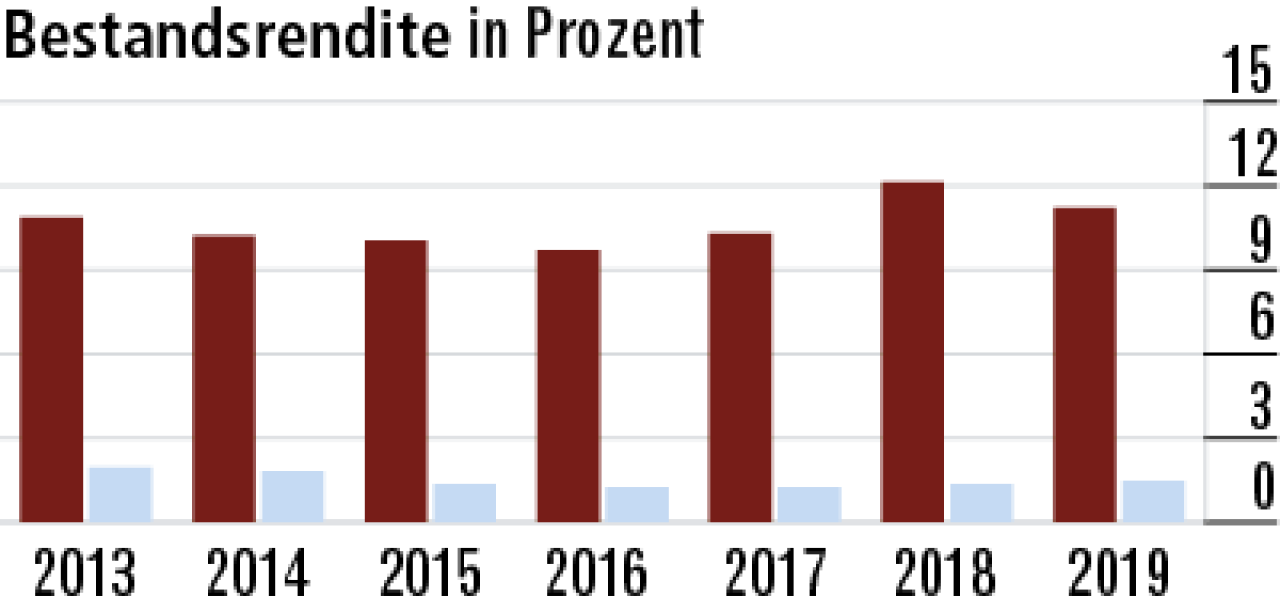

8Kunden profitieren von hoher Bestandsrendite

Auch die Bestandsrendite liegt, bedingt durch das Geschäftsmodell, mit zuletzt 11,23 Prozent weit über dem Markt (1,46 Prozent). Gut für die Kunden: Die hohen Überschüsse werden größtenteils verrechnet und senken den Beitrag.

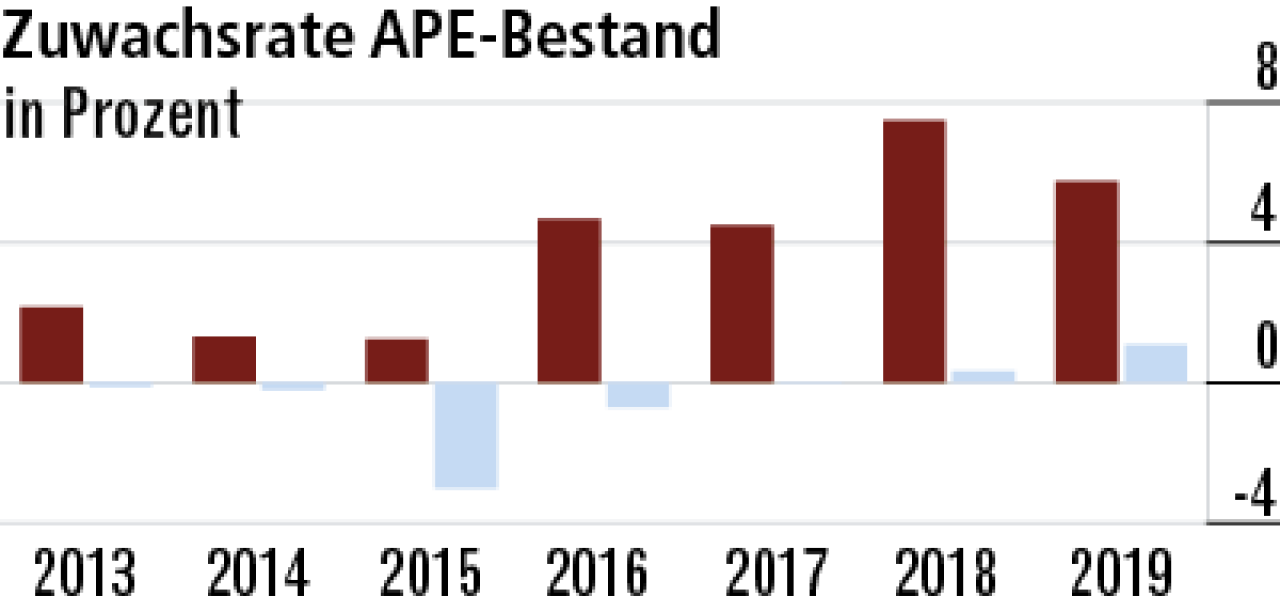

9Starkes Neugeschäft treibt das Prämienwachstum

Die Beitragsentwicklung bei der InterRisk ist exzellent. Das Wachstum im Bestand (5,75 Prozent) stammt weitgehend aus dem Neugeschäft nach laufenden Prämien – und zeugt von attraktiven Produkten und gutem Marktzugang.

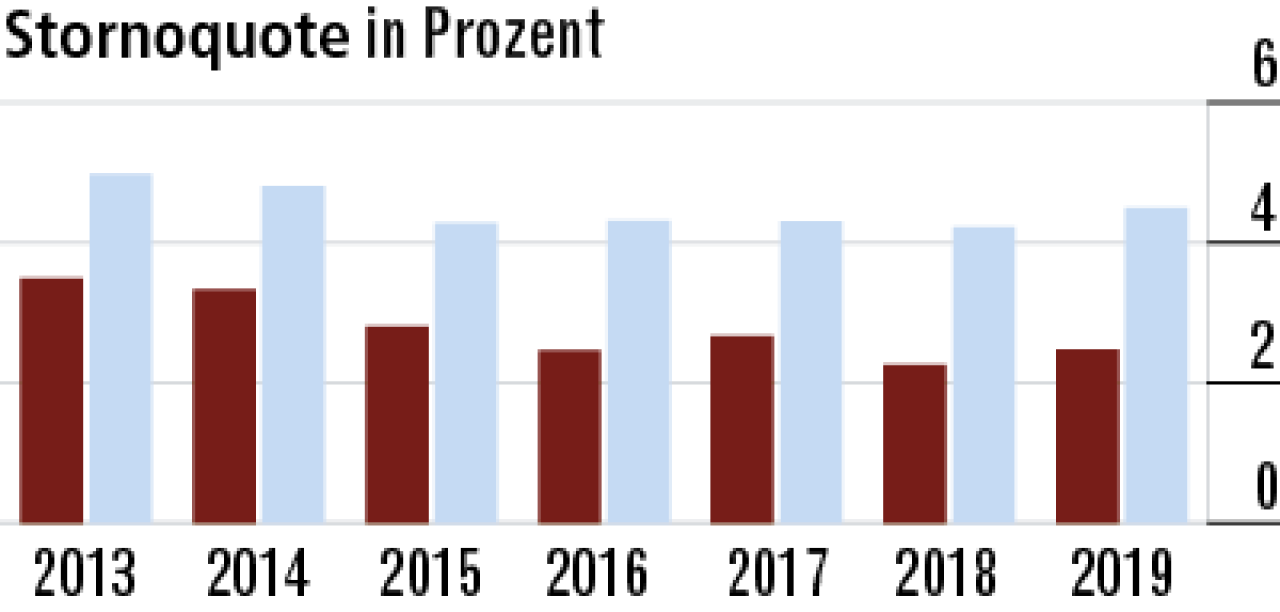

10Stornoquote signalisiert zufriedene Kunden

Die sehr geringe Stornoquote legte zwar um 21 Basispunkte auf 2,47 Prozent zu. Der Abstand zur Konkurrenz, die 4,50 Prozent meldet, ist aber sogar noch gewachsen. Das spricht für zufriedene InterRisk-Kunden.

Wie sich der Härtetest zusammensetzt

- SCR-Quote Aufsicht: SCR-Quote im aufsichtlichen Nachweis ggf. unter Anwendung der Volatilitätsanpassung und/oder einer Übergangsmaßnahme.

- SCR-Quote Basis: SCR-Quote ohne Anwendung der Volatilitätsanpassung und/oder einer Übergangsmaßnahme.

- Nettoverzinsung: Kapitalanlageergebnis in Prozent des mittleren Kapitalanlagebestands zu Buchwerten.

- Lfd. Durchschnittsverzinsung: ordentliches Kapitalanlageergebnis in Prozent des mittleren Kapitalanlagebestands zu Buchwerten.

- Abschlusskostenquote: Abschlussaufwendungen in Prozent der Beitragssumme Neugeschäft.

- Verwaltungskostenquote: Verwaltungsaufwendungen in Prozent der gebuchten Bruttoprämien.

- Umsatzrendite für Kunden inkl. Zuführung zur ZZR (Zinszusatzreserve): gesamter Rohüberschuss vor Zuführung zur ZZR in Prozent der Summe aus gebuchten Bruttoprämien (ohne fondsgebundene Lebensversicherung) und Kapitalanlageergebnis.

- Bestandsrendite: gesamter Rohüberschuss in Prozent der Bruttodeckungsrückstellung und Ansammlungsguthaben.

- Zuwachsrate gebuchte Bruttoprämien: Veränderung der gebuchten Bruttobeiträge in Prozent des Vorjahresendbestands.

- Stornoquote: vorzeitiger Abgang nach laufendem Beitrag in Prozent des mittleren Jahresbestands.

Weitere Artikel

Extra-Rente: Sicher bis zum Schluss

Risikoleben: Angehörige bestens geschützt