Wichtige Police, schwieriger Markt

Durch gestiegene Haftungsrisiken boomt die D&O-Versicherung. Stephan Geis von der Allianz-Tochter AGCS erzählt, wie er den Markt einschätzt.

(Foto: Allianz Global Corporate & Specialty SE)

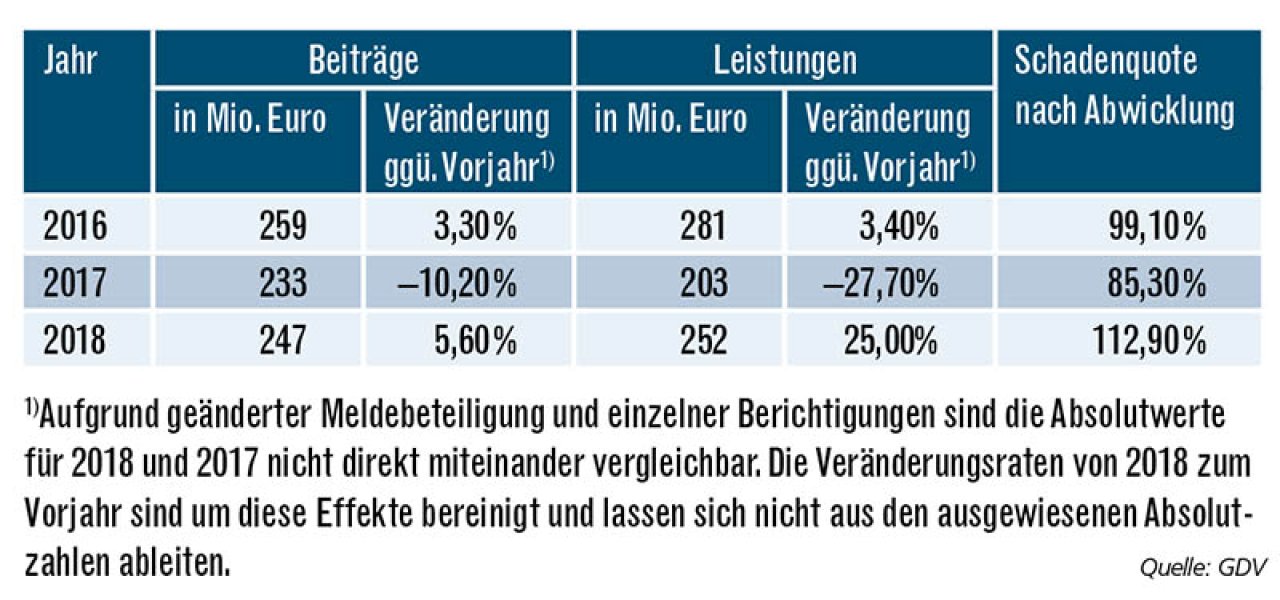

Die Managerhaftpflichtversicherung (Directors’ and officers’ liability insurance, D&O) hat sich inzwischen in Deutschland fest etabliert. Auch inhabergeführte Unternehmen schließen heute die Policen ab. Die hierzulande aktiven D&O-Versicherer haben allerdings 2018 einen hohen Verlust gemacht. Laut GDV-Marktzahlen betrug die reine Schadenquote – also ohne Kosten – 2018 satte 113 Prozent. Auch Schwergewichte wie die AGCS, der Industrieversicherer der Allianz, haben mit der Entwicklung zu kämpfen. Grund genug für den Versicherungsprofi mit Stephan Geis, dem Verantwortlichen für diese Produktsparte bei der Allianz in der Region Zentral- und Osteuropa, über wachsende Cyberrisiken, das Problem langer Nachmeldefristen und intelligente Lösungen durch Nebenpolicen zu sprechen.

Herr Geis, die D&O-Versicherung erlebt derzeit einen Boom, auch bei der AGCS. Woran liegt das?

Stephan Geis: Neue Risiken wie Cyber- und Datenschutzvorfälle, zunehmender Aktivismus von Aktionären oder Aufsichtsbehörden sowie der Einfluss von Prozessfinanzierern erhöhen das Haftungsrisiko für unternehmerische Entscheidungen. Die Managerhaftpflichtversicherung hat sich dadurch inzwischen in Deutschland fest etabliert. Auf sie zu verzichten ist für CFOs und ihre Vorstandskollegen keine Option mehr.

Viele Versicherer haben allerdings Schwierigkeiten mit der hohen Schadenquote. Welche Folgen hat das?

Geis: Die Risiken für Manager sind immer mehr gestiegen. Cyber- und Reputationsthemen, eine zunehmende Globalisierung bzw. Internationalisierung der Unternehmen, eine strengere Regulierung rund um das Thema Datenschutz, die M&A-Aktivitäten deutscher Unternehmen sowie die neuen Musterfeststellungsklagen sind Entwicklungen, auf die sich auch die Versicherungsbranche erst einstellen muss. Die Klageneigung hat aber bereits zugenommen. Bei der AGCS sind die Schadenmeldungen in der D&O-Versicherung von 2014 bis 2018 um 47 Prozent gestiegen. Da jedoch gleichzeitig viel Kapazität im Markt vorhanden war, sind die Prämien nicht auf gleichem Niveau gestiegen. Als Folge beobachten wir, dass sich erste Anbieter aus dem D&O-Markt zurückziehen oder ihre Kapazitäten deutlich reduzieren.

Stichwort Cybersicherheit: Wo liegen die Risiken hier genau?

Geis: Die Bereiche sind sehr fehleranfällig und komplex, das persönliche Haftungsrisiko ist daher für Vorstände hoch. Sie sind für die IT-Sicherheit und den Datenschutz verantwortlich. Seit 2018 müssen die Unternehmen zudem die Vorgaben der Datenschutzgrund-Verordnung (DSGVO) erfüllen. Verstöße, etwa der Missbrauch personenbezogener Daten, können mit Geldbußen von bis zu vier Prozent des globalen Umsatzes belegt werden. Werden sensible Daten von Kunden oder Geschäftspartnern durch Kriminelle gestohlen, können die Betroffenen Schadenersatz fordern. Das erhöht die Nachfrage nach Policen, die Schäden nach einem Datenklau durch Hacker abmildern.

Welche Schadenereignisse betreffen die Branche sonst noch?

Geis: Das größte Risiko für die Versicherer in der D&O-Versicherung sehen wir unverändert in Insolvenzen und in daraus resultierenden Ansprüchen der Insolvenzverwalter. In den vergangenen Jahren hat es in Deutschland hierzu zahlreiche Schadenfälle gegeben, die in Zeiten eines konjunkturellen Abschwungs noch zunehmen könnten. Compliance-Verstöße von Unternehmensleitern, wie. z.B. durch Korruption oder Kartelle, stehen ebenfalls ganz oben auf der Liste teurer D&O-Schäden. Nach den USA und Australien, sehen wir Deutschland als das Land mit der dritthöchsten D&O-Schadenwahrscheinlichkeit an.

Welche Entwicklung beobachten Sie in Deutschland, welche international?

Geis: In den USA und Australien handelt es sich häufig um Sammelklagen und Forderungen, die von außen an ein Unternehmen herangetragen werden. In Deutschland sind es dagegen meist Innenansprüche. Sorgen bereiten der Branche auch die bei der D&O-Versicherung oft langen, teils prämienneutralen Nachmeldefristen von bis zu zwölf Jahren im deutschen Markt. Die zeitliche Zuordnung des Versicherungsfalls sowie unterschiedliche Subsidiaritätsregelungen in den Versicherungsbedingungen stellen D&O-Versicherer regelmäßig vor große Herausforderungen, auch wenn es um die Zuständigkeit bei der Regulierung geht.

Warum ist das Thema mittlerweile auch bei kleinen und mittelständischen Unternehmen angekommen?

Geis: Es wurde viel Aufklärungsarbeit geleistet, was die Haftung von Managern betrifft, deren Verantwortung tendenziell noch gestiegen ist. Wir stellen fest, dass auch viele familiengeführte Unternehmen zunehmend eine D&O-Versicherung einkaufen. Das mag auch daran liegen, dass in vielen bisher privat geführten Unternehmen nun mehr externe Manager tätig werden, die auf adäquaten D&O-Versicherungsschutz bestehen.

Wie muss sich die D&O-Versicherung weiterentwickeln, um zum erfolgreichen Produkt für die Versicherer zu werden?

Geis: Zum einen müssen wir natürlich weiterhin die Kosten im Griff behalten. Zum anderen stellen wir fest, dass sich im deutschen Markt bestimmte Klauseln entwickelt haben, die das Leben eines D&O-Versicherers erschweren. Neben den sehr langen Nachmeldefristen tragen Kontinuitätsgarantien auf Deckungssummen und Bedingungen, Eigenschadendeckungskonzepte und die ständige Erweiterung des versicherten Personenkreises bis hin zu Arbeitnehmern zu einem für den Versicherer toxischen Bedingungsstand bei. Wir müssen als D&O-Versicherer wieder in der Lage sein, jedem einzelnen Risiko mit Underwriting-Sachverstand zu begegnen, um bei Unternehmen, die drohen, in Schieflage zu geraten, entsprechend agieren zu können. Gleichzeitig ist es unser Ziel, besonders gute Risiken bzw. Unternehmen im Underwriting zu würdigen. Dabei sind zunehmend kreative und individuelle Lösungen notwendig und keine Gießkannen-Mentalität.

Welches Thema treibt denn die Manager in Deutschland besonders um?

Geis: Wir sehen immer mehr Anfragen von ehemaligen Unternehmensleitern, die neben der D&O-Unternehmenspolice separaten Versicherungsschutz begehren. Verlässt der Chef das Unternehmen, hat er keinen Einfluss mehr darauf, ob und in welchem Umfang die D&O-Versicherung fortgeführt wird, er haftet aber weiterhin für frühere Entscheidungen.

Wie sieht Ihre Lösung aus, um Nachhaftungsrisiken abzusichern?

Geis: Unsere D&O Select Police bietet auch dann Schutz, wenn die D&O-Konzernpolice eingeschränkt wird, deren Deckungssumme ausgeschöpft ist oder die Deckung weggefallen ist. Sie berücksichtigt die zehnjährige Verjährung für Innenansprüche gegen Vorstandsmitglieder börsennotierter Gesellschaften. Die Gesellschaften können ausscheidenden Personen den Umfang der D&O-Konzernpolice sichern und den aktuellen Unternehmensleitern die Deckung zusagen. Es wird eine „Nebenpolice“ als zusätzliche Deckung mit separater Deckungssumme installiert. Diese hat eine feste Laufzeit von z.B. zehn Jahren. Die Kunden erhalten dadurch über die feste Vertragslaufzeit eine stabile und nachhaltige Versicherungslösung.

Allianz Global Corporate & Specialty (AGCS)

Die Allianz Global Corporate & Specialty (AGCS) ist ein weltweit führender Anbieter von Industrieversicherungen. Sie bietet – über zwölf speziellen Versicherungssparten – Risikoberatung, Schaden- und Unfallversicherung und alternativen Risikotransfer für ein breites Spektrum von Firmen-, Industrie und Spezialrisiken. Weltweit beschäftigt die AGCS 4400 Mitarbeiter an eigenen Standorten in 34 Ländern und ist über das Netzwerk der Allianz Gruppe oder von Partnern in über 200 Ländern und Gebieten aktiv. Im Jahr 2018 erwirtschaftete die AGCS weltweit Bruttoprämien in Höhe von insgesamt 8,2 Milliarden Euro.

Weitere Artikel

Allianz-Studie zur nachhaltigeren Kfz-Reparatur

Dreierkette gegen Cyberangriffe